19.04.2024, 12:54 Uhr

Der französische Kosmetikkonzern L'Oreal ist dank einer starken Nachfrage in Europa und Nordamerika überraschend gut ins Jahr gestartet. Im ersten Quartal stieg der Umsatz im Jahresvergleich um 8,3 Prozent auf gut...

Um eine anhaltende Inflationsphase zu überstehen, müssen Investoren in festverzinsliche Anlagen nach Überzeugung von M&G einen flexiblen und aktiven Ansatz verfolgen, zugleich müssen sie das Zinsrisiko sorgfältig steuern. Der Asset Manager stellt zwei der defensiveren festverzinslichen Strategien vor, die speziell auf ein Umfeld höherer Inflation und steigender Zinsen zugeschnitten sind.

Die Inflation war laut M&G zweifellos das wichtigste Thema des Jahres 2021. Steigende Energiepreise und Engpässe in den Lieferketten liessen die Verbraucherpreise so stark ansteigen wie seit fast 40 Jahren nicht mehr. Über weite Strecken des Jahres hielten die Zentralbanken an der Annahme fest, dass die Inflation nur vorübergehend sei und der Druck allmählich nachlassen würde. Zum Jahresende hin wurde jedoch deutlich, dass sich die Inflation verfestigt hat. Die US-Inflation (Verbraucherpreisindex) lag auch in der zweiten Jahreshälfte über 5%. Im Dezember 2021 erreichte sie mit 7% den höchsten Stand seit 1982.

Angesichts dessen haben die Zentralbanken ihren Kurs in den letzten Monaten verschärft. Im November kündigte die US-Notenbank Fed an, dass sie den Ausstieg aus ihrem Anleihekaufprogramm einleiten wird. Auf der Sitzung im Dezember signalisierte sie eine Verdopplung des Tempos an. Führende Repräsentanten der Fed haben seitdem angedeutet, dass sie in den kommenden Monaten eine Reihe von Zinserhöhungen erwarten. Die Futures-Märkte haben für 2022 derzeit etwa fünf Erhöhungen eingepreist, wie M&G feststellt.

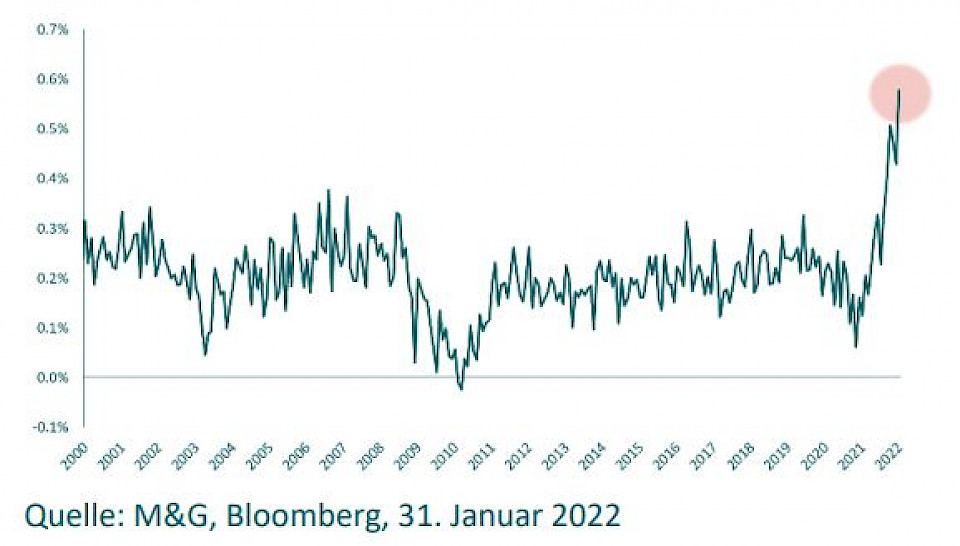

Insgesamt mehren sich die Anzeichen dafür, dass die Inflation noch einige Zeit hoch bleiben dürfte. Dabei erfasst sie über einige wenige spezifische Posten – wie Kraftstoff- oder Gebrauchtwagenpreise – hinaus immer mehr Felder. Am besten lässt sich dies laut M&G mit einer Median-Betrachtung messen (siehe Abbildung): Diese weise keine grossen Verzerrungen auf, die die Berechnung der mittleren Inflation verfälschen können. Diese Betrachtung zeige, dass mittlerweile die Preise für die meisten Güter deutlich steigen.

Die jüngsten Beschäftigungsdaten deuten auf einen weiterhin starken US-Arbeitsmarkt hin. "Wir halten daher einen Aufwärtsdruck auf die Löhne für wahrscheinlich. Damit sich die Inflation nicht zu sehr verfestigt, könnte die Fed unserer Meinung nach gezwungen sein, die Geldpolitik schneller zu straffen als bisher angenommen", so der Asset Manager. Viele Beobachter rechnen nun mit einer ersten Zinserhöhung im März. Damit würde die Fed der Bank of England folgen: Diese hatte bereits Ende 2021 mit der Anhebung der Zinssätze begonnen. In Europa bleibt der Inflationsdruck zwar etwas gedämpfter, doch auch die Europäische Zentralbank (EZB) könnte nach Einschätzung von M&G ebenfalls im Laufe des Jahres 2022 mit Zinsanhebungen beginnen.

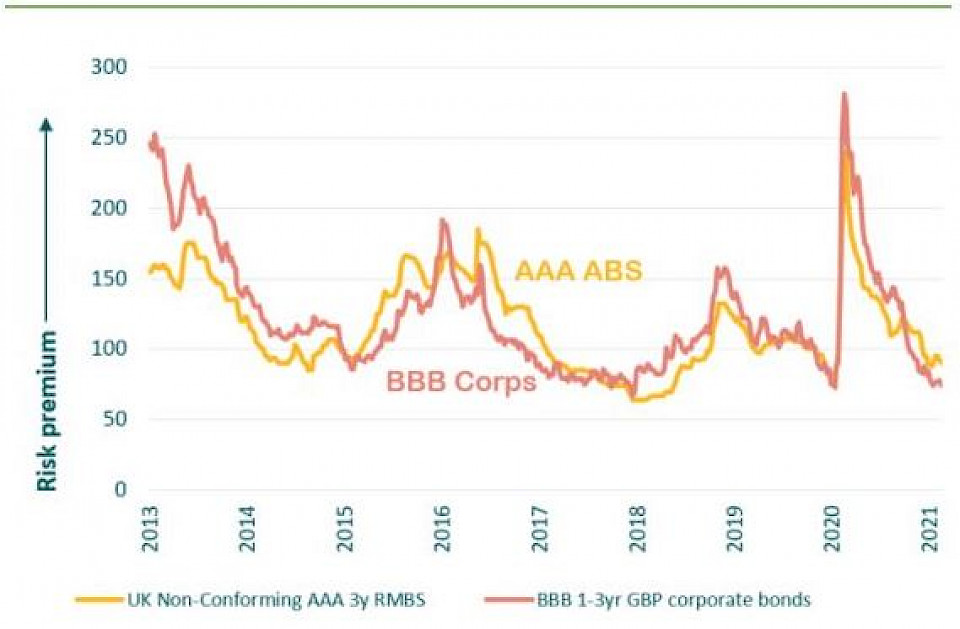

Inflation ist in der Regel ungünstig für Anleihen, da der reale Wert der festen Zahlungen erodiert. Steigende Zinssätze wiederum können den Wert gängiger festverzinslicher Anlagen negativ beeinflussen. "Unserer Meinung nach können jedoch verschiedene Strategien dazu beitragen, die negativen Auswirkungen einer steigenden Inflation oder höherer Zinssätze abzumildern. Erstens sollte das Zinsrisiko bzw. die Duration (die Empfindlichkeit gegenüber Zinsänderungen) sorgfältig gesteuert werden. Festverzinsliche Anlagen mit längeren Laufzeiten sind am anfälligsten für steigende Zinsen. Daher kann eine Strategie mit Fokus auf kürzerer Laufzeit in einem solchen Umfeld mehr Widerstandskraft bieten", erklären die Experten von M&G.

Zweitens könne ein inflationäres Umfeld für die Kreditbewertungen oft recht günstig sein: Denn die Inflation tritt häufig in Zeiten eines Wirtschaftswachstums auf – also dann, wenn die Unternehmen normalerweise ihre Erträge steigern und ihre Verschuldung verringern können. Daher könne ein Engagement in hochwertigen Unternehmensanleihen bei gleichzeitiger Begrenzung des Zinsrisikos eine sinnvolle Strategie für diejenigen sein, denen eine höhere Inflation Kopfzerbrechen bereitet.

"In diesem Kontext möchten wir die Bedeutung eines flexiblen und aktiven Ansatzes betonen. Er ermöglicht es dem Manager, seine Positionierung an ein sich veränderndes wirtschaftliches Umfeld anzupassen. So kann er sich auf Marktbereiche konzentrieren, die einem inflationären Umfeld am besten standhalten können", so die Anleihen-Experten.

Die folgenden, von M&G erläuterten defensiven festverzinslichen Strategien richten sich an Anleger, die negative Auswirkungen einer steigenden Inflation fürchten. Beide sind speziell auf ein Umfeld mit höherer Inflation und steigenden Zinsen zugeschnitten.

Die eine Strategie setzt der M&G (Lux) European Inflation Linked Corporate Bond Fund um. Dieser Fonds ist eine Lösung für Anleger, die ein Element des Inflationsschutzes in ihr Portfolio aufnehmen möchten. Der Fonds kombiniert eine Inflationsbindung mit den Renditen hochwertiger Unternehmensanleihen. Er zeichnet sich ausserdem durch ein kurzes Durationsprofil aus, was ihn weniger anfällig für Zinsänderungen macht. Der Fonds wird aktiv gemanagt und nutzt den Harmonisierten Verbraucherpreisindex (HVPI) der Eurozone von Eurostat als Benchmark für die Wertentwicklung. Beim Portfolioaufbau muss sich der Fondsmanager jedoch nicht an dieser Benchmark orientieren. Er kann Duration, Kredit- und Inflationsengagement auf der Grundlage seiner makroökonomischen Prognose und seiner Einschätzung der Bewertungen frei anpassen. Der Fonds kann neben inflationsgebundenen Staats- und Unternehmensanleihen auch in eine breite Palette anderer Instrumente investieren, die sich in einem inflationären Umfeld gut entwickeln können, beispielsweise in Floating Rate Notes (FRN). Der Fonds kann Derivate einsetzen, um von einem erwarteten Wertanstieg oder -rückgang einer Anlage zu profitieren.

Die zweite Strategie setzt der M&G (Lux) Short Dated Corporate Bond Fund um. Dieser Fonds bietet laut M&G Anlegern ein klares, defensives Konzept mit dem Ziel, die negativen Auswirkungen steigender Zinssätze abzumildern. Der Fonds hat ein Durationsprofil von Null bis drei Jahren. Er investiert überwiegend in Investment-Grade-Anleihen – also qualitativ hochwertige Anleihen von Unternehmen – aus aller Welt. Der Fonds wird aktiv gemanagt, und als Benchmark für die Wertentwicklung dient der Markit iBoxx EUR Corporates 1- 3 year Index. Beim Portfolioaufbau muss sich der Fondsmanager jedoch nicht an dieser Benchmark orientieren. Der Fonds versucht vor allem auf drei Arten, Mehrwert zu schaffen:

Wie M&G weiter ausführt, haben die Zentralbanken angesichts des weiter zunehmenden Inflationsdrucks eine klare Botschaft ausgesandt: Die Geldpolitik ist zu locker und muss in den kommenden Monaten verschärft werden. Die Renditen von Staatsanleihen sind seit Anfang 2022 bereits stark gestiegen: Die Märkte haben begonnen, ein deutlich aggressiveres Tempo bei den Zinserhöhungen einzupreisen. "Ein solches Umfeld wird normalerweise als negativ für Anleihen angesehen. Wie oben dargelegt sind wir jedoch davon überzeugt, dass verschiedene Strategien dazu beitragen können, diesem Gegenwind zu trotzen. Einen aktiven Ansatz, eine kurze Duration und die Konzentration auf qualitativ hochwertige Anleihen halten wir in einer anhaltenden Inflationsphase für entscheidend", so die M&G-Experten.