26.04.2024, 10:34 Uhr

Die Aktien des Finanzinvestors CVC Capital Partners haben einen starken Start an der Börse hingelegt. Vom Ausgabepreis von 14 Euro stiegen sie schnell auf über 17 Euro.

Trotz der deutlichen Abschwächung der Konjunktur und der Kennzahlen bleiben die Anleger optimistisch, dass die Abwärtskorrekturen im laufenden Quartal durch einen symmetrischen Aufschwung im weiteren Jahresverlauf kompensiert werden, meint Marc-Antoine Collard von Rothschild & Co Asset Management.

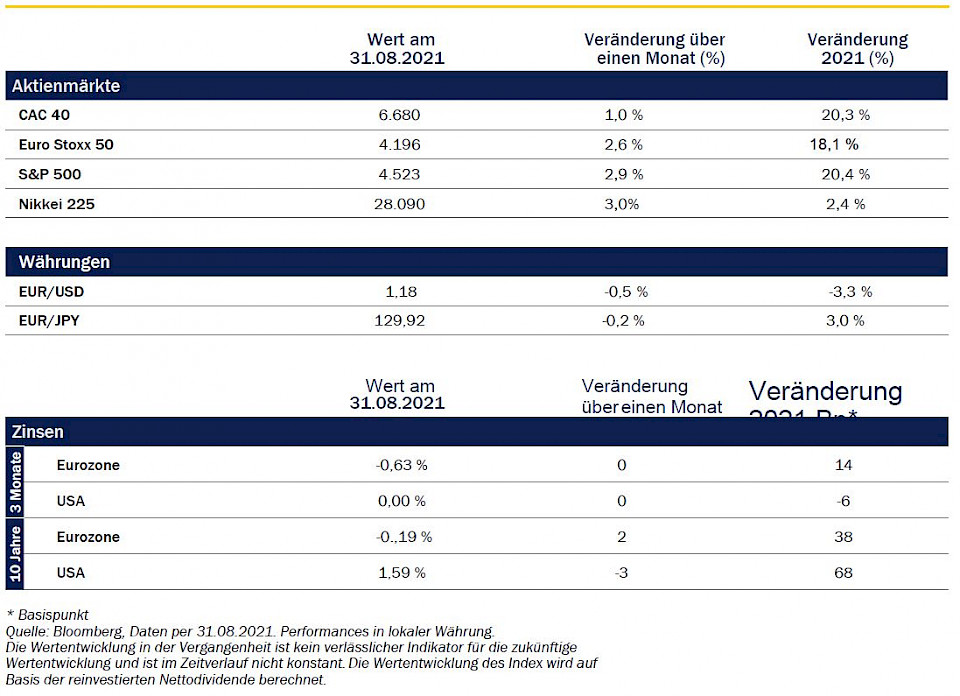

Laut dem jüngsten Markit-Geschäftsklimaindex sank das weltweite Wirtschaftswachstum im August auf ein Siebenmonatstief. Das Wachstum im verarbeitenden Gewerbe und Dienstleistungssektor liess nach, wobei sich die Unterschiede zwischen den einzelnen Regionen verstärkten. "Die Regierungen von Ländern mit hohen Impfquoten können erneute Lockdowns umgehen und sich stattdessen für gezielte Massnahmen entscheiden. Der Rückgang ist jedoch in einigen Regionen besonders ausgeprägt, vor allem in Asien, wo das Vertrauen in Japan (45,5) und China (47,2) unter die 50er-Schwelle und damit in den Bereich der Rezession fiel", sagt Marc-Antoine Collard, Chief Economist und Director of Economic Research bei Rothschild & Co Asset Management Europe.

Die Unsicherheit, die durch die jüngsten regulatorischen Änderungen, Überschwemmungen und Bemühungen zur Bekämpfung des jüngsten Anstiegs der Corona-Fälle entstand, beeinträchtigte die chinesische Wirtschaftstätigkeit, insbesondere im Dienstleistungssektor. In der Tat bremsten laut Collard die Mobilitätseinschränkungen die Verbraucherausgaben und den Inlandstourismus während der Hauptreisezeit im Sommer. Dennoch seien die Dienstleistungsunternehmen nach wie vor optimistisch, da sie davon ausgingen, dass sich die Wirtschaftstätigkeit rasch erholen könnte, sobald die Beschränkungen aufgehoben werden. "Obwohl sich die Wachstumsdynamik der chinesischen Wirtschaft im dritten Quartal deutlich verlangsamt hat, erwarten die Anleger, dass die Behörden angesichts des schwierigen Umfelds die geld- und fiskalpolitischen Massnahmen erhöhen werden", so der Chefökonom.

Neben der chinesischen Konjunkturabschwächung sehen sich nach Collards Ansicht die Schwellenländer mit einer Reihe von Problemen konfrontiert: vom schlechten Zugang zu Impfstoffen bis hin zu einem schwachen Gesundheitssystem. Länder wie Vietnam und Thailand, die auf das verarbeitende Gewerbe und den Tourismus ausgerichtet sind, seien gezwungen gewesen, Fabriken zu schliessen und Touristen abzuweisen. Die Probleme in den asiatischen Industrie- und Schifffahrtssektoren führten wiederum zu komplexen und miteinander verknüpften Lieferengpässen auf der ganzen Welt. So lasse beispielsweise die Automobilindustrie erkennen, dass Lieferengpässe bis September zu weiteren Produktionskürzungen führen werden, während die Autoverkäufe weltweit rückläufig sind.

Hinzu komme, dass die Geldpolitik in vielen Schwellenländern gestrafft werde, so Collard. In Chile habe überraschte die Zentralbank die Anleger und hob ihren Leitzins um 75 Basispunkte auf 1,50% an, da ihre Kreditwürdigkeit durch die steigende Inflation in Frage gestellt werde. Auch die Bank of Korea habe die Märkte überrascht und hob ihren Zinssatz um 25 Basispunkte auf 0,75% angehoben, nachdem sie ihn seit Mai 2020 auf einem Rekordtief gehalten hatte. Sie ist damit die erste große asiatische Volkswirtschaft, die die Zinsen seit Beginn der Pandemie erhöhte. "Dieser Schritt soll dazu beitragen, die Verschuldung der privaten Haushalte und die in den letzten Monaten stark angestiegenen Immobilienpreise zu senken. Damit folgten Chile und Südkorea dem Beispiel einiger anderer Zentralbanken von Schwellenländern, die in diesem Jahr präventiv ihre Geldpolitik gestrafft haben. In der Tat versuchen die politischen Entscheidungsträger die Notwendigkeit, die Wirtschaft zu stützen, gegen die Risiken einer steigenden Verschuldung und einer zunehmenden Inflation abzuwägen. Dennoch wird sich der Straffungszyklus auf die Wirtschaftstätigkeit auswirken", erklärt der Chefökonom.

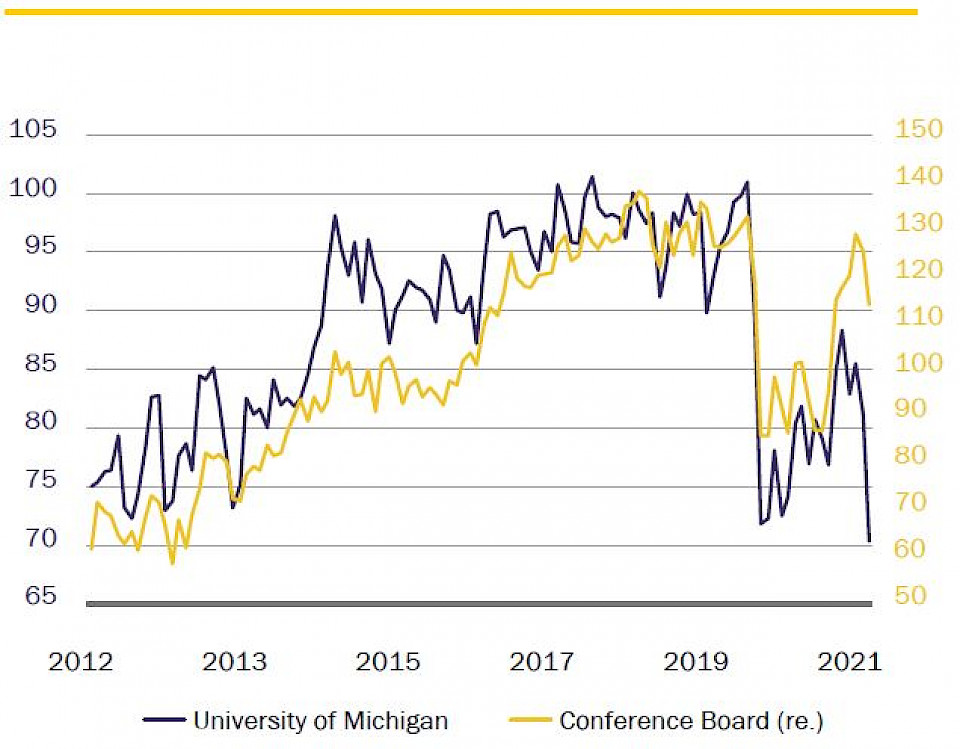

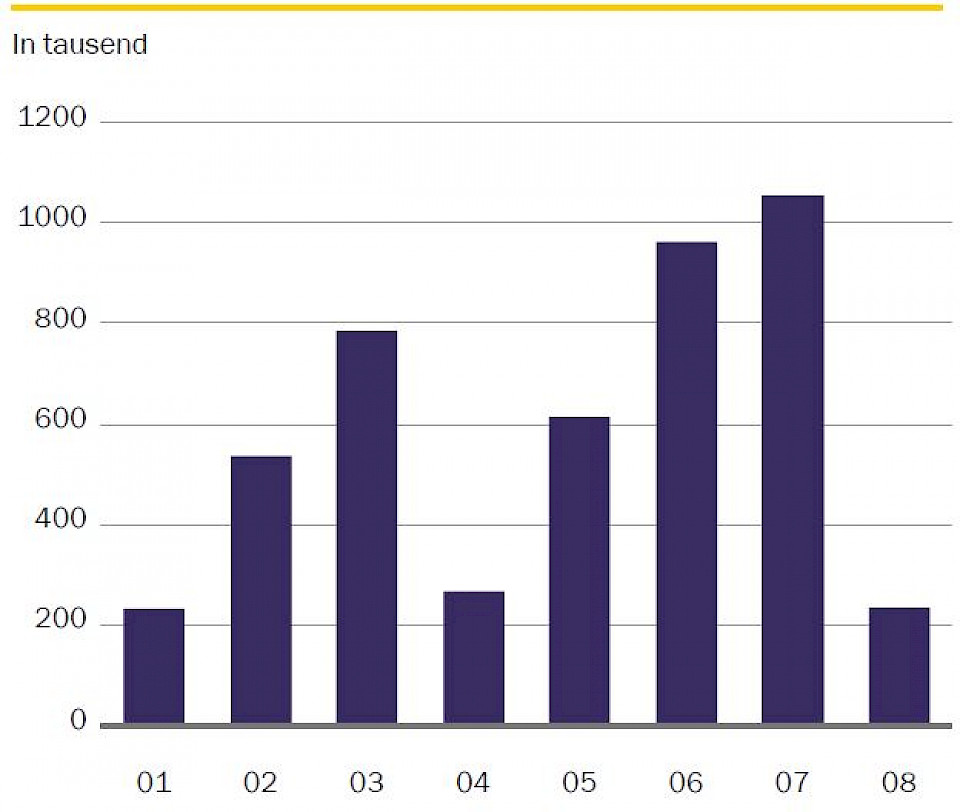

In den USA sank das Verbrauchervertrauen, während Bedenken wegen der Delta-Variante – und auch des Anstiegs der Inflation – sich deutlich negativ auswirkten. Die Erholung auf dem Arbeitsmarkt setzte sich im August fort, allerdings in einem deutlich langsameren Tempo: Es wurden nur 235'000 Arbeitsplätze geschaffen, was hinter den Erwartungen (725'000) zurückblieb und die Serie der deutlichen Stellenzuwächse der beiden Vormonate unterbrach. Das Freizeit- und Gastgewerbe verzeichnete im August keine Stellenzuwächse, nachdem es in den vorangegangenen sechs Monaten durchschnittlich 350'000 Stellen pro Monat zugelegt hatte.

Allerdings könnte es sich hierbei nach Meinung Collards nur um eine kleine Schwäche handeln, da das solide Lohnwachstum darauf hindeute, dass das Arbeitskräfteangebot und nicht die Nachfrage die Ursache für die Schwäche sei. Das Auslaufen der zusätzlichen Arbeitslosenunterstützung (300 USD pro Woche) Anfang September und die Verfügbarkeit von Auffrischungsimpfungen könnten die Aussichten auf eine Verbesserung im September positiv beeinflussen. Andererseits könnten die anhaltenden Ängste vor einer Ansteckung mit Corona sowie Probleme bei der Kinderbetreuung den Arbeitsmarkt noch einige Zeit belasten.

Collard erwartet, dass insgesamt die Arbeitsmarktdaten wahrscheinlich die Debatte unter den Fed-Mitgliedern über ein Tapering anheizen werden. Die Rede des Fed-Vorsitzenden Powell auf dem jährlichen Symposium in Jackson Hole habe seinem allmählichen und massvollen Ansatz für politische Veränderungen entsprochen. Er habe den Anschein gemacht, sich mit dem Gedanken anzufreunden, dass die Anpassungen bis zum Jahresende umgesetzt werden könnten, obwohl er auch darauf hingewiesen habe, dass vor dem Tapering weitere Fortschritte auf dem Arbeitsmarkt erzielt werden müssten.

"Eine verfrühte Beendigung der politischen Unterstützung könnte sogar schädlich sein. Denn trotz der jüngsten Fortschritte auf dem Arbeitsmarkt sind im Vergleich zum Februar 2020, also vor Ausbruch der weltweiten Pandemie, immer noch 5,3 Millionen mehr Amerikaner ohne Arbeit", gibt Collard zu bedenken.

Powells Wirtschaftsprognose sei allerdings auch kritisiert worden, weil sie den Kostendruck von unten nach oben, dem einige Unternehmen ausgesetzt sind und der ein Inflationsrisiko darstellt, nicht ausreichend berücksichtige. Dementsprechend hätten einige Vertreter der US-Notenbank gefordert, dass die Fed auf ihrer Septembersitzung Pläne zur Reduzierung ihres 120 Mrd. USD schweren Programms zum Anleihenankauf vorstellt. Sie argumentierten, dass sich die Wirtschaft nun auf einem nachhaltigen Wachstumskurs befinde, insbesondere angesichts der steigenden Inflation und des anziehenden Arbeitsmarktes.

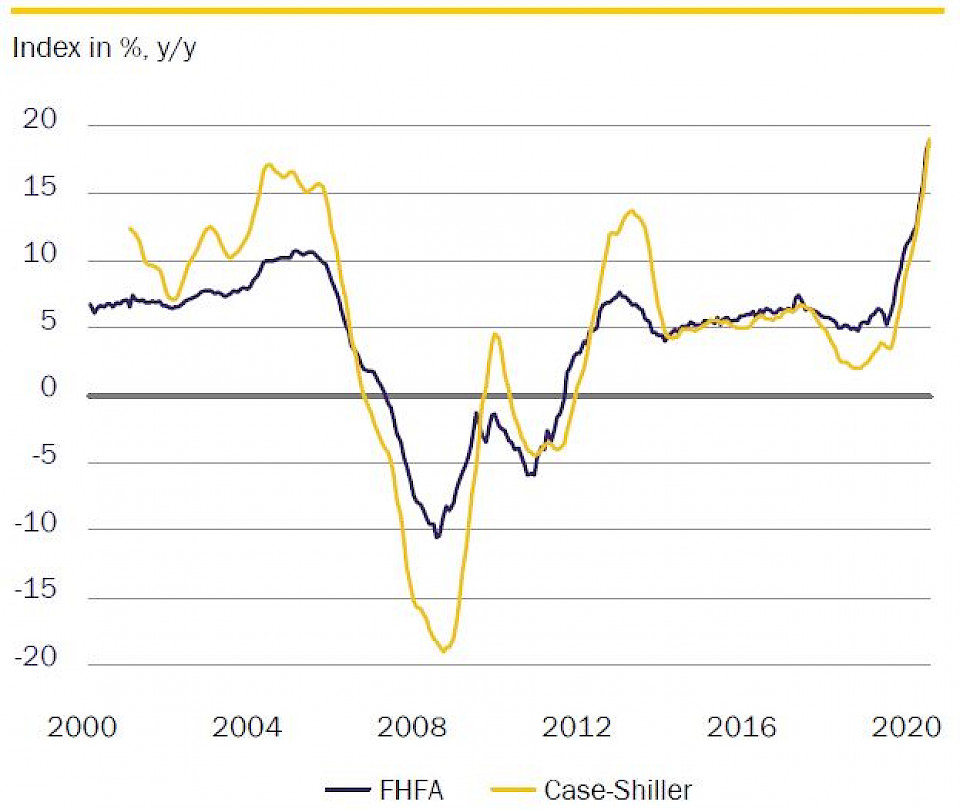

Darüber hinaus seien einige der Meinung, so Collard, dass die Käufe der Fed nun dazu führen könnten, dass Blasen auf den Finanz- und Immobilienmärkten entstehen. Der S&P CoreLogic Case-Shiller-Immobilienpreisindex stieg im Juni um 19,1% im Jahresvergleich, das grösste Wachstum seit mehr als 30 Jahren im dritten Monat in Folge mit einem Rekordzuwachs. Die starke Nachfrage, gepaart mit steigenden Holzkosten sowie Arbeits- und Materialknappheit, hat die Immobilienpreise auf neue Höchststände getrieben.

"Insgesamt verlangsamt sich die Entwicklung im Dienstleistungssektor angesichts der wieder zunehmenden Angst vor der Pandemie drastisch. Gleichzeitig beeinträchtigen Lieferengpässe die Warenproduktion und verstärken weltweit den Inflationsdruck, was Abwärtsrisiken für die Wirtschaftsaussichten mit sich bringt. Dies könnte eine Erklärung dafür sein, warum die Zinssätze für Staatsanleihen trotz des weltweiten Wachstumsschubs im zweiten Quartal 2021 und der höheren Inflation sehr niedrig geblieben sind. Darüber hinaus ist die Debatte über die dauerhaften Auswirkungen der Pandemie auf das potenzielle BIP-Wachstum noch lange nicht abgeschlossen. Dies könnte den langfristigen Zinssätzen eine Obergrenze setzen", erläutert Collard abschliessend.

Allerdings könnte es sich hierbei nach Meinung Collards nur um eine kleine Schwäche handeln, da das solide Lohnwachstum darauf hindeute, dass das Arbeitskräfteangebot und nicht die Nachfrage die Ursache für die Schwäche sei. Das Auslaufen der zusätzlichen Arbeitslosenunterstützung (300 USD pro Woche) Anfang September und die Verfügbarkeit von Auffrischungsimpfungen könnten die Aussichten auf eine Verbesserung im September positiv beeinflussen. Andererseits könnten die anhaltenden Ängste vor einer Ansteckung mit Corona sowie Probleme bei der Kinderbetreuung den Arbeitsmarkt noch einige Zeit belasten.

Collard erwartet, dass insgesamt die Arbeitsmarktdaten wahrscheinlich die Debatte unter den Fed-Mitgliedern über ein Tapering anheizen werden. Die Rede des Fed-Vorsitzenden Powell auf dem jährlichen Symposium in Jackson Hole habe seinem allmählichen und massvollen Ansatz für politische Veränderungen entsprochen. Er habe den Anschein gemacht, sich mit dem Gedanken anzufreunden, dass die Anpassungen bis zum Jahresende umgesetzt werden könnten, obwohl er auch darauf hingewiesen habe, dass vor dem Tapering weitere Fortschritte auf dem Arbeitsmarkt erzielt werden müssten.

"Eine verfrühte Beendigung der politischen Unterstützung könnte sogar schädlich sein. Denn trotz der jüngsten Fortschritte auf dem Arbeitsmarkt sind im Vergleich zum Februar 2020, also vor Ausbruch der weltweiten Pandemie, immer noch 5,3 Millionen mehr Amerikaner ohne Arbeit", gibt Collard zu bedenken.

Powells Wirtschaftsprognose sei allerdings auch kritisiert worden, weil sie den Kostendruck von unten nach oben, dem einige Unternehmen ausgesetzt sind und der ein Inflationsrisiko darstellt, nicht ausreichend berücksichtige. Dementsprechend hätten einige Vertreter der US-Notenbank gefordert, dass die Fed auf ihrer Septembersitzung Pläne zur Reduzierung ihres 120 Mrd. USD schweren Programms zum Anleihenankauf vorstellt. Sie argumentierten, dass sich die Wirtschaft nun auf einem nachhaltigen Wachstumskurs befinde, insbesondere angesichts der steigenden Inflation und des anziehenden Arbeitsmarktes.

Darüber hinaus seien einige der Meinung, so Collard, dass die Käufe der Fed nun dazu führen könnten, dass Blasen auf den Finanz- und Immobilienmärkten entstehen. Der S&P CoreLogic Case-Shiller-Immobilienpreisindex stieg im Juni um 19,1% im Jahresvergleich, das grösste Wachstum seit mehr als 30 Jahren im dritten Monat in Folge mit einem Rekordzuwachs. Die starke Nachfrage, gepaart mit steigenden Holzkosten sowie Arbeits- und Materialknappheit, hat die Immobilienpreise auf neue Höchststände getrieben.

"Insgesamt verlangsamt sich die Entwicklung im Dienstleistungssektor angesichts der wieder zunehmenden Angst vor der Pandemie drastisch. Gleichzeitig beeinträchtigen Lieferengpässe die Warenproduktion und verstärken weltweit den Inflationsdruck, was Abwärtsrisiken für die Wirtschaftsaussichten mit sich bringt. Dies könnte eine Erklärung dafür sein, warum die Zinssätze für Staatsanleihen trotz des weltweiten Wachstumsschubs im zweiten Quartal 2021 und der höheren Inflation sehr niedrig geblieben sind. Darüber hinaus ist die Debatte über die dauerhaften Auswirkungen der Pandemie auf das potenzielle BIP-Wachstum noch lange nicht abgeschlossen. Dies könnte den langfristigen Zinssätzen eine Obergrenze setzen", erläutert Collard abschliessend.