26.04.2024, 10:34 Uhr

Die Aktien des Finanzinvestors CVC Capital Partners haben einen starken Start an der Börse hingelegt. Vom Ausgabepreis von 14 Euro stiegen sie schnell auf über 17 Euro.

«Sei wie das Wasser», lautet ein legendäres Filmzitat. Es unterstreicht, wie wichtig es ist, flexibel, anpassungsfähig und offen für Veränderungen zu sein. Richard Woolnough, Fondsmanager bei M&G Investments erläutert, warum er einen flexiblen Ansatz bei festverzinslichen Anlagen für angebracht hält und wo er Chancen bei Staats- und Unternehmensanleihen sieht.

Die vergangenen Monate waren geprägt von Schwankungen an den weltweiten Anleihemärkten. Richard Woolnough erwähnt drei wichtige Erkenntnisse für Anleiheinvestoren:

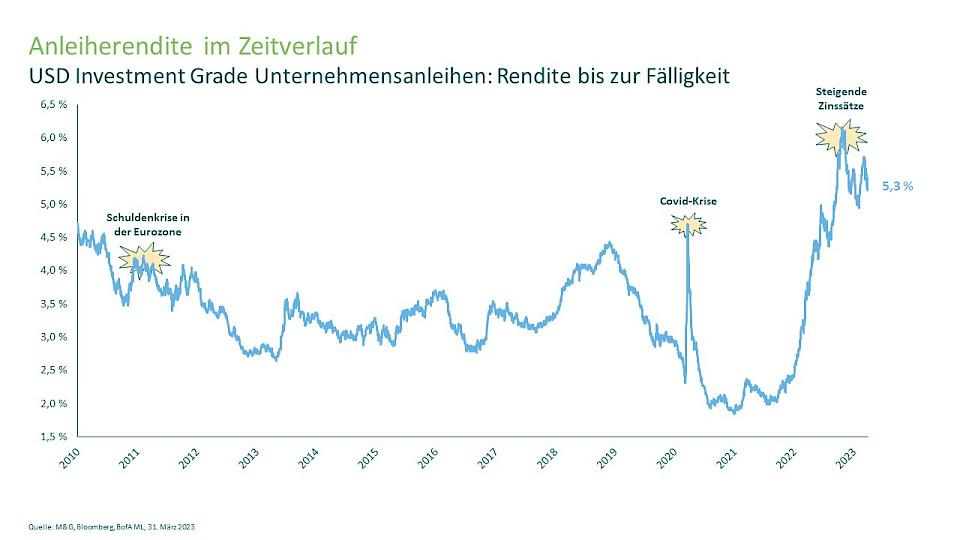

Nach einem Jahrzehnt mit Null- oder sogar Negativzinsen in den Industrieländern ist die Inflation sprunghaft angestiegen. Die Zentralbanken mussten ihren Kurs ändern und die Zinssätze aggressiv anheben. Darum stiegen die Renditen von Staats- und Unternehmensanleihen drastisch und die Anleihekurse fielen ähnlich rasant. «Nach dieser Marktkorrektur ist die Ausgangslage für Anleiheinvestoren heute so günstig wie schon lange nicht mehr. Sie können jetzt eine Rendite von rund 5,3 Prozent erzielen, wenn sie in US-Unternehmensanleihen mit Investment-Grade-Rating investieren. Das kommt dem höchsten Stand seit über 10 Jahren nahe, und es ist mehr als auf dem Höhepunkt der Coronakrise. Volatilität verhindert dieses attraktive Renditeniveau nicht. Doch es bietet unserer Meinung nach eine gute Einstiegsmöglichkeit in die Anlageklasse», schreibt Richard Woolnough.

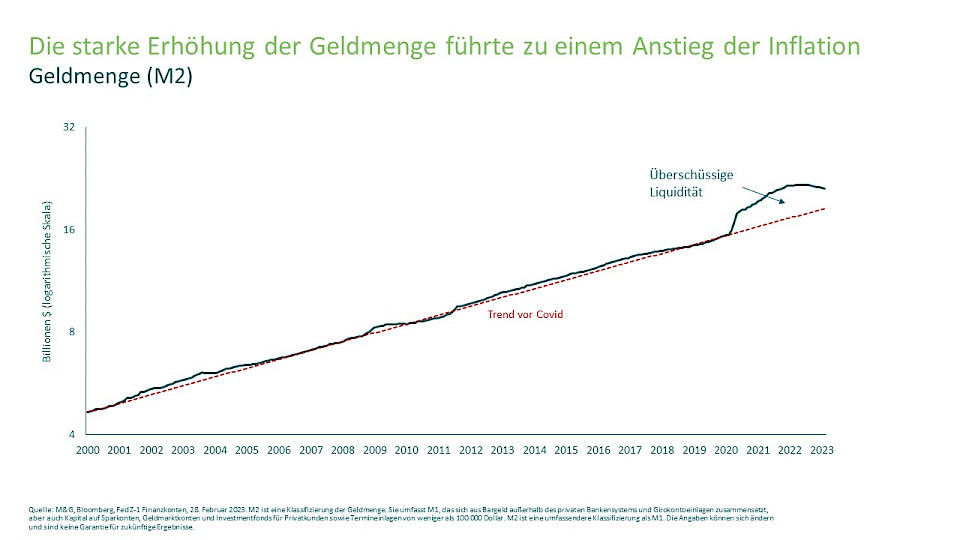

Viele Zentralbanken mussten die Zinssätze deutlich anheben, um den Preisanstieg zu bremsen. Dies hat die Volatilität an den Anleihemärkten verschärft. Doch die Inflation – vor allem ohne Berücksichtigung der Lebensmittel- und Ölpreise – ist trotzdem hartnäckig hoch geblieben. «Unserer Meinung nach gibt es zwei Hauptgründe für diesen Inflationsdruck: die ultralockere Geldpolitik und die konjunkturellen Massnahmen während der Coronakrise. Diese Massnahmen waren zwar in vielen Fällen notwendig, sie haben jedoch weltweit zu einem erheblichen Liquiditätsüberschuss geführt.»

Die Geschichte lehrt uns: Wann immer die Geldmenge zunimmt, steigt die Inflation. Verringert man dagegen das Geldangebot, sinken die Preise. Nach einem verzögerten Start haben die Zentralbanken und Regierungen nun endlich damit begonnen, die überschüssige Liquidität zu bekämpfen – durch höhere Zinssätze und eine quantitative Straffung. Die hohen Ersparnisse der privaten Haushalte haben dazu geführt, dass die Verbraucher bisher recht widerstandsfähig waren. «Unserer Meinung nach wird eine Verringerung der Geldmenge jedoch letztlich zu einer sinkenden Inflation führen – die Richtung stimmt also. Zu ergänzen ist: Angesichts der derzeit angespannten Lage auf dem Arbeitsmarkt könnte die Inflation weiter zurückgehen, ohne dass die Arbeitslosenquoten in die Höhe schnellen.»

Bei Kreditaufschlägen und risikofreiem Zinssatz gab es im Laufe des Jahres 2022 eine deutliche Neubewertung. «Unserer Einschätzung nach bieten Investment-Grade-Unternehmensanleihen daher jetzt attraktive Bewertungen. Vielleicht zum ersten Mal seit über zehn Jahren finden wir, dass Investoren für die Kredit- und Zinsrisiken angemessen entschädigt werden.» Zudem scheinen Unternehmensanleihen mit Investment-Grade-Rating gut positioniert zu sein, um einem wirtschaftlichen Abschwung standzuhalten. Die Fundamentaldaten der Unternehmen bleiben stark, und wir erwarten weiterhin niedrige Ausfallraten.»

Hinzu komme: Die Wirtschaft nähere sich dem Ende des Zinserhöhungszyklus. Daher wird die Geldpolitik der verschiedenen Zentralbanken wahrscheinlich stärker divergieren, sich also zu unterschiedlichen Zeitpunkten in entgegengesetzte Richtungen bewegen. «Unseres Erachtens eröffnet dies eine interessante Möglichkeit, um eine Wertentwicklung zu erzielen: durch ein sehr selektives Vorgehen und eine überregionale Anlagestrategie», heisst es dazu bei M&G.

Bei den Unternehmensanleihen gibt es zudem grosse sektorale Unterschiede. In Sektoren wie Immobilien und Finanzwerten sind die Spreads nach wie vor recht gross, in Sektoren wie dem Gesundheitswesen und Investitionsgütern sind sie deutlich geringer. «Bei den Finanzwerten bevorzugen wir grössere, liquidere und besser kapitalisierte Banken. Diese könnten von den Spannungen profitieren, die wir im März im Bankensektor erlebt haben.» Daher werde die Top-Down-Asset-Allokation weiterhin wichtig bleiben; doch auch die fundamentale Titelauswahl werde wahrscheinlich eine grosse Rolle spielen. «Wir halten einen globalen, flexiblen und selektiven Ansatz für den Schlüssel zu Renditen. Dabei können wir auf unsere fachkundige Kredit-Research-Abteilung zurückgreifen», folgert Woolnough.

Die grösste Veränderung bei den uneingeschränkten Strategien bestand im vergangenen Jahr darin, die Duration zu erhöhen. «Als die Renditen fielen, haben wir das Zinsrisiko erhöht; wir sind jetzt also wesentlich zinssensitiver positioniert als früher. Derzeit stammt der größte Teil dieser Duration aus europäischen Titeln. Unserer Einschätzung nach wird die Inflation in der Eurozone schneller fallen als beispielsweise in den USA. Dort ist die Inflation von Natur aus hartnäckiger.

Wir sind nach wie vor der Ansicht, dass die Zentralbanken die Inflation auf das Zielniveau zurückführen können, ohne dass es zu einem signifikanten Wirtschaftsabschwung kommt. Dies könnte allerdings etwas dauern und den Finanzmärkten Volatilitätsschübe bescheren. Die von uns gemanagten festverzinslichen Strategien investieren in einem gewissen Masse auch in hochverzinsliche Unternehmensanleihen. Langfristig jedoch sind wir besonders von Unternehmensanleihen mit Investment-Grade-Rating überzeugt: Unserer Meinung nach können sie natürliche Diversifizierungsqualitäten bieten und unsicheren Marktbedingungen standhalten», so das Fazit.