25.04.2024, 15:16 Uhr

Auch 2024 sollten High-Yield-Obligationen attraktive Renditen abwerfen. René Kallestrup, Portfoliomanager der European High Yield Bond and Flexible Credit Strategien von Nordea plädiert jedoch für einen...

«Gold ist ein wesentlicher Bestandteil eines ausgewogenen Portfolios und ergänzt Aktien, Anleihen und andere alternative Anlagen», schreibt Jérôme Chagneau, Head of Systematic Strategies Investments bei Rothschild & Co Bank AG. Der Swiss Physical Gold Plus Fund hält Gold und bietet gleichzeitig eine Überschussrendite durch Ertrags-Overlay.

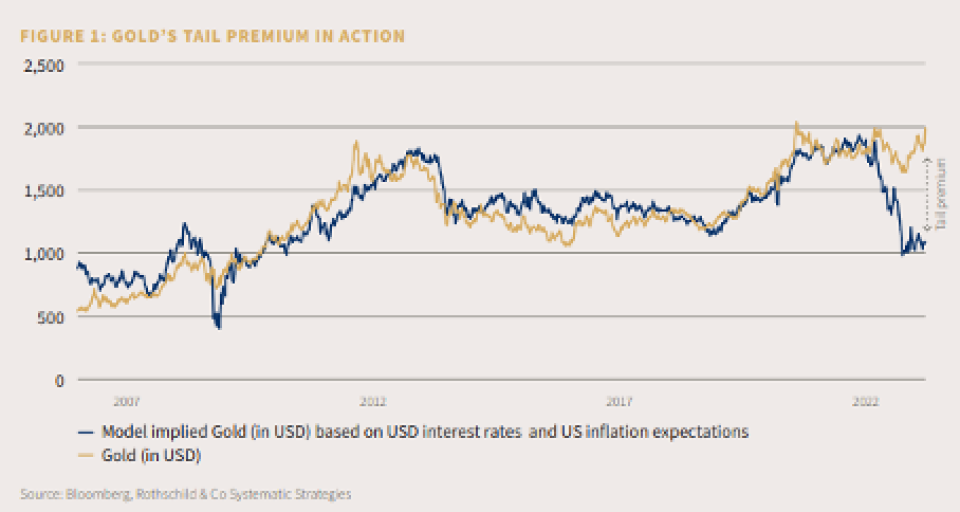

Über den zyklischen Zeithorizont hinweg wird der Goldpreis überwiegend von den Zinssätzen und den Inflationserwartungen getrieben. Höhere Realzinsen sind in der Regel eine Belastung für Gold, welches bekanntlich keine direkten Erträge abwirft.

Gold fungiert jedoch auch als Absicherung des Tail-Risikos. Der Goldpreis neigt dazu, sich gut zu entwickeln im Falle geopolitischer Schocks oder wenn das wahrgenommene Inflationsrisiko zunimmt .

«Das Jahr 2022 war ein gutes Beispiel dafür, wie diese Faktoren wirkten», schreibt Jérôme Chagneau. Die in den Goldpreisen enthaltene «Tail-Prämie» stieg beträchtlich.

Darüber hinaus entwickelte sich Gold besonders gut gegenüber Währungen mit «weniger aggressiven» Zentralbanken wie Japan. In Yen stieg der Goldpreis um 16 Prozent, in Pfund waren es 12 Prozent und in Euro noch 6 Prozent.

«In den letzten Jahrzehnten haben wir in einem disinflationären Umfeld gelebt, das von einer Vielzahl von Kräften angetrieben wurde, die nun nachlassen. Das Aufkommen neuer Trends wie der Deglobalisierung oder der Energiewende wird die langfristige Inflationsrate wohl etwas in die Höhe treiben und die Rate wird volatiler», schreibt Chagneau.

Der Ausgangspunkt für die Bewertung der traditionellen Makro Treiber für Gold ist aus verschiedenen Punkten attraktiv:

Erstens wegen des möglichen Abwärtsrisikos für die realen Zinssätze, wenn sich das Wachstum verschlechtert. Zweitens das Aufwärtsrisiko für die Inflationserwartungen, da die Märkte immer noch eine schnelle Rückkehr zum 2 Prozent-Ziel einpreisen.

Vom Standpunkt der Kapitalströme und der Stimmung, könnte Gold von zwei wichtigen Themen profitieren:

1. Der Wettbewerb der Kryptowährungen um den ultimativen sicheren Hafen verblasst etwas, zumindest im Moment. Es wurde 2022 deutlich, dass mit digitalen Vermögenswerten hauptsächlich in Abhängigkeit von Liquidität und Risikobereitschaft gehandelt wird. Die Krypto-Anlageklasse befindet sich noch in einem sehr frühen und spekulativen Stadium.

2. Die Vermögenswerte der Zentralbanken werden zunehmend als geopolitische Instrumente eingesetzt (so wurden beispielsweise die Reserven Russlands im Zusammenhang mit dem Ukraine-Russland-Konflikt beschlagnahmt). Daher besteht ein Bedarf an einer neutralen Anlageklasse wie Gold. Auch deshalb erwarten wir, dass die Zentralbanken künftig wieder mehr Gold kaufen werden. Anzeichen für diesen Trend gab es bereits im Jahr 2022. So kauften die Notenbanken im letzten Quartal 400 Tonnen Gold.

Die traditionellen Finanzanlagen geraten unter Druck, wenn sich das vorherrschende Risiko von der Deflation zur Inflation verlagert und die Korrelation zwischen Aktien und Anleihen positiv wird. Defensive reale Vermögenswerte wie Gold helfen dieses Risiko zu mindern und den realen Wert von Multi-Asset-Portfolios zu schützen.

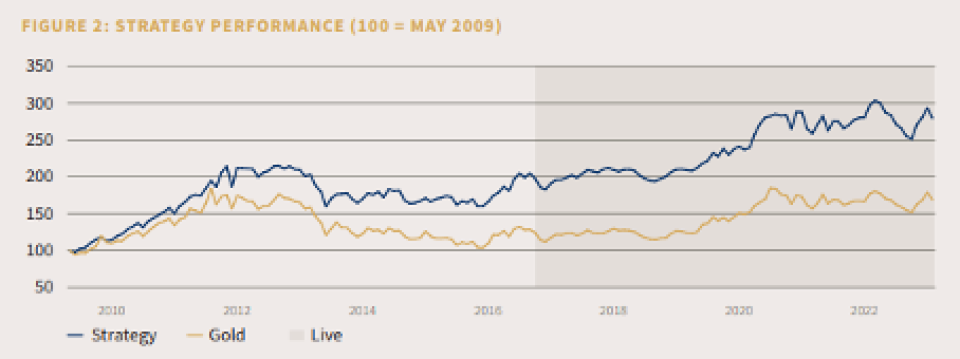

Für Kunden, die ihre Goldallokation optimieren möchten, bietet Rothschild & Co eine aktive Goldstrategie (Swiss Physical Gold Plus Fund). Der Fonds ist darauf ausgerichtet ein Engagement in physischem Gold zu bieten und gleichzeitig eine Überschussrendite durch einen Ertrags-Overlay zu erzielen.

Das Engagement in physischem Gold wird durch 12,5 Kilogramm-Barren, die verantwortungsbewusst von LBMA Good Delivery Refiners bezogen werden, umgesetzt. Das Einkommens-Overlay besteht aus dem systematischen Verkauf von Optionen und passt sich an die Goldtrends und das Marktumfeld an.

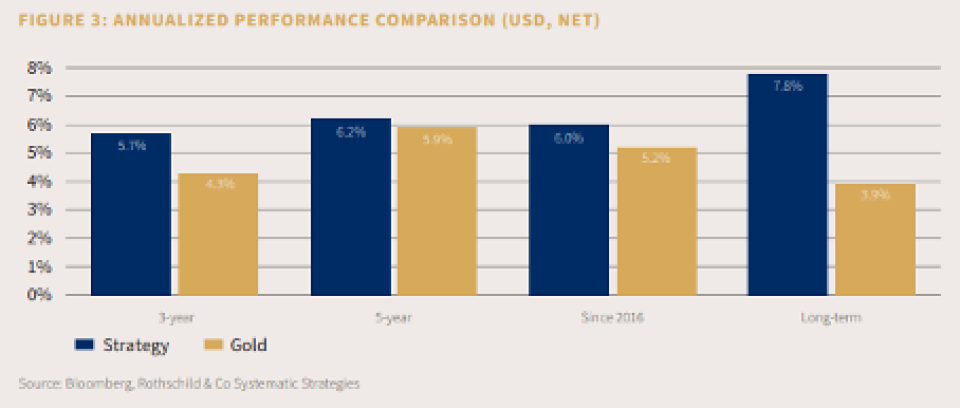

Swiss Physical Gold Plus bietet in der Regel bessere risikobereinigte Renditen als ein alleiniges Gold-Engagement.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung und ist im Laufe der Zeit nicht konstant. Die Informationen gehen nicht davon aus, dass der vorgestellte Fonds für das Profil und die Erfahrung jedes einzelnen Anlegers geeignet ist. Anlagen an den Finanzmärkten sind mit Risiken verbunden, insbesondere mit dem Risiko von Kapitalverlusten.