10.03.2026, 11:00 Uhr

Die Suva hat 2025 mit ihren Anlagen eine etwas tiefere Rendite als im Vorjahr erwirtschaftet. Das Ergebnis liegt laut dem Unfallversicherer aber weiterhin deutlich über dem gesetzlichen Renditebedarf und auch über...

Angesichts magerer Anleiherenditen wenden sich Versicherer in der Kapitalanlage weltweit verstärkt alternativen Investmentstrategien zu. Dies ist das Ergebnis einer Studie unter Versicherungsunternehmen im Auftrag von Natixis Investment Managers.

Ein Jahrzehnt nach der Finanzkrise sehen sich Versicherungsunternehmen in der Kapitalanlage nach wie vor mit erheblichen Herausforderungen im Niedrigzinsumfeld konfrontiert. Auf der Suche nach höheren Renditen sind viele bereit, ein höheres Liquiditätsrisiko einzugehen. Dies zeigt die Studie von Natixis Investment Managers, für die im Juli dieses Jahres 200 Chief Investment Officers und Mitglieder von Investmentteams in Europa, Nordamerika und Asien von Versicherungsunternehmen befragt wurden. 75% der Befragten halten alternative Assetklassen für unverzichtbar. 53% gaben an, Alternative Investments verstärkt als Ersatz für Anleihenstrategien einzusetzen.

"Versicherer sind traditionell stark in Obligationen investiert und stehen nun vor dem Problem, zur Bedienung ihrer Verbindlichkeiten höhere Renditen erzielen und ihre Portfolios gleichzeitig gegen Wertverluste absichern zu müssen", kommentiert Timo Paul, Head German Speaking Switzerland bei Natixis Investment Managers in Zürich, die Ergebnisse der Studie. "Alternative Investmentstrategien wie zum Beispiel Private Debt oder Private Equity erfahren vor diesem Hintergrund eine immer grössere Zustimmung."

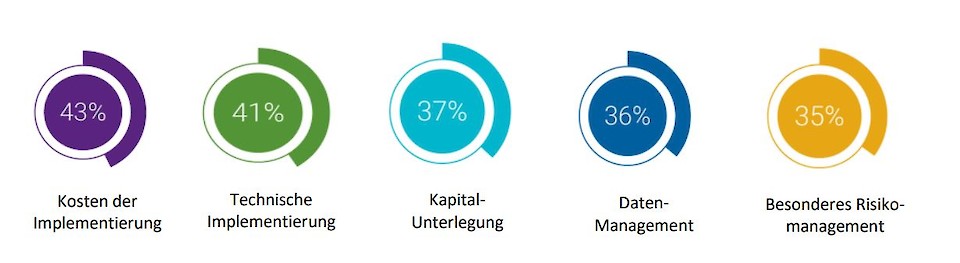

Die grosse Mehrheit der Versicherungen sieht sich laut Studie im Bereich der Alternativen Investments allerdings durch die Regulierung ausgebremst. 89% der Befragten sagten, dass regulatorische Bestimmungen einer stärkeren Nutzung alternativer Strategien im Wege stünden. Als besonderes Problem wurde dabei die Kapitalunterlegung alternativer Investments angesehen. Diese führe im Ergebnis oftmals zu einer Ausrichtung der Portfolios an schwach rentablen Fixed Income-Anlagen. Vor Inkrafttreten von Solvency II (Eigenkapitalregulierung für Versicherer, in Kraft seit Januar 2016) hatten Versicherungsunternehmen die Regulierung weniger stark als Hindernis betrachtet. In der Umfrage von 2015 lag die Zahl derjenigen, die sich durch die Regulierung behindert fühlten, nur bei rund 50%.

Trotz aller Herausforderungen sagen die meisten Versicherer (93%), dass sie gut auf das sich ändernde regulatorische Umfeld vorbereitet seien – eine wesentliche Verbesserung gegenüber der Umfrage von 2015, als zwei Drittel der europäischen und US-amerikanischen Versicherer angaben, dass sie nicht bereit für regulatorische Änderungen waren.

Aufgrund der hohen Komplexität, der Gebühren und den internen Restriktionen suchen Versicherer laut Studie zunehmend die Hilfe spezialisierter Asset Manager von ausserhalb ihres Unternehmens. 62% der Umnfrageteilnehmer gaben an, alternative Strategien in ihren Portfolios teilweise von Dritten verwalten zu lassen. 10% tun dies in vollem Umfang. Im Durchschnitt werden alternative Investmentstrategien zu 48% via Outscourcing verwaltet.

Das White Paper Insurance Survey 2019 (Englisch) finden Sie hier.