20.02.2026, 10:24 Uhr

Die Börsenbetreiberin SIX schafft einen Direktzugang zum Zentralverwahrer der griechischen Börse ATHEXCSD. Dafür spannt die SIX mit der Piräus Bank (Trapeza Peiraios) zusammen. Damit werde die Verbindung...

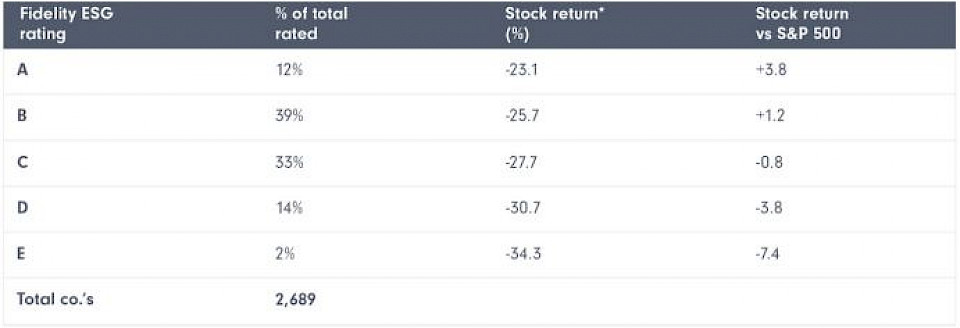

Eine Analyse von Fidelity hat ergeben, dass mit jeder Stufe im hauseigenen ESG-Rating die Aktienperformance während den jüngsten Turbulenzen in der Corona-Krise um rund 2,8 Prozentpunkte besser war. Anleihen von Unternehmen mit einem A-Rating erzielten eine Durchschnittsrendite von -9,23%, verglichen mit -17,14% bei Unternehmen mit einem C-Rating.

Die rasant gestiegene Marktvolatilität infolge der Corona-Pandemie hat nur scheinbar zu einem breit angelegten Ausverkauf geführt, wie neue Daten von Fidelity International zeigen. Der Untersuchung zufolge brachte jeder Verbesserungsschritt im proprietären Fidelity-ESG-Rating (A-E) eine um 2,8 Prozentpunkte höhere Aktienperformance.

Für den Performancevergleich mit mehr als 2‘600 Unternehmen haben die Fidelity-Analysten das firmeneigene ESG-Ratingsystem herangezogen. Die zukunftsgerichteten Ratings stützen sich unter anderem auf die Engagement-Strategie von Fidelity mit rund 15‘000 individuellen Unternehmenstreffen pro Jahr, wie einer Medienmitteilung vom Mittwoch zu entnehmen ist.

Gemäss der Analyse sind ESG-Ratings und die Wertentwicklung von Unternehmen also auch in einer Krise positiv korreliert. Aktien und Anleihen mit einem guten Fidelity-ESG-Rating (A und B) schnitten auch in dieser kurzen Phase besser ab als durchschnittlich (C) oder schlecht bewertete (D und E) Unternehmen, wobei ein bemerkenswerter linearer Zusammenhang bestehe.

In den 36 Tagen zwischen dem 19. Februar und dem 26. März fiel der S&P 500 um 26,9%. In dieser Phase haben sich Aktien von Unternehmen mit einem A-Rating durchschnittlich um 3,8 Prozentpunkte besser und Aktien von Unternehmen mit einem E-Rating durchschnittlich um 7,4 Prozentpunkte schlechter als der S&P 500 entwickelt.

Als Investoren realisierten, wie weitgehend der Lockdown zur Eindämmung der Virusausbreitung sein wird, sind nahezu alle Anlagen erheblich unter Druck geraten. Im Februar und März sind die Märkte in den USA historisch schnell eingebrochen, was auch zum ersten breit angelegten Crash bei nachhaltigen Investments führte. "Unsere Untersuchungsthese, dass Unternehmen mit guten ESG-Bilanzen auch über bessere Managementteams verfügen und sich in einer Krise daher besser als der Markt entwickeln, wurde klar bestätigt. Trotz einiger Vorbehalte, darunter die Entwicklung der Kreditqualität, Beta-Anpassungen und die schnelle Markterholung, sehen wir uns durch die Ergebnisse ermutigt: Es besteht ein grundsätzlicher Zusammenhang zwischen starken Nachhaltigkeitsfaktoren und Renditen, was die Bedeutung von ESG-Analysen als Bestandteil des fundamentalen Researchs unterstreicht», sagt Jenn-Hui Tann, Leiter des Bereichs Stewardship und Sustainable Investing bei Fidelity International.

Ausserdem ergab die Untersuchung, dass Anleihen von Unternehmen mit besserem ESG-Rating vom Jahresanfang bis zum 23. März unbereinigt besser abschnitten als der Durchschnitt niedriger bewerteter Wettbewerber. Die Anleihen der 149 Unternehmen mit A-Rating erzielten eine durchschnittliche Rendite von -9,23%, verglichen mit -13,16% von Unternehmen mit B-Rating und -17,14% von Unternehmen mit C-Rating.

Eine natürliche Reaktion von Anleiheanlegern auf derartige Marktkrisen bestehe darin, den Investmenthorizont zu verringern und sich zunächst auf das kurzfristige Überleben von Unternehmen zu konzentrieren, wobei längerfristige ESG-Aspekte in den Hintergrund gedrängt werden könnten, so Tann. "Diese kurzfristige Perspektive wäre aber tatsächlich kurzsichtig. Was zunächst wie ein wahlloser Ausverkauf aussah, spiegelt einen stärkeren Fokus auf ESG-Aspekte wider. Die Analyse stützt unsere Überzeugung, dass gute ESG-Ratings ein grundlegendes Indiz für die Qualität des Managements sind."

Diese robusteren Unternehmen seien auch im Abschwung besser in der Lage, Chancen zu nutzen und sich für den folgenden Aufschwung gut zu positionieren. Ihren Platz im Zentrum des aktiven Portfoliomanagements hätten sie mehr als verdient, sagt Jenn-Hui Tann.