20.02.2026, 10:24 Uhr

Die Börsenbetreiberin SIX schafft einen Direktzugang zum Zentralverwahrer der griechischen Börse ATHEXCSD. Dafür spannt die SIX mit der Piräus Bank (Trapeza Peiraios) zusammen. Damit werde die Verbindung...

Trotz der deutlichen Erholung ab dem zweiten Quartal 2020 weist zum Jahresende fast die Hälfte der 119 von Scope untersuchten Fonds-Vergleichsgruppen eine negative Wertentwicklung auf. Das Performancespektrum ging dabei aussergewöhnlich breit auseinander.

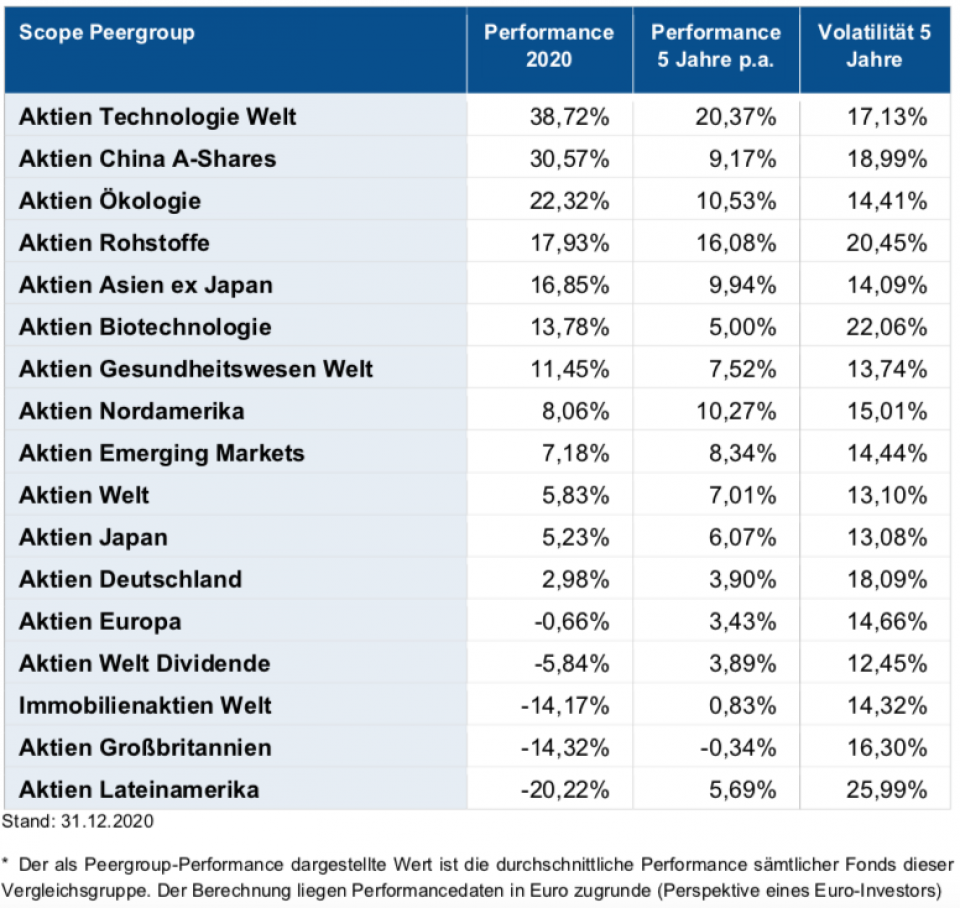

Von den 50 untersuchten Aktienfonds-Peergroups konnten immerhin 33 – also zwei Drittel – das Gesamtjahr 2020 mit einer positiven Performance abschliessen. Zum Vergleich: Zum Ende des ersten Quartals 2020 verzeichneten noch über 80% der Aktienfonds Verluste im zweistelligen Prozentbereich.

Auffällig ist laut Scope die grosse Streuung der Performances hinsichtlich Ländern, Sektoren sowie Anlagethemen und -stilen. Zu den Top-Performern 2020 gehörten die Vergleichsgruppen Aktien Technologie (+38,7%), Aktien China (+30,6%) und Aktien Ökologie (+22,3%). Rohstoffaktienfonds (+17,9%) feierten ein überraschendes Comeback. Zu den Top-Sektor-Peergroups zählte auch der Gesundheitssektor, der von den Folgen der Pandemie profitieren konnte und eine Wertentwicklung von 11,5% erzielte.

Bei den Ländern und Regionen verzeichnete beispielsweise die Region Emerging Markets eine Wertentwicklung von 7,2%. Performancetreiber waren hier asiatische Titel. Einige der Schwellenländer, wie "Aktien Lateinamerika" mit -20,2% oder "Aktien Russland" mit -13,2%, gehörten zu den schwächsten Peergroups im abgelaufenen Jahr. Indien, das viertgrösste Land im MSCI Emerging Markets Index, verzeichnete ein moderates Plus von 3,7%.

Innerhalb Europas entwickelten sich die Fonds der Peergroup "Aktien Schweiz» am besten mit 5,4%. Hier konnten die defensiven Index-Schwergewichte Nestle und Roche positiv performen, Titel wie Lonza, Sika oder Givaudan erzielten sogar zweistellige Renditen. Auch die Peergroup "Aktien Deutschland" entwickelte sich mit 3,0% vergleichsweise gut. Top-Performer im DAX war Delivery Hero, auch die Deutsche Bank mit 29,4% und RWE mit 29,3% finden sich in den Top-Five. Bayer (- 30,0%), Fresenius (-22,9%) und MTU (-16,2%) gehörten zu den Verlieren im DAX. Das Schlusslicht in Europa bildete die Peergroup "Aktien Großbritannien" mit -14,3%.

Bezüglich Marktkapitalisierung und Anlagestil lagen im letzten Jahr Peergroups für Small- und Mid Caps wie beispielsweise "Aktien Deutschland Mid-/Small Caps", "Aktien Europa Mid-/Small Caps" oder "Aktien Welt Mid-/Small Caps" gegenüber ihren Large-Cap Pendants deutlich vorn. Das Nachsehen hatten weiterhin insgesamt Value-orientierte Ansätze, wie beispielsweise die dividendenorientierten Peergroups "Aktien Europa Dividende", «Aktien Welt Dividende» oder "Aktien Nordamerika Dividende» gegenüber den allgemeinen Peergroups, die nicht nach Anlagestil differenzieren.

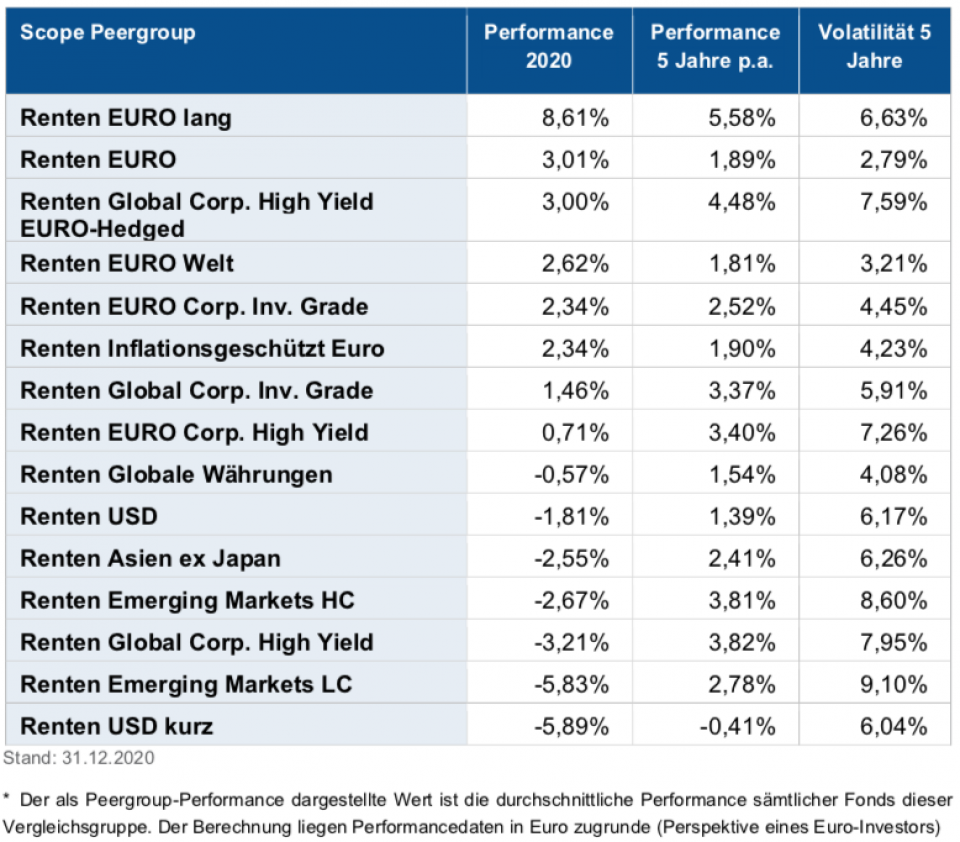

Am Ende des ersten Quartals 2020 wiesen gemäss der Scope-Untersuchung ganze 90% der Anleihen-Peergroups noch eine negative Performance auf. Über das Gesamtjahr hinweg sind es mit 45% weniger als die Hälfte. Mehr als die Hälfte – konkret: 17 von 31 untersuchten Anleihen-Peergroups – konnte 2020 also eine positive Wertentwicklung ausweisen. Insgesamt enttäusche die Wertentwicklung jedoch nach wie vor, da Anleihen in Krisenzeiten eigentlich die Rolle als stabile Portfoliokomponente zugeschrieben wird, so Scope.

Durch die historisch niedrigen Zinsen scheine jedoch das Kurspotential schon lange begrenzt, doch sei dies zumindest im letzten Jahr kein Grund zur Sorge gewesen, im Gegenteil: Langlaufende Anleihen haben kurzlaufende wieder einmal outperformt. Die Gründe für die negative Wertentwicklung eines so grossen Anteils an Anleihen-Peergroups sei daher anderen Faktoren zuzuschreiben, wie beispielsweise Währung oder Bonität der Emittenten.

Neben der Laufzeit und Anlageklasse spielte das Thema Währung im letzten Jahr eine grosse Rolle. Insgesamt entwickelten sich Euro-Anleihen signifikant besser als globale Anleihen. Die Peergroup "Renten Globale Währungen", die mit 366 Fonds und knapp 260 Mrd. Euro investiertem Vermögen die grösste Anleihenkategorie bei Scope darstellt, verzeichnete einen Verlust von -0,6%. Ganz unten in der Auswertung rangiert jedoch die Peergroup "Renten USD kurz", die besonders stark von der Aufwertung des Euro gegenüber dem US-Dollar im letzten Jahr getroffen wurde.

Ebenfalls negativ performten auch die Peergroups für globale High-Yield-Anleihen, die stark von USD-Emissionen geprägt sind, genauso wie Emerging-Markets-Anleihen in Hartwährungen. Noch schlechter schlossen jedoch Emerging-Markets-Anleihen in lokalen Währungen ab. So erzielte die Peergroup "Renten Emerging Markets HC" im abgelaufenen Jahr einen Verlust von -2,7%, während die Peergroup "Renten Emerging Markets LC" mit -5,8% mehr als das Doppelte verlor.

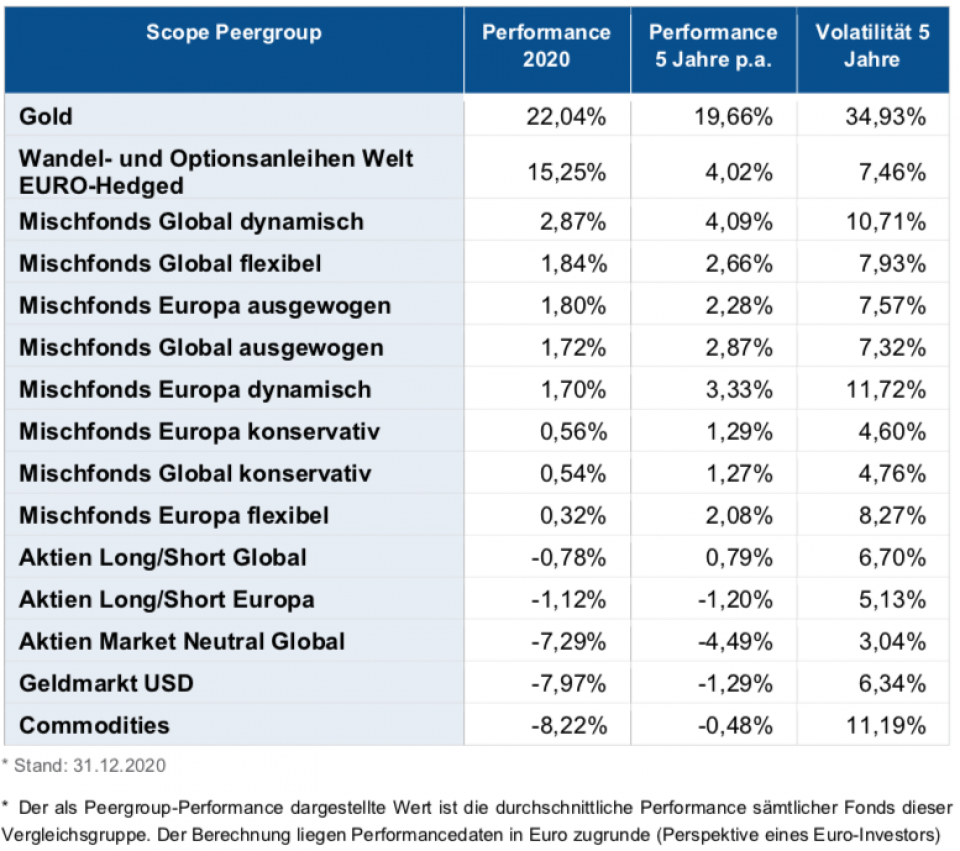

Mischfonds wurden laut Scope insgesamt ihrem zugrundeliegenden Konzept der Diversifikation gerecht und erzielten auf Jahressicht moderat positive Performances. Dabei konnten alle acht Mischfonds-Peergroups bei Scope das Jahr mit einer positiven Wertentwicklung abschliessen. Dynamische Mischfonds entwickelten sich besser als ihre konservativen Pendants und global ausgerichtete Fonds besser als europäische.

Im Bereich sonstiger Strategien fallen die zwei Peergroups "Gold" sowie das Wandelanleihensegment besonders ins Auge. Die Peergroup "Gold" umfasst in der Mehrzahl Gold-Aktienfonds, jedoch auch direktes Goldexposure, z.B. über Xetra-Gold. Nicht nur kurzfristig überzeugt die Performance mit 22% im Jahr 2020, auch über fünf Jahre konnten die Gold-Fonds fast 20% p.a. erzielen. Auffällig ist jedoch auch eine Volatilität von knapp 35%, was weit über allen anderen untersuchten Peergroups liegt.

Die Ratingagentur Scope hat die Performance von Vergleichsgruppen (Peergroups) untersucht, die mindestens 20 bewertete Fonds enthalten. Insgesamt wurden 119 Peergroups mit mehr als 11'000 Fonds und Assets under Management von zusammen mehr als 6,5 Bio. Euro betrachtet.

Wandelanleihen konnten besonders gut von den Marktgegebenheiten im turbulenten Jahr 2020 profitieren. Insgesamt haben sich die Anleihen aus der Peergroup "Wandel- und Optionsanleihen Welt EURO-Hedged" mit 15,3% aufgrund der Währungsabsicherung am besten von allen Wandelanleihen-Peergroups entwickelt, die Peergroup "Wandel- und Optionsanleihen Welt» kam immerhin noch auf 11,9%, "Wandel- und Optionsanleihen Europa" erzielten nur noch 4,6%. Im alternativen Bereich hatten Long-/Short-Fonds und insbesondere marktneutrale Strategien im letzten Jahr keinen leichten Stand. Alle drei Peergroups lagen im Minus, insbesondere das Minus der marktneutralen Strategien fällt mit -7,3% ins Auge.