20.02.2026, 10:24 Uhr

Die Börsenbetreiberin SIX schafft einen Direktzugang zum Zentralverwahrer der griechischen Börse ATHEXCSD. Dafür spannt die SIX mit der Piräus Bank (Trapeza Peiraios) zusammen. Damit werde die Verbindung...

Robeco hat seine jährlich erscheinende Publikation "Expected Returns" für 2020 bis 2024 veröffentlicht. Eine Rezession, die dazu führen wird, dass viele Anlagen Erträge unterhalb ihres historischen Durchschnitts abwerfen, werde wohl unvermeidlich sein.

Der Titel des Ausblicks von Robeco auf die Jahre 2020 bis 2024 "Flucht aus dem Spiegelkabinett" (im Original auf Englisch: Escaping the hall of mirrors) geht auf den ehemaligen Präsidenten der US-Notenbank, Ben Bernanke, zurück. In einem 2004 gehaltenen Vortrag sagte er: "Was erwarten die Marktteilnehmer hinsichtlich des zukünftigen geldpolitischen Kurses? Diese Frage ist für die geldpolitischen Entscheider von Bedeutung. Jedoch nicht, weil wir zwangsläufig darauf erpicht sind, die Markterwartungen zu erfüllen – eine solche Strategie degeneriert schnell zu einem Spiegelkabinett – sondern als Prüfstein für die Effizienz unserer Kommunikation.”

Das ist 15 Jahre her und die Notenbanken scheinen zunehmend genau darauf bedacht zu sein, die Erwartungen an den Märkten in Bezug auf noch niedrigere Zinsen zu erfüllen. Robeco meint allerdings, dass es für die Notenbanken essentiell sei, diese Strategie hinter sich zu lassen – die Flucht aus dem Spiegelkabinett.

In seinem Fünfjahres-Ausblick geht Robeco davon aus, dass die nächste Rezession unvermeidlich sein wird, allerdings nicht die Tragweite der globalen Finanzkrise haben wird. Sie wird wahrscheinlich eher davon geprägt sein, dass es in Teilbereichen der Weltwirtschaft zu Übertreibungen kommt, die zusammengenommen stark genug sind, um das globale Wachstum abzuwürgen.

Nach Ansicht von Robeco wird es keine langfristige Stagnation, aber auch keine langfristige Expansion geben. Die Marktteilnehmer würden das Inflationsrisiko auf Sicht von fünf Jahren unterschätzen und die Zinsen werden noch länger tief bleiben. Trotz unterschiedlicher Faktoren wie die sehr niedrige Arbeitslosenquote oder ein anhaltender weltweiter Wirtschaftsaufschwung, gibt es keine Anzeichen für ein Heisslaufen der Konjunktur in Form steigenden Inflationsdrucks. Vielmehr ist es in punkto Inflation bislang ruhig geblieben.

Da sich die nominalen Leitzinsen am unteren Ende oder in dessen Nähe bewegen, sind die Notenbanken schlecht darauf vorbereitet, einer Rezession entgegenzuwirken. Die Regierungen verfügen über bessere Möglichkeiten, diese entscheidenden Makroparameter zu beeinflussen. Im Bericht wird damit gerechnet, dass die Fiskalpolitik eingreifen wird. Diese Auffassung verbreitet sich zunehmend und wird auch von Olivier Blanchard, dem früheren Chef-Volkswirt des IWF, befürwortet. Er weist darauf hin, dass die niedrigen Nominalzinsen eine günstige Gelegenheit für die Fiskalpolitik darstellen. Das Streben nach politischem Handlungsspielraum werde mindestens bis 2024 stark im Fokus bleiben.

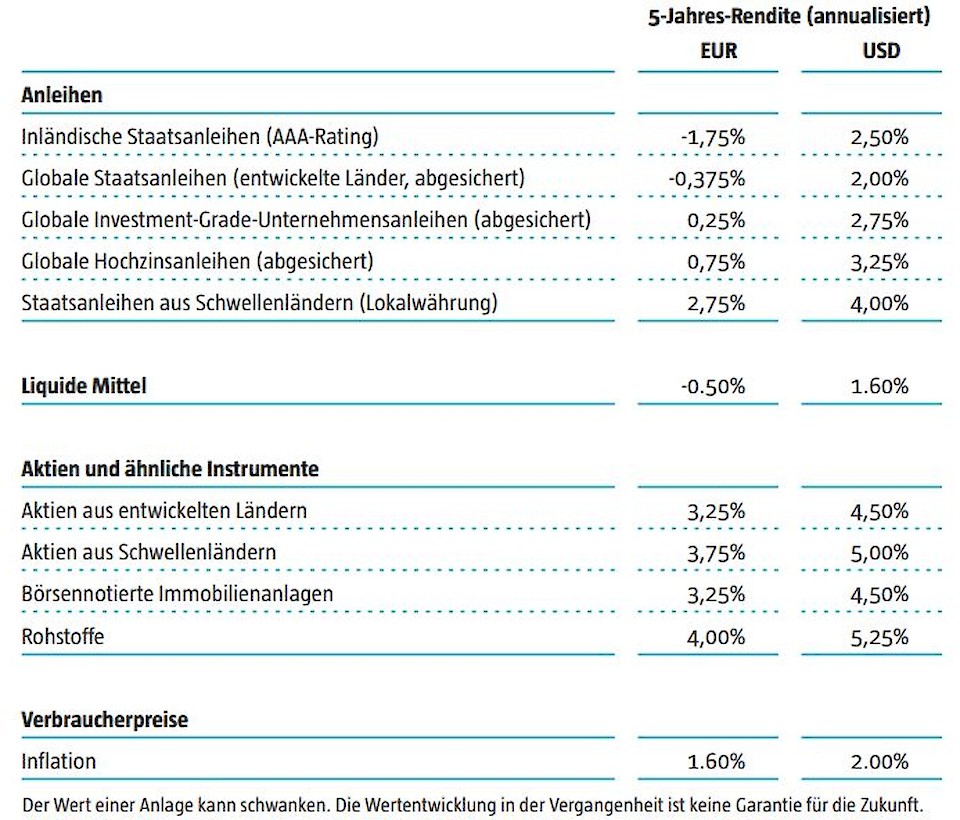

Mit Blick auf die kommenden fünf Jahr hat Robeco seine Renditeprognosen vom letzten Jahr für die meisten Anlageklassen nach unten korrigiert. Bei Staatsanleihen werden unterschiedliche Entwicklungen erwartet. Deutsche Bundesanleihen sind deutlich überbewertet und ihre Renditen dürften bei einem Anstieg der Inflation deutlich unterhalb der Geldmarktverzinsung verharren. Dagegen werden US-Staatsanleihen voraussichtlich am stärksten von einer einsetzenden Rezession profitieren, sodass ihre Erträge spürbar höher ausfallen als die Geldmarktrendite.

Im Hinblick auf das relative Renditepotential sticht für Robeco der Rohstoffbereich positiv hervor. Für Unternehmensanleihen mit Investment-Grade-Qualität sowie Hochzinspapiere wird das Makroumfeld zunehmend ungünstiger. Von daher wird erwartet, dass sich ihr Mehrertrag trotz neutraler Bewertungen unterhalb der historischen Durchschnitte bewegt.

Der Ausblick stellt drei verschiedene Szenarien auf. Im "Basisszenario" wird die gescheiterte Strategie des Spiegelkabinetts der Notenbanken von einer unkoordinierten fiskalpolitischen Reaktion abgelöst. Ein fiskalischer Stimulus kann die gesamtwirtschaftliche Nachfrage und die Inflationserwartungen erhöhen, hat aber seinen Preis. Die Nachhaltigkeit der Schuldenentwicklung wird unterminiert und wenn sich die Rezession als moderat erweist, wird der private Sektor eine rasche Rückkehr zu einer solideren Fiskalpolitik und einem niedrigeren Haushaltsdefizit antizipieren. Die Erholung vom Abschwung wird dann wenig dynamisch ausfallen.

Im "optimistischen Szenario" mit Neustart der Globalisierung meiden die Notenbanken die Zwickmühle des Spiegelkabinetts, da die politischen Unsicherheiten nachlassen und der Handelskonflikt gelöst wird. Allerdings wird weiterhin das Problem bestehen, dass die Leitzinsen mit einem Wert von null bereits ihre untere Grenze erreicht haben, wenn die Rezession einsetzt. Verstärkte internationale Zusammenarbeit sorgt für die Wirksamkeit eines fiskalpolitischen Stimulus.

Im "skeptischen Szenario" steht die Weltwirtschaft vor einem negativen Angebotsschock. Dabei folgt auf eine Ära des Übergangs eine Ära der Disruption und des technologischen Nationalismus. Die globale Weltordnung gerät ins Wanken und die USA verlassen die Welthandelsorganisation (WTO). Im Kampf zwischen den USA und China um die globale Vorherrschaft geraten andere Länder zwischen die Fronten und die über Jahrzehnte erfolgte Globalisierung erleidet einen Rückschlag.

Die vollständige Studie finden Sie hier.