09.03.2026, 08:52 Uhr

Der Markt für tokenisierte Realwerte wächst rasant – und die Infrastruktur, die institutionelle Anleger bislang vermissten, nimmt nun konkrete Formen an. Die Schweizer Amina Bank tritt als erste regulierte Bank...

Erstmals waren im Mai nach mehreren schwächeren Monaten wieder Rohstoff-ETF gefragt. Rund 5.4 Mrd. Euro flossen in Gold- und breitere Rohstoff-Produkte. Weiter im Trend lagen Aktien-ETF auf Welt- und US-Indizes. Aktien liefen Obligationen wiederum den Rang ab, wie aus der Monatsstatistik von Amundi hervorgeht.

Gold-Produkte waren im Mai mit einem Nettozufluss von 970 Mio. Euro ) wie schon im April gefragt, nachdem im Februar und März aus Gold noch Mittel abgeflossen waren (-900 Mio. bzw. -2.2 Mrd. Euro). Die augenfälligste Entwicklung in der Amundi-Statistik für den Mai entfällt auf Rohstoffe insgesamt. Der Sektor verzeichnete erstmals seit Monaten mit +5,4 Mrd. Euro (vgl. Tabelle) wieder wachsendes Interesse. Im Vormonat waren noch Abflüsse von rund 1 Mrd. Euro zu verzeichnen gewesen.

Steigende Commodity-Preise, getragen durch einen wachsenden Wirtschaftsoptimismus, sind der Grund für diese Neupositionierung der Anleger im Rohstoffsegment.

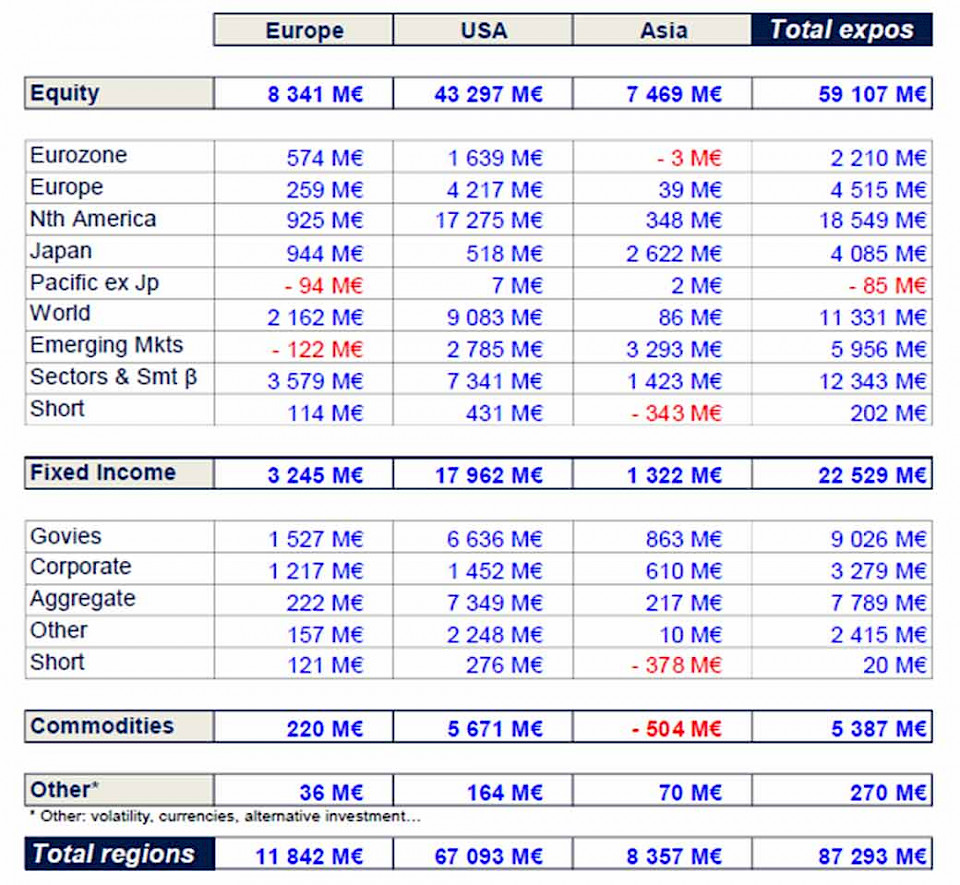

Insgesamt sind seit Jahresbeginn bis Ende Mai global fast 500 Mrd. Euro neu in ETF aller Art geflossen. Im Mai waren es 87.3 Mrd. Euro, ein leichter Rückgang im Vergleich zum April mit 104 Mrd. Euro.

Das Aktiensegment setzte sich im Mai weiter positiv in Szene. Aktien-ETF verzeichneten einen Zuwachs von 59.1 Mrd. Euro und liefen Obligationen-Produkten (+22. Mrd.) wiederum klar den Rang ab. Wie im April blieben die Zuflüsse in Aktien-ETF jedoch erneut unter dem Jahreshöchst von 109 Mrd. Euro.

Der Zufluss in europäische Aktien-ETF fiel mit 8.3 Mrd. Euro im Vergleich zum Vormonat (9.4 Mrd.) schwächer aus. Weiterhin stark gefragt waren ETF auf Welt- und US-Aktienindizes mit 3.4 Mrd. bzw. 1.9 Mrd. Euro. Seit Anbeginn dominieren ETF auf den MSCI-Welt und den S&P 500-Index mit Abstand das globale Geschäft mit kotierten Indexprodukten (vgl. "Das sind die zehn beliebtesten ETF"). Abflüsse gab es im Mai aus mehreren Schwellenländerregionen.

Weiter im Aufwind waren Value-Strategien (+1.5 Mrd. Euro), wobei vor allem globale und US-Exposures gefragt waren. Amundi führt dafür die relative Unterbewertung von Value- im Vergleich zu anderen Smart-Beta-Strategien ins Feld.

Die Sektoren Finanzen und Energie verzeichneten im Mai Zuflüsse von 483 Mio. bzw. 446 Mio. Euro. Klima-ETF legten ebenfalls erneut zu. (+323 Mio. Euro). Der Zufluss in ESG-Aktien verlangsamte sich im Vergleich zum Jahresbeginn auf 2.9 Mrd. Euro.

Unter den Obligationen waren europäische Bond-ETF wie schon in den Vormonaten weniger gefragt (+3.2 Mrd. nach +5.3 Mrd. Euro im April). Die Aufteilung zwischen Staats- und Unternehmensanleihen war mit 1.5 Mrd. bzw. 1.2 Mrd. Euro relativ ausgeglichen. US-Unternehmensanleihen und hochverzinsliche Obligationen verzeichneten hohe Zuflüsse von 476 Mio. bzw. 345 Mio. Euro.

Das Interesse an chinesischen Staatsobligationen nahm mit Zuflüssen von 875 Mio. Euro zu. Gleichzeitig führte die Besorgnis über den Anstieg der Konsumentenpreise zu einer anhaltenden Allokation in inflationsgebundene Anleihen (Tips), wobei die Eurozone und die USA um 451 Mio. bzw. 135 Mio. Euro zulegten.