26.07.2024, 12:33 Uhr

Die Mieten für Wohnungen sind im zweiten Quartal 2024 in fast allen Regionen der Schweiz weiter gestiegen. Bei den Büroflächen zeigt sich hingegen ein durchzogenes Bild.

Die Schere zwischen starken und schwachen Privatbanken in der Schweiz geht immer mehr auf. Ohne UBS und Credit Suisse hebt sich eine Achtergruppe von grossen Schweizer Privatbanken ab, auf die gemäss einer Branchenstudie von KPMG fast 80% der verwalteten Vermögen und fast 90% des Bruttogewinns entfallen. Und der Vorsprung wird zusehends grösser.

Das Jahr 2021 war ein goldenes für die Privatbanken in der Schweiz. Die verwalteten Vermögen stiegen im vergangenen Jahr um CHF 373 Mrd. oder 13% auf CHF 3’263 Mrd. Nettoneugelder trugen CHF 131 Mrd. und die ausgezeichnete Marktperformance CHF 234 Mrd. zur Steigerung bei. Bei 91% der Banken stiegen die verwalteten Vermögen.

Die Erträge wuchsen auf CHF 19,7 Mrd. und der kumulierte Gewinn erreichte CHF 5,8 Mrd. "Die Zahlen belegen, dass das Schweizer Vermögensverwaltungsgeschäft die grossen Herausforderungen gemeistert und den Status als führendes globales Wealth Management Center erfolgreich verteidigt hat", kommentiert der Leiter der Branchenstudie von KPMG Schweiz, Christian Hintermann.

Trotz der hervorragenden Ergebnisse hat sich die Kluft zwischen starken und schwachen Privatbanken in der Schweiz weiter geöffnet. Die Zahl der Banken mit operativen Verlusten nahm in den vergangenen drei Jahren der Studie zufolge trotz freundlichem Umfeld stark zu, und im laufenden Jahr dürfte sich der Trend aufgrund des kräftigen Inflations- und Zinsanstiegs sowie der wachsenden Rezessionsgefahr nochmals beschleunigt haben.

Der Median der Eigenkapitalrendite lag 2021 für starke Banken bei 10,1% und für schwache bei -2,0%. "Die starken Banken gehen sehr robust in ein sich klar eintrübendes makroökonomisches Umfeld. Für die schwachen und die mittelstarken Banken wird das unsichere wirtschaftliche Umfeld eine grosse Herausforderung, was erneut zu einem beschleunigten Rückgang der Anzahl Privatbanken führen wird", hält der Leiter Financial Services von KPMG Schweiz, Philipp Rickert, fest.

Mit der Aufweichung des Bankgeheimnisses sowie der zunehmenden Steuertransparenz durch den Automatischen Informationsaustausch haben viele Privatbanken strategische und operative Verbesserungen vorgenommen und in die Neupositionierung ihres Geschäftes investiert. Mit entsprechendem Erfolg, wie die Studie belegt: Unter Ausklammerung von UBS und Credit Suisse hebt sich je länger je mehr eine Achtergruppe von grossen Schweizer Privatbanken ab, auf die fast 80% der verwalteten Vermögen der analysierten Banken und fast 90% des Bruttogewinns entfallen.

"Das hohe Wachstum ist die Folge des anhaltenden Erfolgs auf dem Markt. Durch einen besseren Kundenservice und überdurchschnittliche Performance ist es den Big8 gelungen, bestehende Kunden an sich zu binden, ihren Erfolgsanteil zu erhöhen und neue Kunden zu gewinnen", erklärt Rickert.

Entscheidend sei, dass der Erfolg diese Banken in die Lage versetze, die besten Mitarbeitenden anzuziehen und kontinuierlich in qualitativ hochwertige Dienstleistungen, massgeschneiderte Produkte und digitale Initiativen zu investieren. "Dies ermöglicht es den Banken, ihre Ertragsmargen in einem hart umkämpften Markt zu stabilisieren."

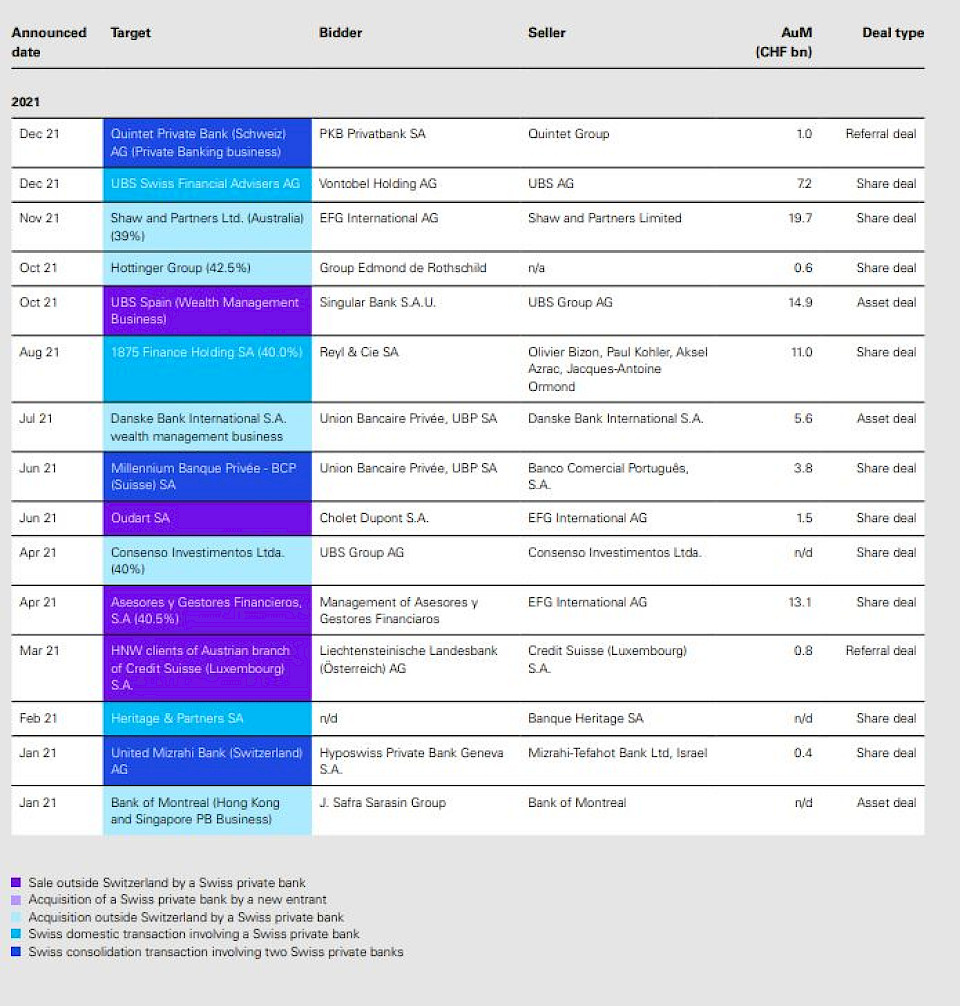

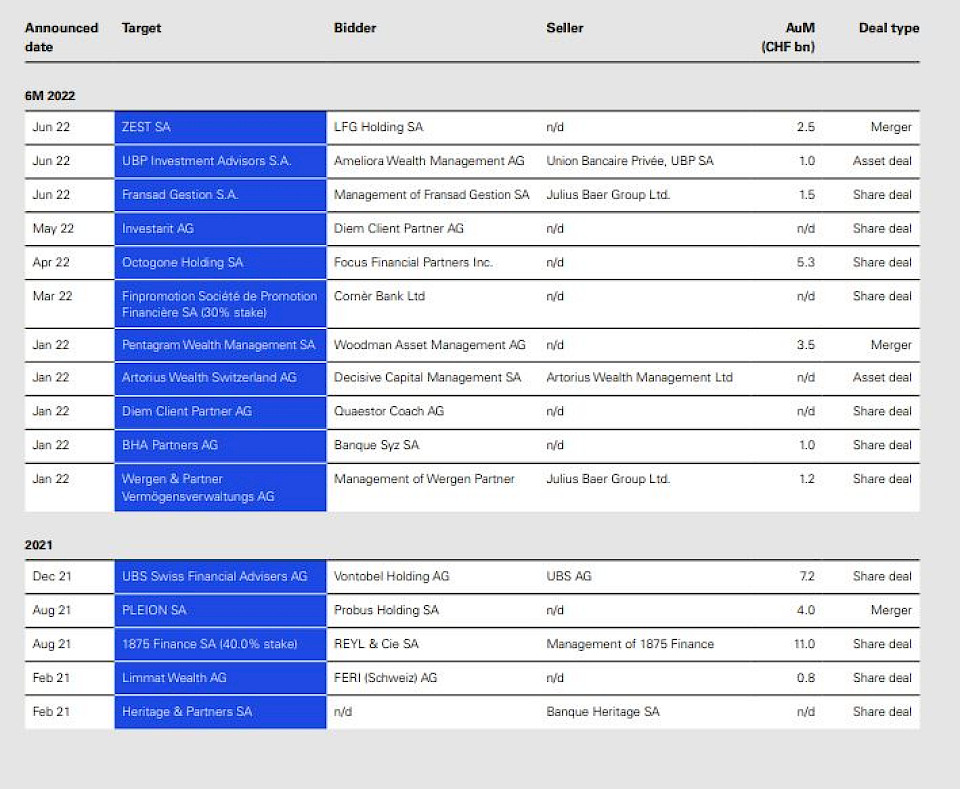

Namen nennt die Studie nicht. Detailliert listet sie jedoch die Transaktionen von diesem und vom letzten Jahr im Sektor auf (vgl. am Schluss des Artikels).

Bis Ende Juli 2022 haben nur rund 400 von 2'100 UVV eine Bewilligung der Finma erhalten, wie es das neue Finanzinstitutsgesetzes (Finig) verlangt. Die meisten unabhängigen Vermögensverwalter sind sehr kleine Unternehmen, die unter dem derzeitigen Zeitdruck ihr Geschäft eher verkaufen, als eine Lizenz zu beantragen, erklärt KPMG Schweiz. Dies könnte zu einem erheblichen Anstieg der M&A-Aktivitäten oder zum Verschwinden vieler kleiner Akteure führen.

Seit Lancierung der Publikation von KPMG Schweiz vor zwölf Jahren sind 71 Privatbanken vom Markt verschwunden. Inzwischen sind noch 92 Schweizer Privatbanken im Markt aktiv. Im Jersten Quartal dieses Jahres war die Konzentration mit zehn M&A-Transaktionen besonders stark (vgl. Tabelle am Schluss). Seither ist die Entwicklung wegen der Unsicherheit durch Ukraine-Krieg, den Inflations- und Zinsanstieg und die Angst vor Rezession fast zum Stillstand gekommen.

Der Sektor der unabhängigen Vermögensverwalter (UVV) hat in den letzten Jahren ebenfalls erfolgreich gearbeitet. 37 der grössten UVV verwalten Kundenvermögen von mehr als CHF 100 Mrd. Das übersteigt die kombinierten Kundenvermögen von CHF 69 Mrd. der 29 kleinen in der Studie berücksichtigten Privatbanken. Doch auch der UVV-Markt ist in Bewegung: Höhere regulatorische Anforderungen (vgl. Textbox), ein wachsendes Interesse ausländischer Private Equity-Investoren und eine alternde Beraterbasis beschleunigen Umbau und Konzentration der Branche.

Nach vielen Jahren steigender Bewertungen an den Finanzmärkten und zehn Jahren Negativzinsen kehrt Inflation zurück und die Zinsen steigen. Die starken Privatbanken sind gut positioniert, um sich gegen den klar stärker werdenden Gegenwind zu wehren. Der Handlungsdruck auf die schwächeren Banken, die von einer rekordlangen Börsenhausse profitieren konnten, werde sich jedoch markant erhöhen. KPMG Schweiz geht davon aus, dass diese neue Realität den Konsolidierungsbedarf unter den schwächeren Privatbanken erhöht und sich eine neue Welle von Marktaustritten und eine stärkere Konzentration auf dem Schweizer Finanzplatz zeigen wird.

In der jährlichen Studie "Clarity on Swiss Private Banks" haben KPMG und die Universität St. Gallen 76 in der Schweiz und 11 in Liechtenstein tätige Privatbanken, ihre Performance und Branchentrends untersucht.