06.03.2026, 10:53 Uhr

Der Krieg im Iran erschüttert die Energiemärkte. Doch der eigentliche Strukturbruch liegt woanders: Geopolitik und künstliche Intelligenz treiben die Welt in eine neue Ära der Energieinfrastruktur. Der Krieg...

Die Geschäftsaussichten der Banken haben sich merklich eingetrübt. Negativzinsen für Sparer werden immer wahrscheinlicher, hingegen bleiben Hypotheken mit Minuszinsen eher Wunschdenken. Dies zeigen die Ergebnisse des EY Bankenbarometers 2020.

"Tiefe Zinsen, tiefe Volatilitäten und hohe Unsicherheiten" – so beschreibt Patrick Schwaller, Managing Partner Audit Financial Services bei EY Schweiz, das Umfeld, in welchem die Schweizer Banken derzeit operieren. Für die zehnte Ausführung des EY Bankenbarometers wurden im November 2019 100 Banken in der Schweiz befragt.

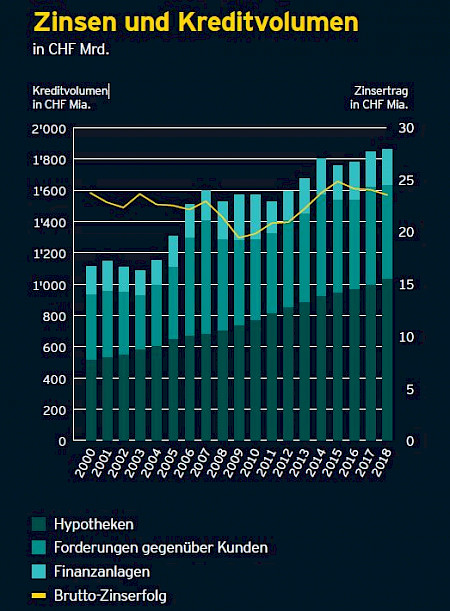

Damit verbunden ist eine Vielzahl von Herausforderungen: Im wichtigen Zinsdifferenzgeschäft sind die Banken auf normale Zinskurven mit deutlichen Unterschieden zwischen den kurzfristigen und langfristigen Zinssätzen angewiesen. Entgegen den Erwartungen der meisten Bankinstitute in der letztjährigen EY-Umfrage ist jedoch eine Normalisierung der Geldpolitik in weite Ferne gerückt und die Banken sehen sich noch länger mit Negativzinsen und ausserordentlich flachen Zinskurven konfrontiert.

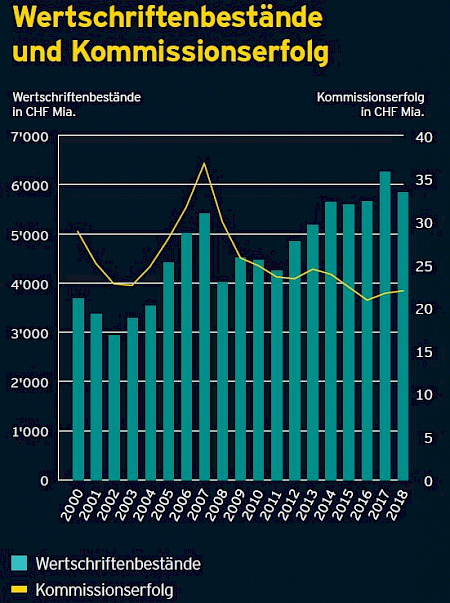

Auch im Kommissionsgeschäft leiden die Banken zunehmend unter einem Margenschwund und der Tatsache, dass die geopolitischen Unsicherheiten sowie aufkeimende Konjunktursorgen die Aktivitäten von Investoren und Bankkunden hemmen. Angesichts dieser Entwicklungen überrascht es nicht, dass bereits rund je ein Drittel der Banken im Retail- und Non-Retail-Bereich für die kurz- bzw. mittelfristige Zukunft mit einem Rückgang ihrer Ergebnisse rechnet (Vorjahr: 22 bzw. 16%). Der Margendruck im Zinsdifferenzgeschäft führt dazu, dass die Banken die Negativzinsen zunehmend an ihre Kunden weitergeben. Während im Jahr 2015 noch 70% der befragten Banken die Weitergabe von Negativzinsen kategorisch ausgeschlossen hatten, sind es inzwischen nur noch 21%. Zudem geben bereits mehr als die Hälfte der Banken – und damit deutlich mehr als im Vorjahr (33%) – an, dass sie den Schwellenwert, ab welchem Kundenguthaben mit Negativzinsen belastet werden, reduzieren möchten. In diesem Kontext stellt sich auch die Frage, ob die Schweizer Banken künftig auf breiter Front Negativzinshypotheken anbieten werden. Diesbezüglich besteht unter den Banken weitgehend Einigkeit: 83% der befragten Institute erachten die Vergabe von negativ verzinsten Hypotheken als nicht realistisch.

Die andauernde expansive Geldpolitik der Zentralbanken und die damit verbundenen tiefen bzw. negativen Zinsen führen dazu, dass die Banken immer mehr Kredite vergeben müssen, um ihr Zinsergebnis stabil zu halten. Obwohl die Schweizer Banken in den letzten Jahren in diesem anspruchsvollen Umfeld eine relativ hohe Widerstandskraft unter Beweis gestellt haben, sehen sie sich mit grundlegenden Fragen im Hinblick auf ihre traditionellen Geschäftsmodelle konfrontiert. Ganz besonders gilt dies für die stark inlandorientieren und auf das Zinsdifferenzgeschäft fokussierten Kantonal- und Regionalbanken. Diese Einsicht scheint sich auch unter den Banken mehrheitlich durchgesetzt zu haben. Insgesamt 83 Prozent der befragten Finanzinstitute vertreten die Meinung, dass sie in Zukunft neue Ertragsquellen erschliessen müssen, um ihre Ertragskraft nicht zu verlieren. Die Mehrheit der Banken ist sich einig, dass der Schlüssel hierfür in einer höheren Kundenzentrierung liegt.

Das Thema "nachhaltige Anlagen" ist in den letzten Jahren vermehrt in den Blickpunkt der Investoren und Kunden gerückt. Dabei sind sich die Banken weitgehend einig, dass es sich bei diesem Thema nicht um einen Hype handelt, sondern dass der Trend zu nachhaltigen Anlagen dauerhaft fortbestehen wird. Zudem geht zumindest eine knappe Mehrheit der Banken davon aus, einen wesentlichen Beitrag zur Bekämpfung des Klimawandels leisten zu können. Folglich überrascht es nicht, dass 70% der Banken ihr Angebot an nachhaltigen Anlagen künftig ausweiten möchten.

Dennoch ist das Thema Nachhaltigkeit bei noch nicht einmal einem Drittel der Banken ein Pflichtbestandteil des Beratungsprozesses und lediglich 9% der Banken geben an, ihre Kunden im Rahmen von regelmässigen Berichterstattungen über die Nachhaltigkeit mittels ESG-Scores ihrer Portfolios zu informieren. Nur eine Minderheit von 19% der befragten Banken gibt an, dass sie ESG-Faktoren in ihrer Kreditvergabe berücksichtigt und nur jede vierte Bank gibt an, diese Kriterien in Zukunft berücksichtigen zu wollen.

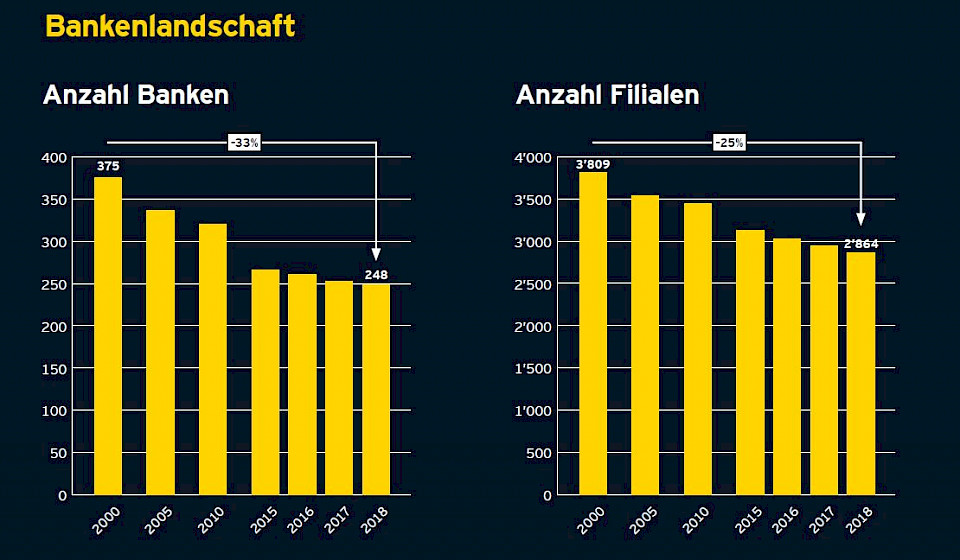

Das Bankenbarometer zeigt auch, wie sich die Bankenlandschaft in der Schweiz in den letzten zehn Jahren verändert hat. Die Anzahl der Banken hat sich von 2010 bis 2018 um einen Drittel verringert. Entsprechend ist auch die Zahl der Bankenmitarbeitenden in diesem Zeitraum von knapp 130'000 auf 107'388 Beschäftigte gesunken.

Lesen Sie die vollständige Version des Bankenbarometers hier.