24.02.2026, 09:00 Uhr

Ein AI-Startup verkündet, es könne eine 60 Jahre alte Programmiersprache modernisieren. Ein obskures Research-Haus malt den Untergang der Softwarebranche. Die Börse gerät in Panik – und IBM erlebt den...

Die sogenannten Midterms führen zu mehr Nervosität an den Börsen. Diese sei aber nur vorübergehend, sagt Matt Miller von Capital Group gestützt auf Daten aus mehr als 90 Jahren. Die langfristige Entwicklung von Aktien sieht er positiv.

Krieg in der Ukraine, steigende Inflation und volatile Märkte – in einem Jahr, in dem Unsicherheiten die Schlagzeilen dominieren, scheinen die Zwischenwahlen in den USA aus dem Fokus geraten zu sein. Aus Sicht von Matt Miller, Political Economist bei Capital Group, hat der Einfluss der Midterms jedoch kaum abgenommen.

"Jeder Schritt und jede Handlung in Washington im Jahr 2022 wurde mit Blick auf die Wahlen vorsichtig berechnet", betont Miller. Bei den Zwischenwahlen Anfang November stehe die Kontrolle des US-Kongresses, bestehend aus Senat und Repräsentantenhaus, auf dem Spiel. Doch haben die Wahlen tatsächlichen Einfluss auf die Märkte? Ja, so Miller: "Wir haben Daten aus mehr als 90 Jahren untersucht und festgestellt, dass sich die Märkte in Jahren mit Zwischenwahlen anders verhalten haben."

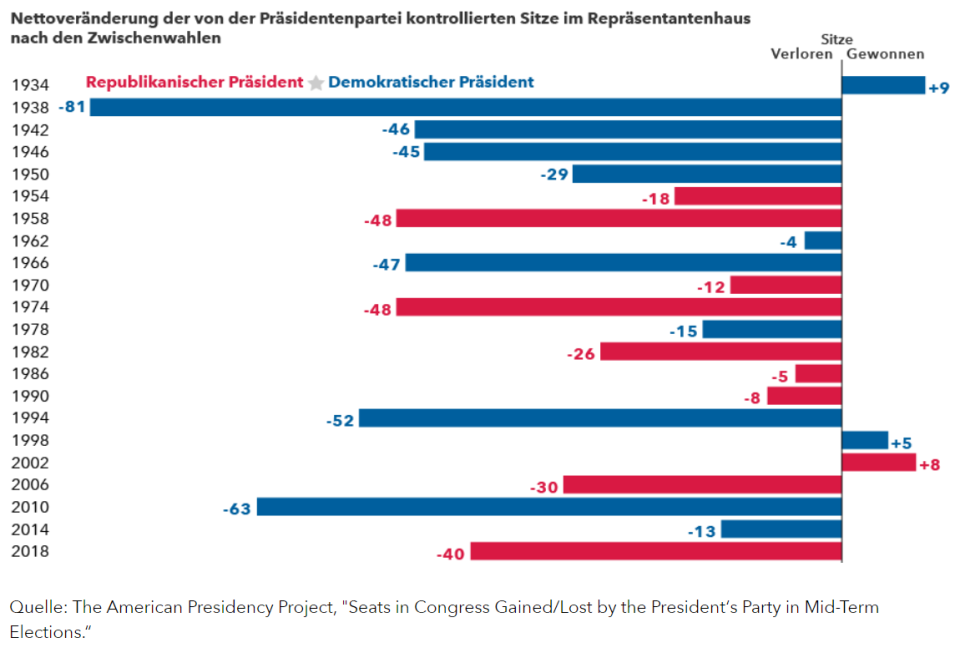

Besondere Beachtung sollten Investoren in diesem politischen Zyklus vor allem fünf Dingen schenken. Dazu zähle, dass die Zwischenwahlen in der Regel dazu führen, dass die Partei des amtierenden Präsidenten im Kongress an Boden verliert. Bei den letzten 22 Zwischenwahlen waren es im Durchschnitt 28 Sitze im Repräsentantenhaus und vier im Senat. Nur zweimal habe die Partei des Präsidenten in beiden Kammern Sitze hinzugewonnen. "Die Geschichte deutet darauf hin, dass es zu einer Gegenreaktion gegen die Regierungspartei kommen wird, die dazu führen könnte, dass die Republikaner die Kontrolle über das Repräsentantenhaus zurückerobern", sagt Miller.

Für Investoren wäre das das Ende jeder Chance auf eine ehrgeizige demokratische Gesetzgebung in den nächsten zwei Jahren. Da der Verlust von Sitzen so häufig vorkommt, sei er in der Regel schon früh im Jahr in den Märkten eingepreist. Aber das Ausmass einer politischen Machtverschiebung – und die daraus resultierenden politischen Auswirkungen – blieben bis zum Ende des Jahres unklar.

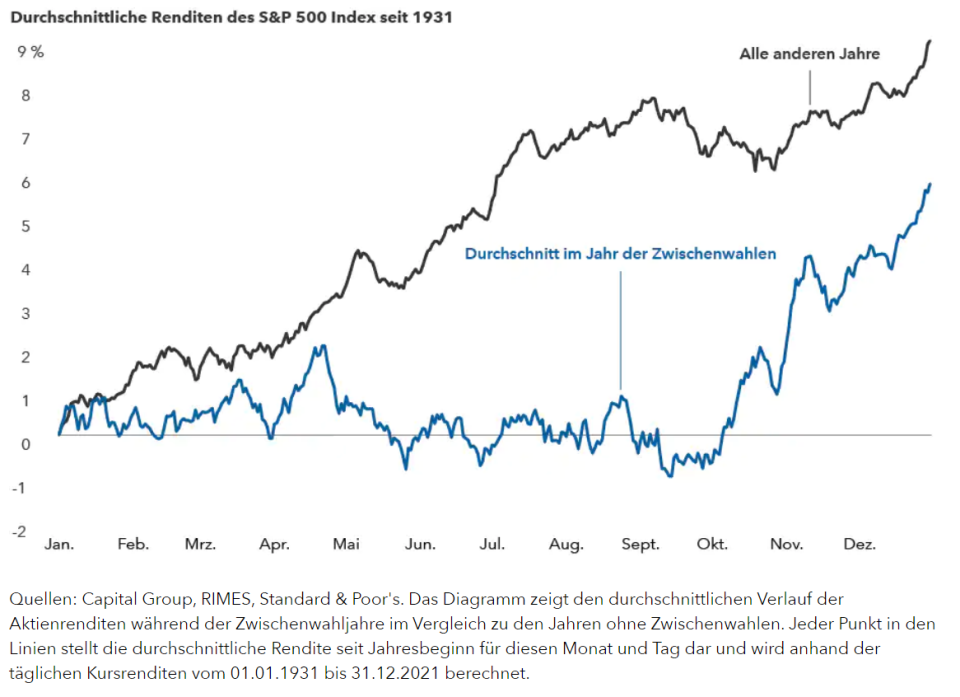

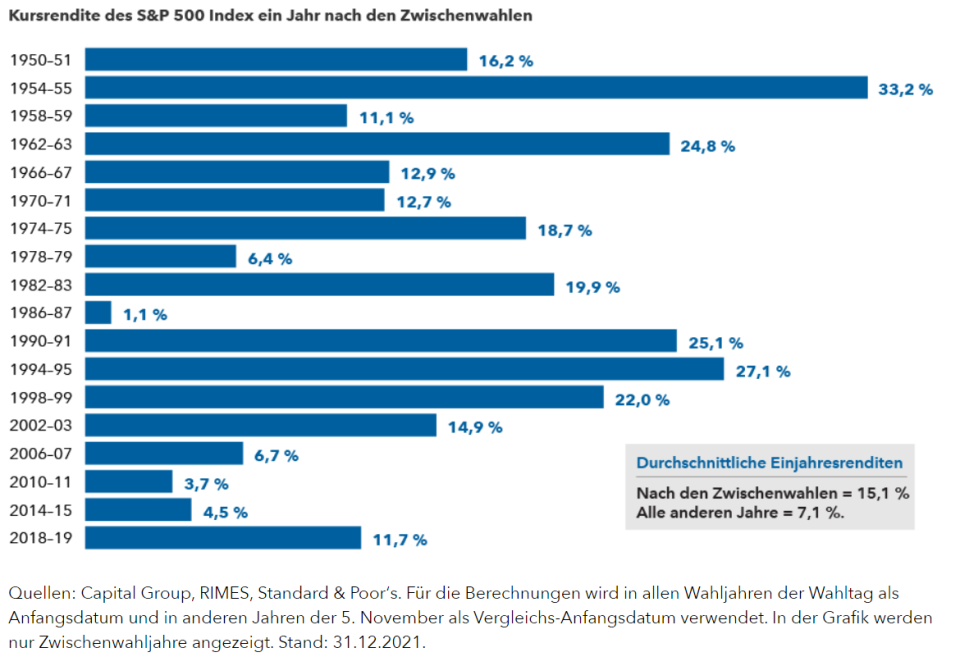

Capital Groups Analyse der Renditen des S&P 500 Index seit 1931 hat gezeigt, dass sich der Kursverlauf von Aktien in Zwischenwahljahren deutlich von dem anderer Jahre unterscheidet. Aktien wiesen in den ersten Monaten eines Jahres mit Zwischenwahlen tendenziell niedrigere Durchschnittsrenditen auf und konnten oft bis kurz vor der Wahl kaum an Boden gewinnen.

"Die Märkte mögen keine Unsicherheit – und dies scheint auch hier zuzutreffen", so Miller. Zu Beginn des Jahres gebe es weniger Gewissheit über den Ausgang und die Auswirkungen der Wahl. In den Wochen vor einer Wahl würden die Märkte jedoch zu einer Erholung tendieren und stiegen auch nach Wahlschluss weiter an.

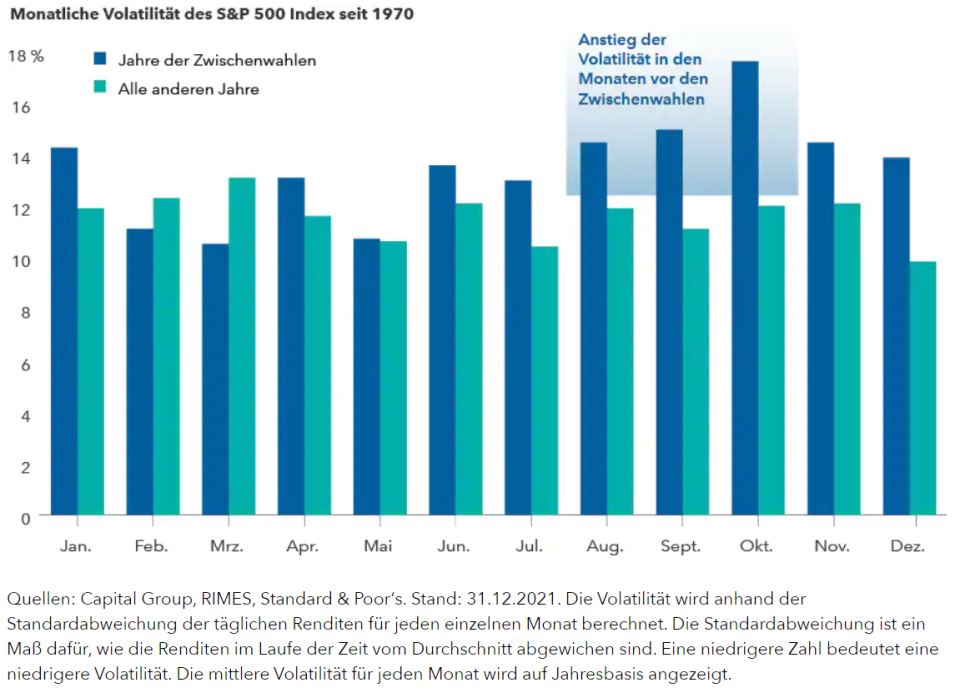

Aufmerksamkeit auf Probleme des Landes, negative Kampagnenbotschaften und unklare politische Vorschläge – Wahlen können sehr nervenaufreibend sein. Es sei daher nicht überraschend, dass die Marktvolatilität in Zwischenwahljahren höher sei, insbesondere in den Wochen vor dem Wahltag. Seit 1970 hat die durchschnittliche Standardabweichung der Renditen in Zwischenwahljahren bei fast 16% gelegen, verglichen mit 13% in allen anderen Jahren.

"Ich glaube nicht, dass es bei dieser Wahl anders sein wird", sagt Miller. "Es könnte zu Turbulenzen kommen, und die Anleger sollten sich auf kurzfristige Volatilität einstellen, aber ich erwarte nicht, dass die Wahlergebnisse die Anlageergebnisse in die eine oder andere Richtung beeinflussen werden."

Der Silberstreif am Horizont für Anleger sei, dass sich die Märkte in den Folgemonaten in der Regel kräftig erholen würden. Ausserdem sei die Rallye, die oft kurz vor dem Wahltag einsetze, nicht nur eine kurzfristige Erscheinung. "Überdurchschnittliche Renditen sind typisch für das gesamte Jahr nach dem Wahlzyklus", so Miller. Seit 1950 hat die durchschnittliche Einjahresrendite nach einer Zwischenwahl bei 15% gelegen. Das ist mehr als das Doppelte der Rendite aller anderen Jahre in einem ähnlichen Zeitraum.

Den Wahlergebnissen zu viel Bedeutung beizumessen, sei allerdings nicht zielführend. Denn auf die langfristigen Anlagerenditen hatten Wahlen in der Vergangenheit nur wenig Einfluss. "2020 fürchteten viele Anleger das Szenario einer 'blauen Welle' oder eines demokratischen Wahlsieges. Doch trotz dieser Befürchtungen stieg der S&P 500 in den 14 Monaten nach der Wahl 2020 um 42%", rechnet Miller vor. Die Realität sei, dass langfristige Aktienrenditen aus dem Wert einzelner Unternehmen im Laufe der Zeit entstehen.

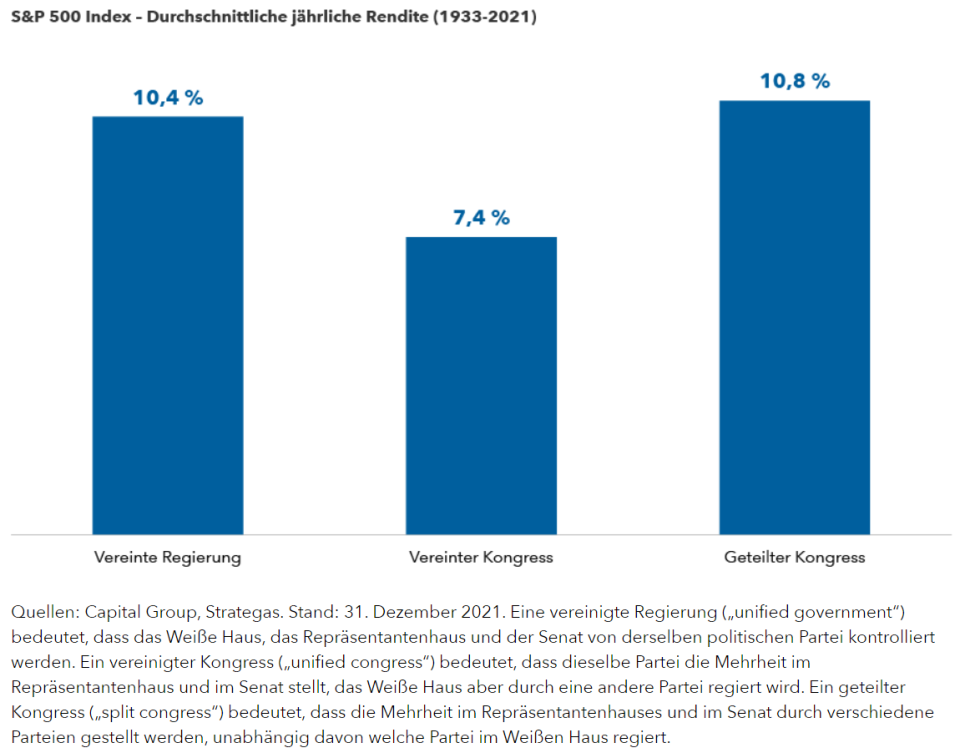

Seit 1933 hatten die Märkte in allen Jahren, in denen eine einzige Partei das Weisse Haus und beide Kammern des Kongresses kontrollierte, im Durchschnitt zweistellige Renditen erzielt. Das liegt nur knapp unter den durchschnittlichen Gewinnen in Jahren mit einem gespaltenen Kongress, ein Szenario, das viele in diesem Jahr für sehr wahrscheinlich halten. Selbst wenn die gegnerische Partei des Präsidenten den Kongress kontrolliert hat, wurde eine solide durchschnittliche Kursrendite von 7,4% erzielt.