24.02.2026, 09:00 Uhr

Ein AI-Startup verkündet, es könne eine 60 Jahre alte Programmiersprache modernisieren. Ein obskures Research-Haus malt den Untergang der Softwarebranche. Die Börse gerät in Panik – und IBM erlebt den...

Sinkende Unternehmensgewinne bedeuten nicht zwangsläufig, dass uns ein Bärenmarkt oder eine Rezession bevorsteht, sagt Peter van der Welle von Robeco. Es sei wichtig, Abwärtstrends in einer Rezession und ausserhalb einer Rezession zu unterscheiden.

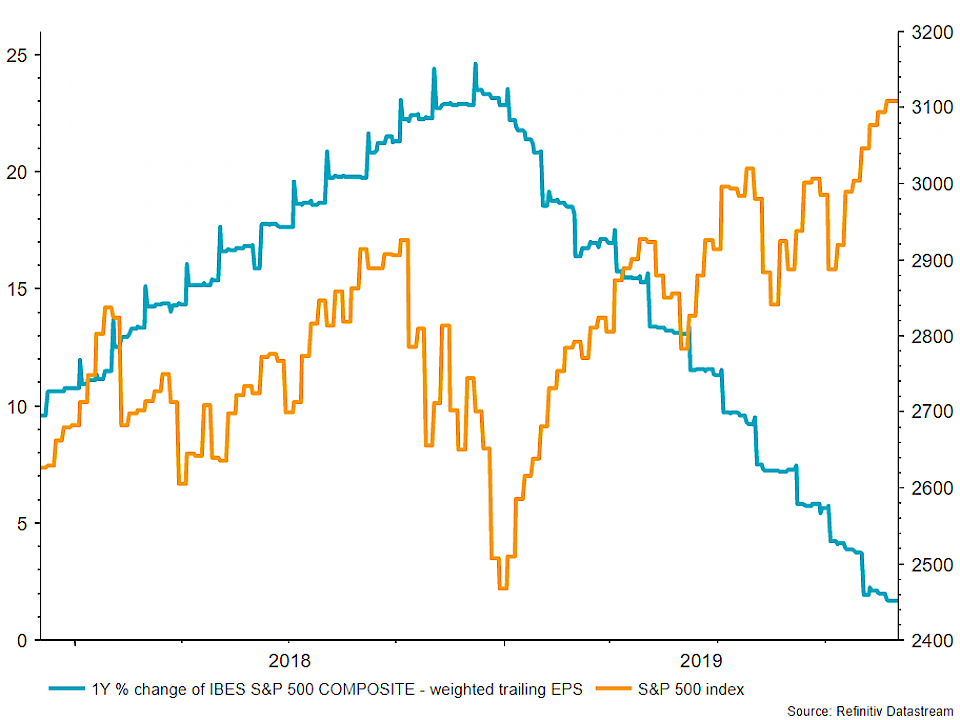

Die Unternehmensgewinne befinden sich im Abwärtstrend, seitdem das Wachstum der Weltwirtschaft in der zweiten Hälfte des Jahres 2018 an Dynamik verloren hat. Mittlerweile ist das Wachstum des durchschnittlichen Gewinns pro Aktie im S&P 500 Index auf magere 1,6% gegenüber dem Vorjahr geschrumpft. Im MSCI AC World Index ist es sogar um 0,6% zurückgegangen. Unterdessen sind die Kurse am globalen Aktienmarkt in den zwölf Monaten per Ende November 2019 um eindrucksvolle 17,6 % gestiegen.

"In letzter Zeit war eindeutig ein Bullenmarkt ohne Gewinnwachstum zu beobachten", sagt Peter van der Welle, Strategieexperte im Global Macro Multi Asset-Team von Robeco. "Das wirft die Frage auf, ob das offensichtliche Ignorieren des hinter uns liegenden Höchststands der Unternehmensgewinne für einen Bullenmarkt in der Spätphase künftig überhaupt relevant ist."

Laut Van der Welle ist es wichtig, die Höchst- und Tiefstände in der historischen Entwicklung des Gewinnwachstums mit den Projektionen für das künftige Gewinnwachstum zu vergleichen, um eine bessere Vorstellung davon zu erhalten, wie es nun weitergehen könnte. Das Wachstum des Gewinns pro Aktie in den USA erreichte im vierten Quartal 2018 seinen Höchststand und ging anschliessend zurück, als sich die handelspolitischen Spannungen zwischen den USA und China zuspitzten. Die Abwärtsbewegung hat möglicherweise noch nicht ihren Tiefpunkt erreicht.

"Der Blick der Teilnehmer an den Finanzmärkten ist nach vorn gerichtet und nimmt typischerweise die nächste Phase des Konjunkturzyklus vorweg", erläutert Van der Welle. "Ausgeprägte Kursbewegungen an den Märkten gehen häufig wichtigen Wendepunkten im Zyklus voraus. So lässt sich im Nachhinein beobachten, dass die ausgeprägte Marktkorrektur Anfang des vierten Quartals 2018 bereits das Erreichen des Höchststands der Gewinnentwicklung im S&P 500 Index und eine allgemeine Abschwächung des Gewinnwachstums im Jahr 2019 vorwegnahm."

Allerdings habe sich der Markt in Erwartung künftiger reflationärer Kräfte in Form fiskal- und geldpolitischer Anreize gegenüber der Abwärtsbewegung der Unternehmensgewinne im Jahr 2019 immun gezeigt, meint der Stratege. Dies wird in der untenstehenden Grafik deutlich. Dort geht der gewichtete Gewinn pro Aktie im S&P 500 eindeutig zurück, während der Index selbst weiter steigt.

"Die Frage ist, wie lange sich ein Bullenmarkt einem solchen Abwärtstrend bei den Unternehmensgewinnen entziehen kann – die Antwort lautet: nicht unbegrenzt", ist Van der Welle überzeugt. "Unsere Analyse der letzten zehn Peak-to-trough-Bewegungen der auf Sicht von zwölf Monaten erwarteten Gewinne im S&P 500 zeigt, dass die Aktienmarkterträge zwölf Monate nach dem Höchststand der Gewinnerwartungen im Schnitt zurückgingen (-0,6%). Allerdings wirkt sich nicht jeder Abwärtstrend bei den Unternehmensgewinnen gleich auf den Aktienmarkt aus. Zu unterscheiden ist, ob es sich um einen Abwärtstrend im Umfeld einer Rezession handelt oder nicht.»

Beispielsweise fielen die Rezessionen ab Oktober 2000, November 2007 und Juni 2008 allesamt mit einem sich vertiefenden Ausverkauf an den Aktienmärkten zusammen. Doch in den übrigen Phasen, in denen sich die Gewinnerwartungen von ihrem Höchst- zu ihrem Tiefstand bewegten (1995, 1998, 2002, 2014, 2015 und 2018), stiegen die Kurse an den Märkten dagegen durchwegs an.

Van der Welle erklärt weiter, was das nun für die Aktienmärkte bedeutet: "In unserem Basisszenario ist eine reflationäre Entwicklung im Jahr 2020 wahrscheinlich. Deshalb ist aktuell das Muster eines sich verlangsamenden Gewinnwachstums in einem Umfeld ohne Rezession zu beobachten."

Der Rezessionsindikator von Robeco, der auf der US-Zinskurve basiert, misst einer Rezession in den USA im Jahr 2020 nur eine Wahrscheinlichkeit von 30% bei. Daher ist der Experte weiterhin positiv für Aktien gestimmt. Angesichts einer implizierten Wahrscheinlichkeit von 70% für eine Fortdauer des Konjunkturzyklus stünden die Chancen gut, dass die Aktienmärkte neue Höchststände erreichen. "Insgesamt gesehen muss das derzeitige Umfeld sinkender Profitabilität der Unternehmen kein Vorbote eines Bärenmarkts sein. Dennoch ist auf taktischer Ebene Vorsicht geboten, selbst wenn der Zyklus länger anhält. Anzeichen für eine Reflation abzuwarten, sollte sich weiterhin auszahlen", sagt Van der Welle.

Er ist der Ansicht, dass für die Marktentwicklung Anfang 2020 die Entwicklung der Unternehmensgewinne entscheidend ist, da ein spätzyklischer Bullenmarkt davon abhängig ist, dass die erwarteten Gewinne tatsächlich erzielt werden. "Die Märkte können nicht ewig irrational bleiben oder ohne geldpolitische Unterstützung auskommen."

"Wir halten zwar an unserem Basisszenario einer Reflation im Jahr 2020 fest, glauben aber, dass die Hypothese einer bereits früh im Jahr 2020 stattfindenden Reflation sich erst noch bestätigen muss", erklärt Van der Welle. So ist seiner Meinung nach eine Reflation bereits Anfang 2020 aufgrund einer Reihe von Faktoren weniger wahrscheinlich geworden. Der weitere Rückgang des vom ISM gemessenen Vertrauens im Produzierenden Gewerbe auf 48,1 – noch bevor US-Präsident Trump vor einer möglichen Verschiebung des Handelsabkommens warnte – ist ein Indikator für die fortbestehenden Risiken eines Überschwappens auch auf den Dienstleistungssektor.