23.02.2026, 15:44 Uhr

Das oberste US-Gericht kippt US-Präsident Donald Trumps bisherige Zollpolitik, der Präsident schlägt mit neuen 15-Prozent-Zöllen zurück. Für Investoren entsteht eine Phase erhöhter Unsicherheit – aber auch...

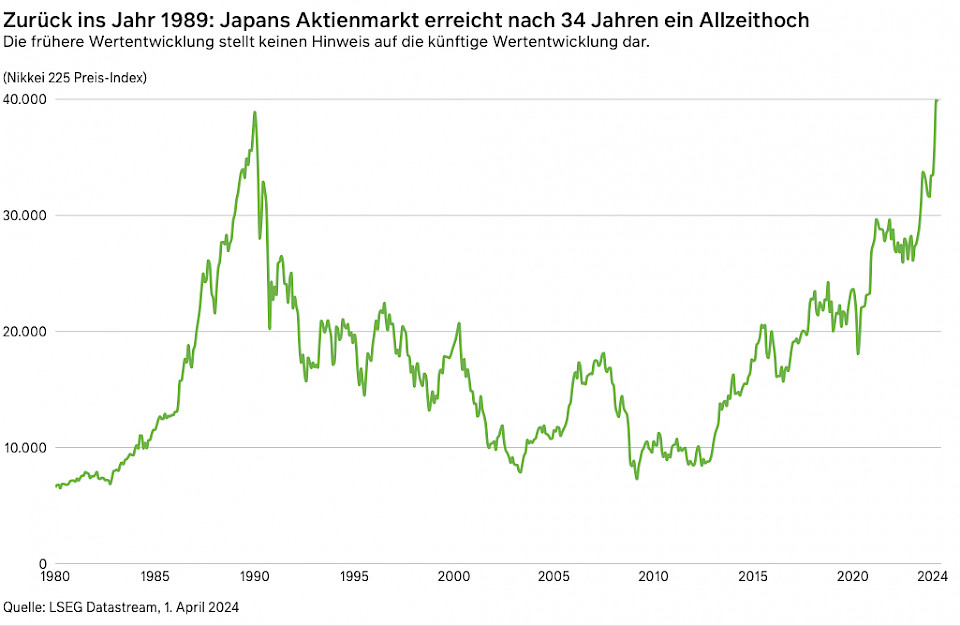

Nach 34 Jahren hat der japanische Aktienmarkt ein neues Rekordhoch erreicht. Getrieben wird er vom Optimismus zu den Veränderungen bei der Unternehmensführung und von attraktiven Bewertungen. Carl Vine, Co-Head of Asia Pacific Equities bei M&G Investments, traut den japanischen Aktien noch einiges zu. Wieso lesen Sie hier.

Im vergangenen Jahr hat der japanische Aktienmarkt einen bemerkenswerten Aufschwung erlebt. Der Optimismus hatte mehrere Gründe: Das Ende der Deflation, attraktive Bewertungen und vor allem der Wandel der Unternehmenskultur weckte das Interesse der Investoren.

Dieser Trend hat sich 2024 fortgesetzt. Ausländisches Kapital ist in beträchtlichem Umfang in den japanischen Aktienmarkt geflossen. Bereits 2023 hatten ausländische Investoren – auf Nettobasis – so viele japanische Aktien erworben wie seit 2014 nicht mehr. Zudem verkündete die Bank of Japan (BOJ) mit ihrem Ausstieg aus der Negativzinspolitik offiziell das Ende der Deflation. «Damit hat Japan der Welt echte Veränderungen signalisiert», ist Vine überzeugt.

Der japanische Aktienmarkt hat einen starken Jahresauftakt hingelegt. In lokaler Währung verzeichnete er eines der besten Quartale seit einem Jahrzehnt – und der Nikkei 225 Index hat seinen bisherigen Höchststand von 1989 übertroffen. Dies schloss an die fulminanten Gewinne im Jahr 2023 an, als der Nikkei in Yen gerechnet um mehr als 28 Prozent zulegte.

«Unserer Überzeugung nach sind japanische Aktien angesichts ihres Potenzials seit Jahrzehnten günstig. Heute glauben wir, dass dieses Potenzial in zunehmendem Masse realisiert wird. Die seit langem bestehende ‘Wenn-dann’-Bullenstory ist endlich Realität geworden. Glücklicherweise liegen noch einige Kapitel dieser Geschichte vor uns», schreibt der Spezialist.

Im Fokus der medialen Beachtung stünden verständlicherweise die Einschätzungen der BOJ zu Geldpolitik und Wirtschaftsaussichten. Allerdings könnte der Optimismus für japanische Aktien jedoch einen weniger schlagzeilenträchtigen Grund haben: die über mehrere Jahre hinweg erreichten Verhaltensänderungen und die «Selbsthilfe» auf Ebene der einzelnen Unternehmen.

Bis zum vergangenen Jahr blieb bei den Investoren weitgehend unbemerkt, welchen Mentalitätswandel die japanischen Unternehmen hinsichtlich ihrer Rentabilitätsziele durchlaufen. Dabei war diese Chance eigentlich offenkundig. «Die derzeitige Begeisterung über Japan deutet darauf hin, dass die Investoren diesen Wandel nun verstehen. Dies liegt zumindest teilweise auch an den zahlreichen Belegen, dass die Unternehmen ihr Verhalten tatsächlich ändern», erläutert Vine.

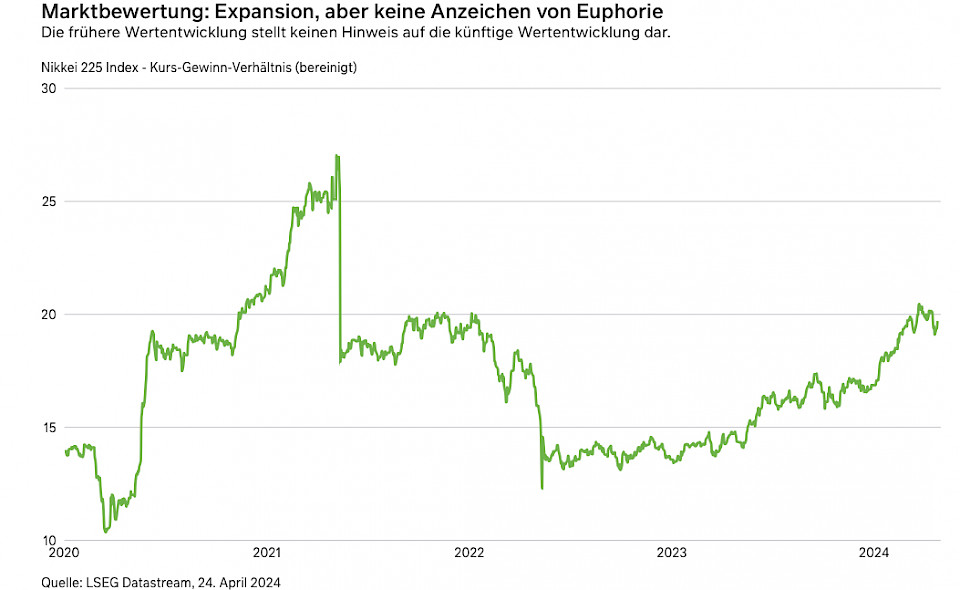

Der Markt ist bereits deutlich gestiegen. Dennoch glaubt M&G Investments nicht, dass das Ende bereits erreicht ist. Die Bewertungen in Japan sind im vergangenen Jahr gestiegen, daher habe sich die Ausgangssituation für Investitionen naturgemäss verändert. Dennoch sehe man in den Kursen «keine Euphorie». Eine mögliche Ausnahme seien Aktien aus dem Bereich der künstlichen Intelligenz, wie etwa Halbleiter. In deren Bewertungen seien sehr gute künftige Geschäftsergebnisse eingepreist – allerdings sei dieses Phänomen nicht nur auf Japan beschränkt. Zudem machten diese Aktien nur einen sehr kleinen Teil des japanischen Unternehmenssektors aus.

«Der Anstieg des japanischen Aktienmarktes ist unseres Erachtens solide und vielseitig. Wichtig ist, dass er hauptsächlich von der Ertragsentwicklung getragen wird – und nicht von einer einzelnen thematischen Dynamik. Daher halten wir die Anlageklasse sowohl absolut als auch relativ gesehen weiterhin für attraktiv», schreibt der Spezialist. Das gelte besonders im Vergleich zu den USA. Dort haben beispielsweise nur 13 Prozent des Index ein Kurs-Gewinn-Verhältnis von weniger als 15, während dieser Anteil in Japan fast 50 Prozent beträgt.

«Wir halten an unserer Überzeugung fest, dass das hauptsächlich aus der ‘Selbsthilfe’ der Unternehmen entstehende strukturelle Gewinnwachstum eine starke Triebkraft für japanische Aktien sein wird. Die Anlageklasse könnte über mehrere Jahre hinweg eine Rendite im mittleren Zehnerbereich erzielen – bei geringem Risiko für die Aktienbesitzer», schreibt Vine.

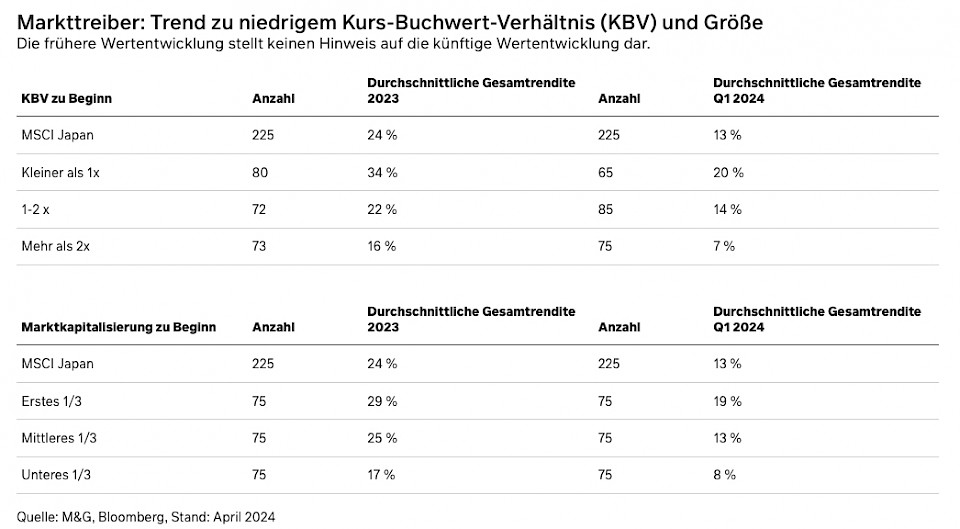

Die jüngsten Kursgewinne in den USA haben sich auf eine Handvoll (Mega-Cap-)Tech-Werte konzentriert. In Japan waren sie hauptsächlich auf zwei Faktoren zurückzuführen: die Unternehmensgrösse und das Kurs-Buchwert-Verhältnis (KBV).

Im Jahr 2023 und im bisherigen Jahresverlauf haben Aktien von Unternehmen mit hoher Marktkapitalisierung deutlich besser abgeschnitten als die von kleineren Firmen. Der zweite wichtige Faktor ist das Kurs-Buchwert-Verhältnis. Dabei spielt eine Massnahme der Tokioter Börse im vergangenen Jahr eine Rolle: Sie hat Firmen mit einem KBV unter 1 nachdrücklich aufgefordert, den Unternehmenswert zu steigern.

Die nachstehende Tabelle zeigt den Unterschied in der durchschnittlichen Rendite zwischen den verschiedenen Gruppen des MSCI Japan Index. Sie verdeutlicht besonders eine beträchtliche Outperformance in zwei Bereichen: Unternehmen im ersten Drittel des Index – nach Marktkapitalisierung – und Firmen mit einem KBV kleiner als 1.

Die Wertentwicklung konzentriere sich auf diese beiden Bereiche, so dass man es mit einem ungewöhnlich engen Markt zu tun habe. Daher sei es nicht überraschend, dass der Zeitraum für aktive Manager schwierig war. Aktiv gemangte Fonds haben im Durchschnitt schlechter abgeschnitten als der breitere Markt.

In einem Bullenmarkt erwache normalerweise der «Kampfgeist» der Investoren: Sie suchen in der Regel nach Gelegenheiten bei Firmen mit geringerer Marktkapitalisierung. Dies sei im Falle von Japan noch nicht geschehen. «Wir erwarten jedoch, dass es dazu kommen wird – und es ist wahrscheinlich, dass sich der Fokus der Investoren künftig erweitern wird», heisst es dazu

Die zurückliegende Periode war schwierig für Manager, die eine gezielte Auswahl von Einzeltiteln bevorzugen. Derzeit biete Japans Aktienmarkt aber «eine Fülle von Chancen, die durch die etwas wahllose Rallye entstanden sind».

«Wir sind weiterhin vorsichtig hinsichtlich des sich verändernden makroökonomischen Umfelds in Japan. Dasselbe gilt mit Blick auf die einzelnen Strömungen im Markt. Wir gehen jedoch davon aus, dass die Strukturreformen im Unternehmenssektor weitergehen. Darum sind wir optimistisch für die Möglichkeiten japanischer Aktien und das Stockpicking-Potenzial auf dem Markt», so das Fazit.