24.02.2026, 09:00 Uhr

Ein AI-Startup verkündet, es könne eine 60 Jahre alte Programmiersprache modernisieren. Ein obskures Research-Haus malt den Untergang der Softwarebranche. Die Börse gerät in Panik – und IBM erlebt den...

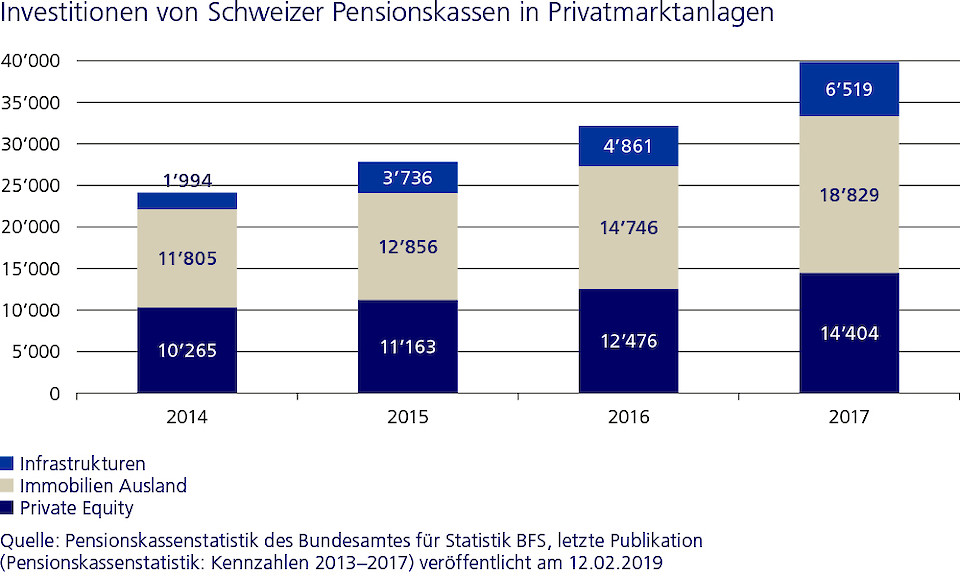

Jedes Jahr legen Schweizer Pensionskassen mehr Vermögen im alternativen Bereich an. Der Trend, auf Investitionen im Privatmarktsegment zu setzen, zieht sich unbeirrt fort.

Schon seit mehr als zehn Jahren dauert das tiefe Zinsumfeld an. Dies zwingt Pensionskassen dazu, nach neuen Renditequellen zu suchen. Dabei stellen Alternative Anlagen wie Private Equity, Infrastruktur, Hedge Funds, Private Debt und Insurance Linked Securities (ILS) laut Peter Bezak, Anlageexperte bei Zurich Invest, für viele Schweizer Pensionskassen einen möglichen Weg dar. Das Vermögen, das Schweizer Pensionskassen in solche Anlagen investiert haben, ist gemäss dem Bundesamt für Statistik derweil auf rund 80 Milliarden Franken angewachsen. Besonders deutliche Zunahmen über die letzten Jahre verzeichneten Anlagen in Infrastrukturen und Private Equity, aber auch Immobilien Ausland. Seither steigt die Nachfrage weiter.

Bezak schreibt, dass global gesehen, Private Equity-Firmen aktuell etwa 3,4 Billionen US-Dollar verwalten. Das entspricht im Vergleich zum Jahr 2000 einer Versiebenfachung. Dieses Beispiel zeigt deutlich die steigende Relevanz und damit das Interesse an dieser Anlageform. Doch gemessen am Gesamtwert von MSCI Welt ist der Anteil von Private Equity relativ stabil geblieben. Gemäss Preqin-Daten sind private Kapitalanlagen auf 6 Billionen US-Dollars gestiegen, einschliesslich Infrastruktur, Immobilien, Private Debt und Rohstoffen. Gleichzeitig ist die Anzahl börsennotierter Unternehmen in den USA in den letzten 20 Jahren um fast die Hälfte zurückgegangen. Firmen, die von Private Equity-Firmen unterstützt werden, beschäftigen in den USA rund neun Millionen Menschen, wie ein Bericht der Weltbank zeigt. Diese Tatsache unterstreicht die breite und wachsende Reichweite von Private Equity in der Gesamtwirtschaft.

Laut Bezak sind für Schweizer Pensionskassen Investments in Private Markets aus einer Risiko-Rendite-Überlegung eine willkommene Anlagemöglichkeit, bei der allerdings einige Aspekte berücksichtigt werden müssen. "Generell sollten Pensionskassen ihre Risiken möglichst breit streuen und auch ihre Privatmarkt-Investments zwingend in unterschiedlichen Sektoren und Regionen weltweit tätigen. Des Weiteren ist es sinnvoll, verschiedene Investitionsvehikel wie Primärfonds, Sekundärtransaktionen und Co-Investitionen zur Risikostreuung zu nutzen, um das eigene Netzwerk auf mehrere Bereiche und Player auszuweiten und nicht von einem einzigen Investment Case abhängig zu sein. Aber je nach Privatmarktanlage, ob Infrastruktur oder Private Equity, kann die Verteilung der Investmentinstrumente unterschiedlich ausfallen. Beispielsweise kann bei Brownfield-Infrastrukturanlagen oft mit Co-Investitionen aufgrund der Stabilität und Vorhersehbarkeit der Einkommensströme gezielter diversifiziert werden", erklärt der Anlageexperte.

Bei Greenfield-Infrastrukturanlagen sowie Private Equity hingegen sei nicht nur das Verlustrisiko typischerweise höher, sondern auch die Streuung der Renditen von Projekten und Managern klar grösser, was eher für eine breitere Diversifikation über Fonds spreche. Co-Investitionen in Private Equity brauchen eine viel breitere Diversifikation als bei Infrastrukturanlagen. Insgesamt gilt jedoch laut Bezak auch innerhalb einzelner Privatmarktanlagen, dass nicht alle "Eier in einen Korb" gelegt werden sollten. Schlussendlich braucht es für alle Privatmarktanlagen entsprechend umfangreiches Know-how, langjährige Erfahrung sowie ein breites Netzwerk. Zudem sollte die Manager-Auswahl in diesen Bereichen über einen unabhängigen und besonders disziplinierten Selektions- und Kontrollprozess erfolgen.

Für Schweizer Pensionskassen seien Kosten eine wichtige Angelegenheit, meint Bezak. Zum Einen sollten Kassen im Kostenvergleich darauf achten, dass diese den erwarteten Renditen angepasst sind. Der Zeithorizont spielt dabei eine zentrale Rolle. Eine Illiquidität über einen längeren Zeitraum beinhaltet Risiken, für die Anleger mit einer Prämie entschädigt werden wollen. "Diese Illiquiditätsprämie ist demnach eine zusätzliche Renditequelle, die Investoren für das lange Halten von kaum gehandelten Anlageinstrumenten verlangen. Alle Ansätze, die versuchen, künstliche Liquidität herzustellen, wie beispielsweise in kotierten oder offenen Fonds, sind mit grossen Kosten assoziiert, ohne jedoch die Liquidität in Krisenzeiten zu garantieren – nämlich dann, wenn alle Investoren Liquidität suchen", erklärt Bezak.

Zum Anderen zeigen geschlossene Kollektivanlagen, die in beispielsweise Infrastruktur oder Private Equity investieren, oft einen sogenannten J-Kurveneffekt auf. Die J-Kurve bezeichnet den anfänglich typischen negativen Rendite- und Liquiditätsverlauf aufgrund von Investitionen, Gebühren und Ausgaben, der sich allerdings nach ein paar Jahren zu einem positiven Rendite- und Cashflow-Trend entwickelt. Bezak erklärt: "Diese J-Kurve kann durch verschiedene Methoden wie durch den gezielten Einsatz von Sekundärfonds und Co-Investments reduziert werden. Doch der Hauptbeitrag zur J-Kurve kommt aus dem Gebührenmodell, welches auf zugesagtem Kapital beruht. Die effizienteste Methode, die J-Kurve zu beheben, ist die Belastung dieser Gebühren auf investiertem Kapital." Pensionskassen sollten schliesslich und hauptsächlich auf eine transparente und kosteneffiziente Struktur achten und von Verwaltungsgebühren profitieren, die nicht auf der Kapitalzusage, sondern auf dem investierten Kapital basieren, so Bezak.

Durch den Anlagenotstand sind illiquide Anlagen oder eben Privatmarktanlagen bei Schweizer Pensionskassen besonders gefragt. Viele institutionelle Investoren planen gar, ihre Allokationen in Privatmarktanlagen zu erhöhen. Sie tun das in der Hoffnung, Renditen zu erzielen, welche die öffentlichen Märkte schlagen. Gemäss dem Bundesamt für Statistik lag der durchschnittliche Anteil an Alternativen Anlagen im Gesamtkontext in den vergangenen Jahren bei rund 8%. Davon wurden nur rund 1,5% in Private Equity und weit unter 1% in Infrastrukturen investiert. Allerdings gibt es laut Bezak bei Infrastruktur-Investoren auch einige Schweizer Pensionskassen, die im Durchschnitt mit etwa 3,5% deutlich überdurchschnittlich in Infrastruktur investieren. Doch im Vergleich zum Anlageverhalten in anderen Ländern sind auch diese noch zurückhaltend: Auf globaler Ebene haben laut EY-Bericht etwa zwei Drittel der institutionellen Investoren in Private Equity in ihren Portfolios investiert, und zwar mit durchschnittlich 10%. Aus dieser Perspektive gibt es für Schweizer Pensionskassen sicher noch Allokations-Aufholbedarf. Und der Appetit nach Privatmarktanlagen ist längst spürbar.