23.02.2026, 15:44 Uhr

Das oberste US-Gericht kippt US-Präsident Donald Trumps bisherige Zollpolitik, der Präsident schlägt mit neuen 15-Prozent-Zöllen zurück. Für Investoren entsteht eine Phase erhöhter Unsicherheit – aber auch...

Duncan Lamont, Head of Strategic Research bei Schroders, erörtert die potenziellen Vorteile von Investitionen in private Assets. Aufgrund ihrer unterschiedlichen zugrunde liegenden Engagements und Renditetreiber bieten Private Assets im Vergleich zu öffentlichen Märkten Diversifikationsvorteile.

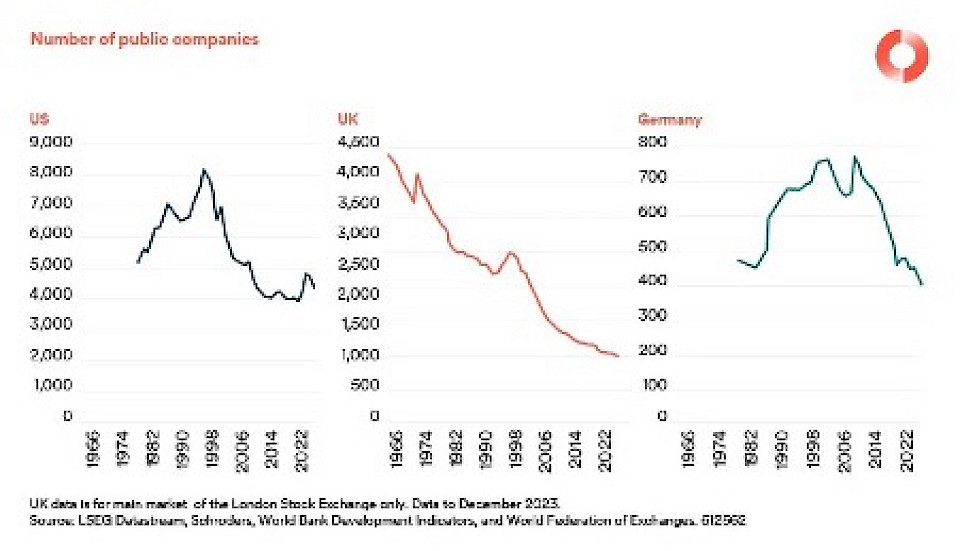

In den USA gingen zwischen 1980 und 1999 durchschnittlich über 300 Unternehmen pro Jahr an die Börse. Seitdem sind es nur noch 127 pro Jahr. Neben dem Mangel an neuen Marktteilnehmern haben M&A-getriebene Delistings den Bestand an bestehenden Unternehmen auf dem öffentlichen Markt kontinuierlich reduziert. Die Zahl der börsennotierten US-Unternehmen ist seit dem Höchststand von 1996 um fast die Hälfte geschrumpft. «Und das ist der viel gepriesene US-Markt. In anderen Ländern sieht es meist noch schlimmer aus», beobachtet Lamont.

Dies sei zurückzuführen auf eine Kombination aus der zunehmenden Grösse der Private-Equity-Branche und einem Anstieg der wahrgenommenen Kosten und des Aufwands einer Börsennotierung. Unternehmen blieben länger in privater Hand und ein grösserer Teil der Renditen werde von Private-Equity-Anlegern vereinnahmt. Anleger, die keine Private Assets in ihr Portfolio aufnehmen, riskierten, etwas zu verpassen.

Auch auf den Anleihemärkten sei eine deutliche Verschiebung hin zu den privaten Märkten festzustellen. Die Private-Debt-Branche ist erheblich gewachsen, während sich traditionelle Bankkreditgeber aufgrund regulatorischer Änderungen nach der Finanzkrise aus vielen Märkten zurückgezogen haben. Dies hat privaten Kreditgebern die Möglichkeit gegeben, in den Markt einzutreten.

Es ist für den Experten wichtig, Private Debt nicht mit der Direktkreditvergabe zu verwechseln. Viele verwenden diese Begriffe synonym, aber der grösste Teil des Private-Debt-Universums ist Asset-based Finance, das sich grundlegend unterscheidet. Die Direktkreditvergabe, die etwa 1,7 Billionen Dollar an Krediten umfasst, ist eine private Unternehmensfinanzierung. Asset-based Finance, das Kredite in Höhe von mehr als 13 Billionen US-Dollar ausmacht, umfasst Gewerbeimmobilienkredite, Infrastrukturkredite, Verbraucherkredite (Autokredite, Kreditkarten, Studentenkredite usw.) und Forderungs- oder Leasingfinanzierungen.

Ein wichtiger Unterschied besteht darin, dass vermögensbezogene Finanzierungen durch bestimmte Vermögenswerte besichert sind und durch die Cashflows aus diesen Vermögenswerten zurückgezahlt werden. Die Direktkreditvergabe wird aus dem allgemeinen Cashflow der Unternehmen zurückgezahlt und korreliert daher mit dem Unternehmensrisiko, das in traditionellen Anleiheportfolios vorhanden ist.

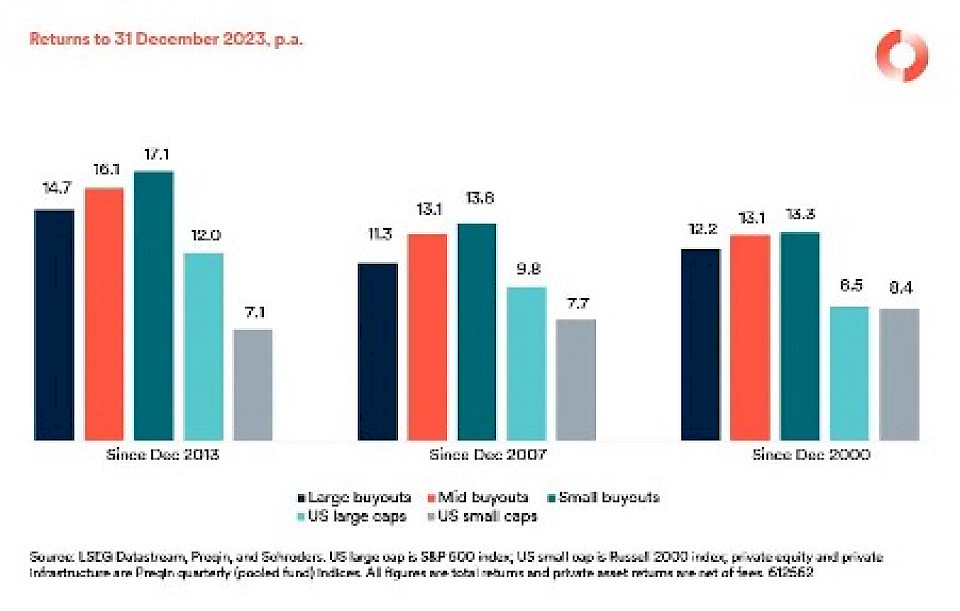

Private-Equity-Buyouts haben sich auf lange Sicht deutlich besser entwickelt als US-amerikanische Large- und Small-Caps (nach Abzug von Gebühren). Ausserdem bieten Private Debt einen Renditevorteil gegenüber Unternehmensanleihen. Der besicherte Charakter von Asset-based Finance trägt auch dazu bei, dass das Renditeprofil stabiler ist als bei Unternehmensanleihen.

Die Verlagerung der Finanzierung auf private Märkte bedeute, dass Anleger nur durch eine Allokation in private Märkte Zugang zum gesamten Spektrum der Möglichkeiten haben. Auch die sektorale und regionale Aufteilung vieler öffentlicher Märkte sei nicht repräsentativ für die Merkmale der Anlageklasse als Ganzes. Dies könne die Ergebnisse verzerren. Der Markt für öffentliche Infrastrukturanleihen wird von Versorgern und US-Emittenten dominiert, während der Markt für Infrastrukturanleihen je nach Sektor und Region weitaus vielfältiger ist.

Die Renditen vieler Private Assets sind weniger volatil als die der öffentlichen Märkte, was für viele Anleger attraktiv ist. In einigen Fällen sei dies jedoch auf die Bewertungsmethoden zurückzuführen, die die gemeldeten Preisschwankungen glätten können.

Dies ist bei Private Equity und Immobilien bekannt, kommt aber auch bei Private Debt vor. Während beispielsweise einige Private-Debt-Bestände vollständig und unabhängig zu Marktpreisen unter Verwendung der vorherrschenden Marktrenditen bewertet werden, werden andere zu Kosten ohne Wertminderung bewertet und wieder andere verwenden Discounted-Cashflow-Ansätze.

Nicht alle Private-Asset-Klassen oder -Strukturen weisen geglättete Bewertungen auf. Die Vermögenswerte in halbliquiden Fonds werden monatlich oder vierteljährlich nach strengen Rechnungslegungsstandards wie US-GAAP und IFRS 13 bewertet. Um sicherzustellen, dass diese Bewertungen ein genaues Bild der Bestände des Fonds vermitteln, werden sie häufig von renommierten Wirtschaftsprüfungsgesellschaften geprüft und regelmässig von internen Preisausschüssen überprüft.

Private Assets sind weniger volatil und können auch weniger riskant sein, aber um diesen zweiten Punkt zu beurteilen, sei es notwendig, sich mit der Anlageklasse und der Strategie selbst zu befassen. Es gibt viele qualitative Faktoren, die berücksichtigt werden müssen.

Es ist laut Lamont «ein ganzheitlicherer Ansatz zum Verständnis des Risikos erforderlich». Das Risiko von Immobilien sei näher an Aktien als an Anleihen, ungeachtet dessen, was die Standard-Volatilitätsanalyse vermuten lässt.

Der etwas höhere Leverage bei Large-Cap-Buyouts bedeutee, dass es vernünftig wäre, den Sektor als risikoreicher zu behandeln als öffentliche Aktien, aber es könne ein qualitatives Argument für eine günstigere Behandlung von Small- und Mid-Cap-Buyouts angeführt werden.

Aufgrund ihrer unterschiedlichen zugrunde liegenden Engagements und Renditetreiber bieten Private Assets im Vergleich zu öffentlichen Märkten Diversifikationsvorteile. Diese variieren je nach Anlageklasse und Markt. Angesichts der Probleme mit Bewertungsansätzen bestehe eine bessere Möglichkeit, die Beziehung zwischen öffentlichen und privaten Renditen zu betrachten, darin, die zugrundeliegenden Engagements zu durchschauen und sich auf differenzierte Renditetreiber zu konzentrieren, nicht auf statistische Schätzungen der Korrelation.

So werden beispielsweise die Renditen grosser Private-Equity-Buyouts stark von den öffentlichen Märkten beeinflusst, während die Beziehung bei Small- und Mid-Cap-Buyouts und Risikokapital wesentlich schwächer ist. Risikokapital in der Frühphase hängt weniger von den Aktienmärkten und der Konjunktur ab, da die Unternehmen in der Regel keine oder nur geringe Umsätze und keine Gewinne erzielen, sondern von den Fortschritten in der Produktentwicklung und den ersten Kundengewinnen.

Ebenso weisen viele Infrastrukturprojekte eine grössere Cashflow-Stabilität und eine geringere Sensitivität gegenüber dem Konjunkturzyklus auf als der Unternehmenssektor, sodass Aktienengagements an anderer Stelle diversifiziert werden können.

Auf der Private-Debt-Seite weist die Direktkreditvergabe eine ähnliche Risikosensitivität auf wie Unternehmensanleihen (auch bekannt als Risikoprämie für Unternehmen), während Asset-backed-Lending wie Immobilien- und Infrastrukturkredite sowie Verbraucherkredite ein Engagement in den zugrunde liegenden Cashflows eines Vermögenswerts oder eines Pakets von Vermögenswerten aufweisen, so dass sie sich grundlegend unterscheiden.

Zusammenfassend lasse sich sagen, dass die Fähigkeit von Private Assets, bestehende öffentliche Investitionen zu diversifizieren, «sehr anziehend sein kann. Bei der Bewertung sollten differenzierte Renditetreiber Vorrang vor Statistiken haben.»

In den letzten Jahren hätten sich immer mehr Anleger auf die Auswirkungen konzentriert, die sie mit ihren Investitionen haben. «Private Märkte bieten eindeutige Vorteile für die Schaffung und Messung von Auswirkungen in einer präziseren Art und Weise als dies auf öffentlichen Märkten möglich ist», schreibt Lamont.

Bei Private Equity beispielsweise könnten Investoren durch hohe Kapitalbeteiligungen und eine Vertretung im Aufsichtsrat direkt Einfluss auf die Entwicklung eines Unternehmens nehmen, was auch eine Ausrichtung auf bestimmte Auswirkungen beinhalten kann. Bei Immobilien liegt der Schwerpunkt des Place-based Impact Investing (PBII) auf Ergebnissen wie der Schaffung von Arbeitsplätzen und der Verbesserung des Wohnraums. Private Assets, insbesondere in Bereichen wie erneuerbare Energien, bezahlbarer Wohnraum und nachhaltige Landwirtschaft, stehen oft in direktem Zusammenhang mit Wirkungszielen wie den Zielen für nachhaltige Entwicklung der Vereinten Nationen (SDGs).

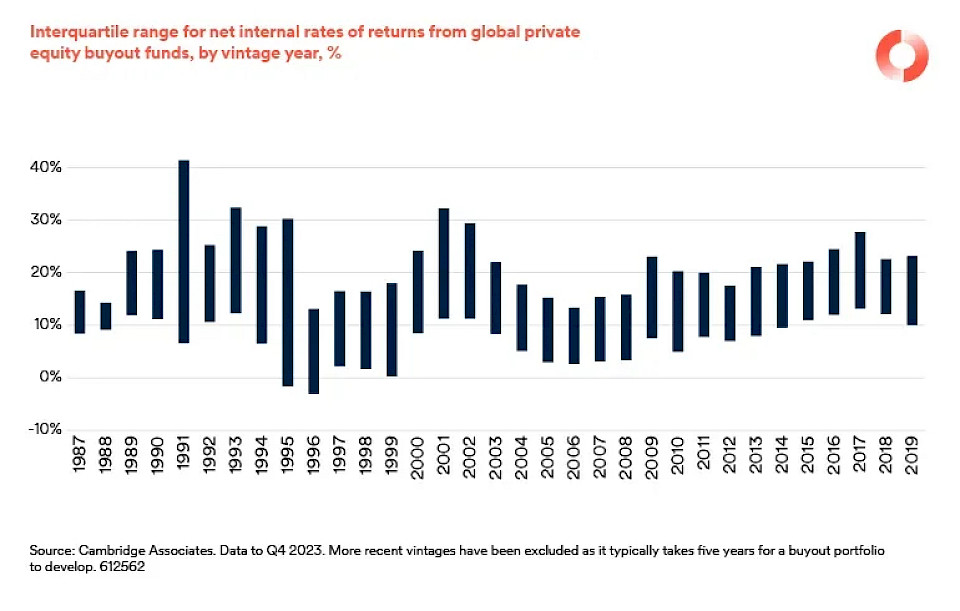

Das gestiegene Interesse an Private Assets hat in den letzten zehn Jahren dazu geführt, dass grosse Mengen an Kapital aufgenommen wurden. Das «trockene Pulver», also das Geld, das aufgebracht, aber noch nicht investiert wurde, hat ein Rekordhoch erreicht. Ein hohes Fundraising berge das Risiko, dass zu viel Geld für die gleichen Geschäfte ausgegeben wird, höhere Preise gezahlt werden und die zukünftigen Renditen sinken.

Bessere Chancen ergeben sich, indem man sich nach weniger überfüllten Märkten umsieht und die Glaubwürdigkeit und den Ruf eines Investmentmanagers nutzt, um Zugang zu Geschäften zu erhalten, die andere nicht sehen würden. Der Zugang zu Geschäften sei zu einem der wichtigsten Vorteile geworden, die ein erfolgreicher Investor für sich beanspruchen kann.

Eine Folge des grösseren Spielraums, den private Vermögensverwalter bei der Steuerung ihrer Investitionen haben, sei eine grössere Streuung der Renditen als auf den öffentlichen Märkten üblich. Der Renditeunterschied zwischen Buyout-Fonds im oberen und unteren Quartil beträgt weltweit durchschnittlich rund 15 Prozent.

«Privatmärkte bieten eine Vielzahl von Anlagemöglichkeiten, die das Risiko und die Rendite für Anleger diversifizieren und verbessern können. Aufgrund ihres wachsenden Einflusses werden immer mehr Finanzierungen privat getätigt. Anleger, die sich ausschliesslich auf die öffentlichen Märkte konzentrieren, riskieren, den Anschluss zu verlieren. Es gibt keinen Mangel an attraktiven Möglichkeiten, aber mit dem gestiegenen Interesse ist auch der Wettbewerb gestiegen. Anleger sollten sich nach weniger überfüllten Märkten umsehen, um von der Rendite- und Risikosteigerung zu profitieren, die Private Assets bieten können» so das Fazit.

Lesen Sie das vollständige Whitepaper hier