23.02.2026, 06:54 Uhr

Die künstliche Intelligenz erreicht die Wirklichkeit des Kapitalmarkts – nämlich die Gewinn- und Verlustrechnung der Aktiengesellschaften. Mit höchster Nervosität werden die Ergebnisse von Softwarefirmen,...

In Zeiten grosser Umbrüche entsteht an den Finanzmärkten üblicherweise Unsicherheit und Volatilität. Ein solches Umfeld ist potenziell voller Risiken und Herausforderungen – aber ebenso voller Chancen und Möglichkeiten. Yoram Lustig von T. Rowe Price zeigt Strategien auf, um das Portfolio durch turbulente Zeiten wie diese zu steuern.

Im Jahr 2020 geriet die globale Wirtschaft durch Corona komplett aus den Fugen. Dabei erlebten wir den stärksten Quartalseinbruch aller Zeiten, auf den das höchste Quartalswachstum seit Menschengedenken folgte. Das Jahr 2021 entwickelte sich wieder stabiler, gestützt auf beispiellose geld- und fiskalpolitische Stützungsmassnahmen, die für eine kontinuierlich steigende Nachfrage sorgten. Das Angebot konnte jedoch nur schwer Schritt halten, was zu Engpässen, Preissteigerungen und Anzeichen für eine Wachstumsverlangsamung führte. "So befindet sich die Welt zwar auf dem Weg der Genesung – doch sie hat sich noch nicht gänzlich erholt", resumiert Yoram Lustig, Head of Multi-Asset Solutions, EMEA.

Mit Blick auf das Jahr 2022 sollten sich die Anleger nach der Pandemie auf eine "ungewöhnliche Normalität» einstellen, meint er. Dabei müsse die Politik sorgfältig abwägen zwischen der Kontrolle der Inflation und der Unterstützung der Volkswirtschaften, die weiterhin mit der Pandemie zu kämpfen haben. Darüber hinaus stehen seiner Meinung nach die Märkte potenziell an der Schwelle zu einem wesentlichen Regimewechsel: dem Übergang in eine Welt mit höherer Inflation, steigenden Anleiherenditen sowie einer strafferen Geld- und Finanzpolitik. In Kombination mit den hohen Bewertungen über alle Assetklassen hinweg stehen die Anleger nun vor ungewohnten Herausforderungen – und die Finanzmärkte vor einer Zeit hoher Unsicherheit.

"Auch wenn unkalkulierbare Faktoren – wie die Entdeckung der Omikron-Virusvariante im November 2021 – das Blatt schnell wieder wenden könnten, glauben wir, dass die Performance der Finanzmärkte in den kommenden Monaten massgeblich von fünf wichtigen Themen beeinflusst werden wird", sagt Lustig:

Mit Blick auf 2022 erwarten die Experten von T. Rowe Price, dass das Angebot die Nachfrage wieder einholen wird, weshalb sich das Wachstum verlangsamen dürfte. Üblicherweise brauche es eine gewisse Zeit, bis sich Versorgungsengpässe wieder auflösen. Daher glauben sie, dass der Wachstumsmotor zwar ins Stocken geraten ist, jedoch nicht abgewürgt wurde. Zugleich erwarten sie eine anhaltend erhöhte Inflation.

Trotz einiger wachstumshemmender Faktoren, darunter die Ausbreitung neuer Covid-Varianten, die anhaltenden Lieferengpässe und der zunehmende Arbeitskräftemangel in einigen Ländern, sei die weltweite Wirtschaftserholung weiter auf Kurs. Die wirtschaftliche Erholung wurde durch die Ausbreitung der Delta-Virusvariante zwar verzögert, jedoch nicht zum Entgleisen gebracht. Daher könnte das Wachstum nach Ansicht der Experten in den kommenden Quartalen etwas robuster ausfallen, als es sonst der Fall gewesen wäre.

"Obwohl die fiskal- und geldpolitischen Massnahmen, die den Aufschwung anfänglich gestützt haben, ihren Höhepunkt erreicht zu haben scheinen, dürften die grossen Zentralbanken ihre Geldpolitik lediglich schrittweise straffen. Im Zuge der nachlassenden staatlichen Unterstützung dürfte sich der Schwerpunkt des Wachstums auf die Infrastrukturinvestitionen verlagern, die beispielsweise im Rahmen des Übergangs zu einer grünen Wirtschaft erforderlich sind", meint Lustig.

Die entscheidende Frage lautet, ob sich der Inflationsschub als vorübergehend oder als anhaltend erweist. In vielen wichtigen Volkswirtschaften ist die Teuerungsrate mittlerweile so hoch wie noch nie in diesem Jahrhundert – was an den Märkten Unsicherheit auslöst. Daher werden die Anleger genau beobachten müssen, welche Massnahmen die Regierungen und Zentralbanken ergreifen, um dem Preisdruck zu begegnen, ohne das Wachstum zu gefährden.

Die Zentralbanken fahren ihre ultralockere Geldpolitik allmählich zurück, und die Anleger sollten sich laut Lustig sowohl an den Aktien- als auch an den Anleihemärkten auf volatile Phasen einstellen.

Weltweit sei ein allmählicher zyklischer Übergang zu einer strafferen Geldpolitik zu beobachten – wenngleich die Zentralbanken dabei in unterschiedlichem Tempo vorgehen. So zeige sich die Europäische Zentralbank (EZB) weiter zurückhaltend und werde die Bank of Japan (BoJ) voraussichtlich noch eine Weile an ihrer expansiven Politik festhalten. Hingegen habe die US-Notenbank (Fed) bereits begonnen, die quantitative Lockerung zurückzunehmen, während die Bank of England (BoE) mit Zinserhöhungen begonnen hat. Derweil haben in den Schwellenländern schon einige Zentralbanken die Zinsen angehoben, um die Inflation einzudämmen.

Tapering und Inflationsdruck seien also in vollem Gange, weshalb sich das Blatt in Richtung höhere Zinsen zu wenden scheine. Allerdings scheine die Fed ein langsames Vorgehen zu bevorzugen, sodass die US-Zinsen bis 2022 in einer relativ engen Bandbreite verharren dürften. Für zusätzliche Volatilität an den Anleihemärkten könnte indessen die US-Finanzpolitik sorgen, beispielsweise durch eine Anhebung der Steuern oder durch anhaltende Konflikte in Sachen Schuldenobergrenze.

"Für Festzinsanleger ist der Zeitpunkt unserer Meinung nach günstig, um das Portfolio über verschiedene Kreditmarktsegmente und Regionen hinweg zu diversifizieren. Während sich die Kreditspreads in den meisten Segmenten weiter einengen, beobachten wir weltweit zunehmende Performancedifferenzen, weshalb es mehr denn je auf eine gezielte Auswahl ankommt – beispielsweise an den globalen Märkten für Hochzins- und Schwellenländeranleihen", sagt Lustig.

Lustig denkt, dass einige Triebkräfte, die über zwei Jahrzehnte lang für solide Unternehmensgewinne gesorgt haben, möglicherweise an Kraft verlieren und durch neue abgelöst werden. Daher gelte es, die Fundamentaldaten neu auf den Prüfstand zu stellen, um jene Unternehmen zu identifizieren, die morgen Erfolgsgeschichte schreiben werden, und jene Unternehmen zu meiden, die hinter der Zeit zurückbleiben.

Nach einer praktisch unaufhaltsamen Rally im Jahr 2021 sind die Aktienmärkte mit hohen Bewertungen und einer glänzenden Anlegerstimmung in das Jahr 2022 gestartet, mussten jedoch alsbald starke Rückschlage hinnehmen. Was die Gewinnaussichten der Unternehmen betreffe, so folgte auf ein erstes Halbjahr 2021, in dem die Unternehmen ihre Prognosen immer weiter nach oben korrigiert hatten, ein drittes Quartal mit stagnierenden Erträgen.

Die entscheidende Frage laute, so Lustig, ob sich der jahrzehntelange Trend steigender Gewinnmargen umkehren wird. Dieser positive Trend bei der Rentabilität sei auf mehrere Faktoren zurückzuführen gewesen, darunter die zunehmende Globalisierung und Digitalisierung, aber auch die niedrigen Realzinsen und Unternehmenssteuern. Heute scheine die Globalisierung an ihre Grenzen zu stossen. Zugleich dürften die Zinsen kaum weiter sinken, während die Unternehmenssteuern in den USA möglicherweise steigen werden. "Wir glauben, dass einige langfristige, strukturelle Faktoren, darunter die technologische Disruption in verschiedenen Branchen, weiterhin intakt sind. Eine zyklische Erholung könnte indessen bei Value-Aktien sowie bei Aktien aus Japan und den Schwellenländern neue Anlagechancen eröffnen. Dabei wird es weiterhin entscheidend auf eine breite Diversifizierung und kompetente Titelauswahl ankommen", betont der Head of Multi-Asset Solutions bei T. Rowe Price.

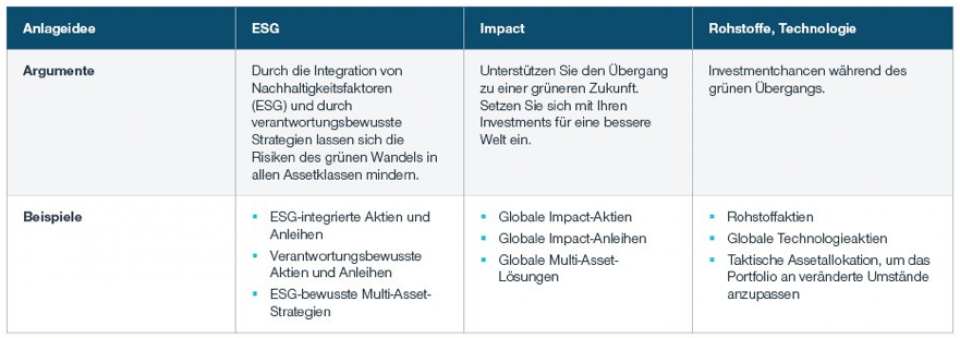

"Der Übergang in eine nachhaltige Welt mit sauberer Energie wird viele Jahre dauern und nicht synchron verlaufen. Zugleich könnten die Energiepreise in der Übergangsphase hoch bleiben", meint Lustig.

Der jüngste COP-26-Gipfel in Glasgow habe klar vor Augen geführt, dass die Nachhaltigkeit der Wirtschaftssysteme auch im Jahr 2022 weltweit ganz oben auf der politischen Agenda stehen wird. Dabei dürften die Anfälligkeit der globalen Transportnetze und Lieferketten, die Erdgasknappheit in Europa, das hohe Nachfragewachstum in China sowie der längerfristige Bedarf an Investitionen zur Verringerung der CO2-Emissionen für Herausforderungen sorgen. "Wir glauben, dass die neuen Prioritäten der Politik einen Boom bei öffentlichen und privaten Infrastrukturinvestitionen auslösen könnten, der 2022 potenziell für zusätzliches Wirtschafts- und Gewinnwachstum sorgt", sagt Lustig und fährt fort: "Unserer Ansicht nach könnte der Übergang zu einer nachhaltigen Wirtschaft einen neuen 'Nachfrage-Superzyklus' bei bestimmten Rohstoffen (z. B. Lithium, Nickel und Kupfer) und bei Industriegütern auslösen, die für die Entwicklung von erneuerbaren Energien und Speichersystemen sowie die Modernisierung der Stromnetze gebraucht werden. Während sich die Investitionen letztlich in Kapazitäts- und Produktivitätssteigerungen niederschlagen sollten, könnten die Nachhaltigkeitsbemühungen auf kurze Sicht für zusätzlichen Preisdruck sorgen, insbesondere, wenn sie mit einer Rückverlagerung der Lieferketten einhergehen."

"Hohe Bewertungen, nachlassende Konjunkturimpulse, steigende Realzinsen und ein sich verlangsamendes Gewinnwachstum lassen erwarten, dass die Renditen sowohl an den Aktien- als auch an den Anleihemärkten bescheidener ausfallen als in der Vergangenheit", sagt Lustig.

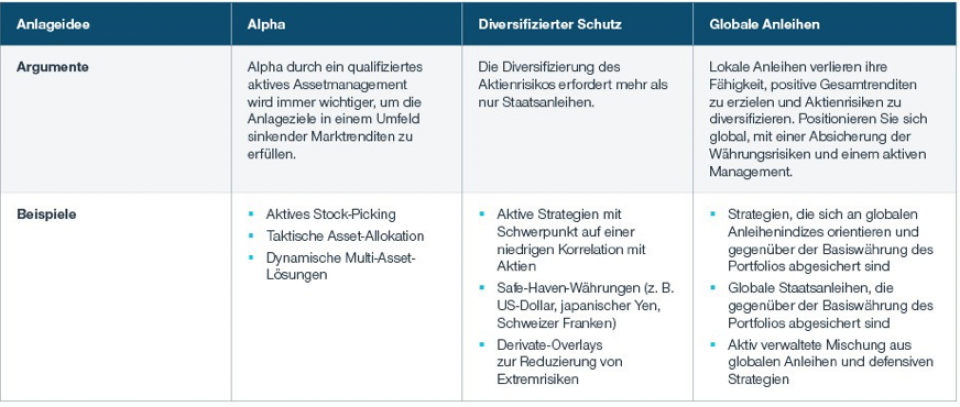

Auch wenn sich ein hohes Bewertungsniveau direkt auf die langfristigen – und nicht auf die kurzfristigen – Renditen auswirke, liessen die aktuell hohen Bewertungen erwarten, dass die künftigen Renditen bescheidener ausfallen als in den letzten zehn Jahren. Anleger haben laut dem Experten zwei Möglichkeiten, um darauf zu reagieren: entweder, sie finden sich mit niedrigeren Renditen ab, oder sie passen ihr Portfolio an das neue Umfeld an. Bei sinkenden Marktrenditen lasse sich die Performance durch ein kompetentes aktives Management steigern, das eine aktive Bottom-up-Titelauswahl, eine dynamische Top-down-Assetallokation und eine kreative Nutzung neuer Renditequellen und neuer Techniken zur Risikominderung umfasse.

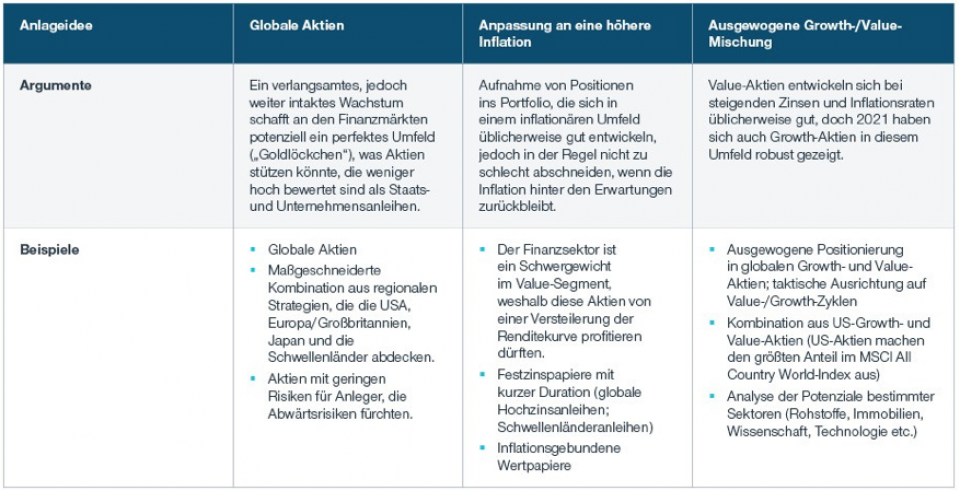

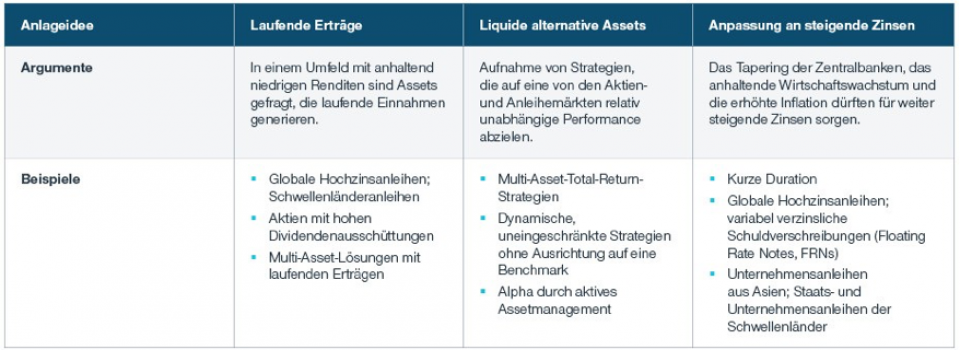

"In Zeiten grosser Umbrüche, in denen alte Paradigmen verblassen und sich neue den Weg bahnen, entsteht an den Finanzmärkten üblicherweise Unsicherheit und Volatilität. Ein solches Umfeld ist potenziell voller Risiken und Herausforderungen – aber ebenso voller Chancen und Möglichkeiten. Wir sehen drei Strategien, um das Portfolio durch turbulente Zeiten wie diese zu steuern", sagt Lustig: