20.02.2026, 08:52 Uhr

Der Höhenflug europäischer Aktien setzt sich fort – und die Schweizer Börse steht mittendrin. Der Leitindex SMI kletterte am Mittwoch erstmals in seiner Geschichte über die Marke von 13'800 Punkten und markierte...

Nordea AM integriert in der Titelauswahl der STARS-Fondspalette neben ökonomischen auch ESG-Faktoren. Manager Joakim Ahlberg erläuterte an einer Präsentation in Zürich, weshalb er in den USA Tesla meidet und Visa bevorzugt.

Nicht erst seit der COP26-Konferenz in Glasgow ist ESG in aller Munde. Mit der Rückkehr der USA an den Verhandlungstisch und der kürzlichen Verabschiedung des milliardenschwerden Investitionspakets für Infrastruktur, Gesundheit und Soziales rücken für Investoren in den US-Aktienmarkt nachhaltige Themen immer mehr in den Vordergrund. In der STARS-Produktpalette berücksichtigt Nordea Asset Management neben wirtschaftlichen auch ESG-Faktoren. Joakim Ahlberg, Manager der globalen und der nordamerikanischen STARS-Strategie beschrieb den Ansatz an einer kürzlichen Präsentation von Nordea AM in Zürich folgendermassen: "Wir wollen die Benchmark übertreffen, aber auf eine nachhaltige Art und Weise". Seit der Umstellung des nordamerikanischen Fonds auf die STARS-Strategie im Jahr 2018, lag die Performance 2019 um 5.1%, 2020 um 6.5% und in den ersten neun Monaten 2021 4.5% über der Benchmark Russell 3000. Gleichzeitig lag der CO2-Fussabdruck des Portfolios 39% unter der Benchmark.

Dabei hält Ahlberg nur wenige Titel, die direkt in Bereichen wie Energie, Umwelt oder Elektromobilität tätig sind. Eine Ausnahme ist Xcel, ein Stromproduzent, welcher sich schon früh für den Ausstieg aus Kohle und das Ziel der Klimaneutralität bis 2050 ausgesprochen hatte. Ahlberg: "Tesla schauen wir zwar immer wieder an. Das Wachstum ist da, aber die Bewertung ist schwierig zu verstehen".

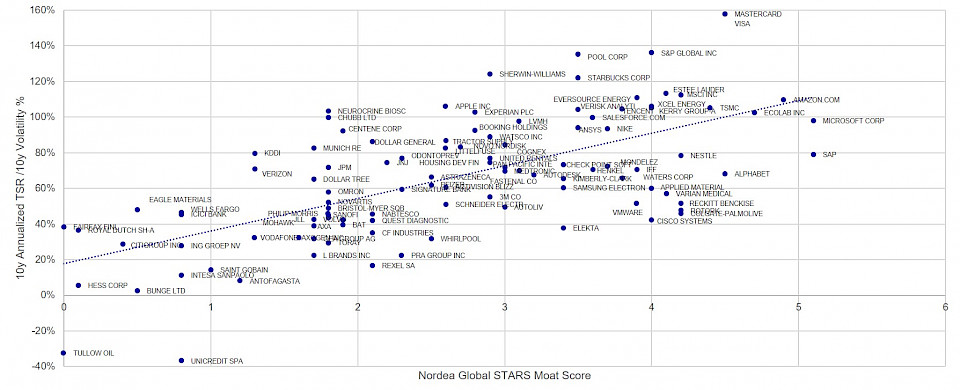

Für Ahlberg müssen Unternehmen über klare und gut geschützte Wettbewerbsvorteile in ihren Märkten verfügen. Diese werden anhand von sechs Kriterien wie beispielsweise Preissetzungsmacht, Wechselkosten, Skalen- oder Netzwerkeffekte in einem Moat-Score abgebildet. Moat steht dabei für den Burggraben, der die mittelalterlichen Festungen schützte. In den Score fliessen auch mögliche Risiken durch Regulierung oder Disruption ein.

Ein weiterer Faktor, den es laut Ahlberg zu berücksichtigen gilt, nennt er "Rückenwind". Er bevorzugt beispielsweise Distributoren gegenüber Herstellern, da ihre Leistungen weniger von Preisänderungen der Produkte betroffen sind. "Eine der besten Möglichkeiten bieten zur Zeit Unternehmen wie Mastercard und Visa," so Ahlberg. Die Bewertungen sind unter Druck geraten, da Hedge Funds aufgrund der möglichen Konkurrenz im Zahlungsverkehr durch Fintechs Short-Positionen aufbauten. Die Korrekturen hält Ahlberg aber für übertrieben.

Qualifiziert sich ein Unternehmen aus wirtschaftlicher Sicht und anhand der Bewertung für die Titelauswahl, wird es von internen ESG-Analysen geprüft und mit einem ESG-Score versehen. Dabei sind nicht nur ESG-Musterknaben mit einem A-Score gefragt, sondern Nordea AM übt mit ihrem Engagement Druck aus, damit Unternehmen mit einem B-Score sich verbessern. Beispielsweise hat Nordea AM das Gespräch mit Activision Blizzard gesucht, dem Anbieter von Games wie World of Warcraft, um die Diversität und Inklusion nach einer Reihe von Diskriminierungsklagen zu verbessern. Nordea nahm 2021 an 60 Abstimmungen bei US-Portolio-Unterehmen teil und stimmte in 18% der Fälle gegen die Anträge der Unternehmen.