23.02.2026, 07:22 Uhr

Die globale Private-Equity-Branche hat 2025 den Turnaround geschafft: Buyout-Deals und Exits erreichten die zweithöchsten Werte aller Zeiten. Doch laut dem neuen Bain-Report steht die Branche an einem Wendepunkt –...

Die wirtschaftlichen Unwägbarkeiten belasten den Schweizer M&A-Markt. In den kommenden zwölf Monaten werden deutlich weniger Transaktionen erwartet. Zudem zeichnet sich eine Trendwende bei den Kaufpreisen ab. Das geht aus dem neuesten Oaklins M&A Outlook hervor.

Hohe und potenziell weiter steigende Inflationszahlen, Zinserhöhungen, anhaltende Lieferkettenengpässe und geopolitische Konflikte – die Wirtschaft steht vor enormen Herausforderungen. "Anders als oft vermutet treiben nicht solche Umbruchszeiten die M&A-Aktivität an, sondern die Aussicht auf wirtschaftliche Stabilität und Prosperität", erklärt Jürg Stucker, Studienautor und Partner bei Oaklins Switzerland.

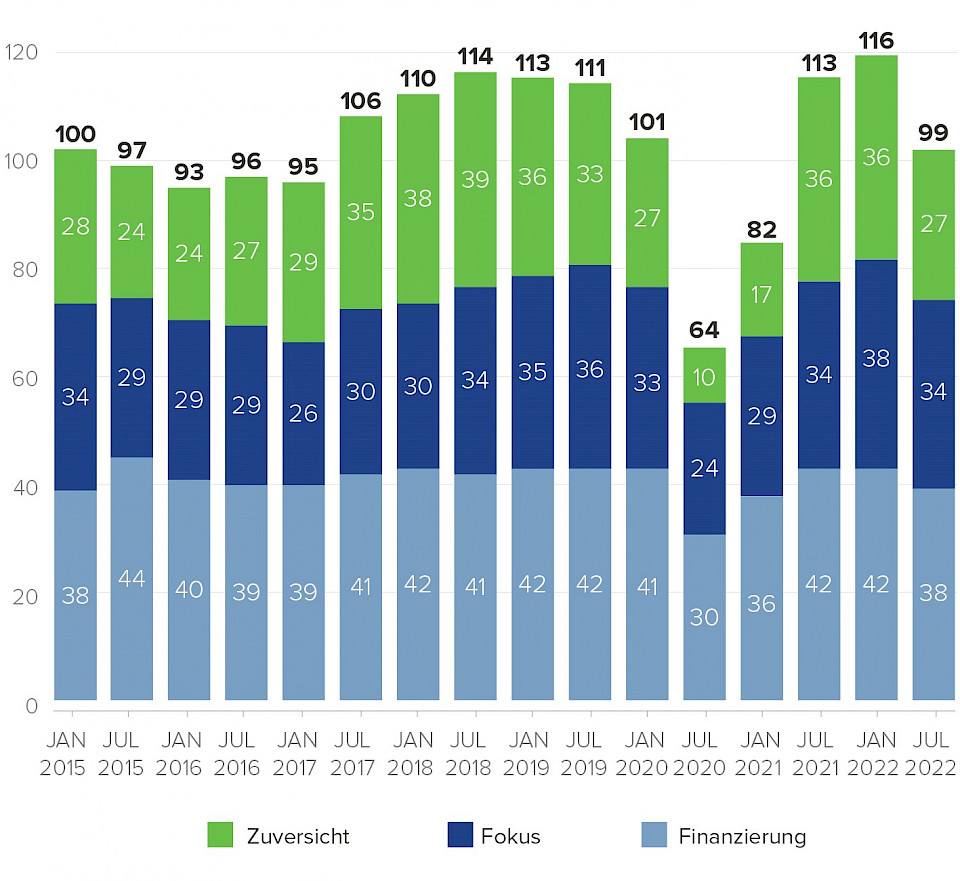

Daher erstaune es nicht, dass der Oaklins M&A-Index aktuell deutlich unter dem Allzeithoch von Anfang 2022 notiert. Die rund 100 von Oaklins befragten M&A-Experten und Entscheidungsträger der Schweizer Wirtschaft gehen in den kommenden zwölf Monaten deshalb von weniger Akquisitionen und Firmenzusammenschlüssen aus.

"Allerdings dürfte sich der anhaltende Trend zu mehr M&A-Transaktionen nicht komplett abkühlen und sich das längerfristige Wachstum mindestens im Gleichschritt mit dem allgemeinen Wirtschaftswachstum entwickeln", so Stucker.

Vor allem die Zuversicht in die Schweizer Konjunktur leidet unter dem herausfordernden Umfeld. Noch immer gehen allerdings 31% der Befragten von einer eher guten oder guten Konjunktur aus – zu Beginn der Pandemie lag dieser Wert bei nur 2%.

Besonders die Unternehmen im Mid-Market-Bereich seien nicht zuletzt wegen der Pandemie sehr robust, was zu einer vergleichsweise hohen Zuversicht führe. In ihrer jeweiligen Branche gehen denn auch 43% der Teilnehmenden von einer hohen oder eher hohen M&A-Aktivität aus. 28% können es sich vorstellen, in den kommenden Monaten Unternehmensteile zu verkaufen und ganze 62% möchten in den nächsten zwölf Monaten zukaufen.

Den Fokus legen sie dabei insbesondere auf die Schweiz und den DACH-Raum. Amerikanische Unternehmen haben als Akquisitionsziele ebenfalls an Attraktivität dazugewonnen, während asiatische Firmen weiterhin nur in 5% als interessante Übernahmekandidaten gelten.

Verglichen mit Anfang 2022 erwarten mehr Teilnehmende (+9%), dass die Bedeutung von Sanierungs- und Restrukturierungs-M&A zunehmen wird. Gleichzeitig gehen mehr Befragte (+5%) davon aus, dass Übernahmeziele künftig attraktiver werden sollten. M&A-Aktivitäten dürften jedoch weniger stark vom Wunsch nach Wachstum in neuen Regionen (-6%) getrieben sein. Zudem wird eine geringere Private-Equity-Aktivität (-8%) erwartet.

An finanziellen Mitteln für Akquisitionen mangelt es den befragten Unternehmen nicht: 57% beurteilen die Verfügbarkeit von Cash als hoch oder eher hoch und mehr als zwei Drittel schätzen auch die Verfügbarkeit von Fremdkapital als hoch oder eher hoch ein. Beide Werte liegen zwar etwas tiefer als vor einem halben Jahr, sprechen aber nach wie vor für ein gutes Finanzierungsumfeld.

Vor dem Hintergrund der schwierigen wirtschaftlichen Umstände gehen 38% von sinkenden Preisen aus, 35% erwarten stabile. "Dieser klare Rückgang auf das Niveau von Januar 2020 könnte ein Hinweis sein, dass die seit einiger Zeit erwartete Trendwende bei den Multiples bevorsteht", sagt Stucker.