24.02.2026, 09:00 Uhr

Ein AI-Startup verkündet, es könne eine 60 Jahre alte Programmiersprache modernisieren. Ein obskures Research-Haus malt den Untergang der Softwarebranche. Die Börse gerät in Panik – und IBM erlebt den...

Invers verlaufende Renditekurven von US-Staatsanleihen sind zwar als Vorboten einer Rezession bekannt. Jeroen Blokland von Robeco zeigt in einer Analyse auf, dass sie jedoch die am Markt erzielbaren Renditen nicht allzu sehr beeinträchtigen.

Die Zinskurve zwischen 10-jährigen und 3-monatigen US-Staatsanleihen verlief im März kurzzeitig negativ. Bei der Zinsdifferenz zwischen 2- und 10-jährigen Anleihen dagegen war das nicht der Fall. Das bedeutet, dass die Rendite der 10-jährigen Benchmark-Anleihe vorübergehend niedriger war als die der weit kurzfristigeren 3-monatigen Anleihe – normalerweise verhält es sich umgekehrt.

"Dieses Phänomen signalisiert, dass die Zentralbank die Konjunktur durch Zinserhöhungen dämpft, wodurch die kurzfristigen Renditen über die langfristigen steigen. Allerdings haben Untersuchungen gezeigt, dass sich daraus anschliessend nicht zwangsläufig negative Vermögensrenditen ergeben. Zudem kann die Zeitspanne zwischen Inversion und Rezession lang sein", erklärt Jeroen Blokland, Senior Portfolio Manager bei Robeco Investment Solutions.

Die Analyse von Robeco zeigt, dass die Renditen der Assetklassen zwischen der erstmaligen Inversion der Renditekurve und dem Beginn der Rezession insgesamt etwas geringer ausfallen. Jedoch folgen auf die Inversion der Zinskurve keine aussergewöhnlichen Renditeabweichungen. Bei empirischen Untersuchungen wird die Renditekurve meist als die Zinsdifferenz zwischen 10-jährigen und 3-monatigen US-Staatsanleihen bzw. 10-jährigen und 2-jährigen US-Staatsanleihen definiert. "Es gibt unterschiedliche Gründe dafür, die eine Definition der anderen vorzuziehen", sagt Blokland. Was die Datenverfügbarkeit angehe, liege für die Rendite der 3-monatigen US-Staatsanleihe eine wesentlich längere Historie vor. Doch wenn es darum gehe, kurz- und langfristige Einschätzungen des BIP-Wachstums und der Inflation zu vergleichen, lasse sich dies besser anhand der 2-Jahres-Rendite tun.

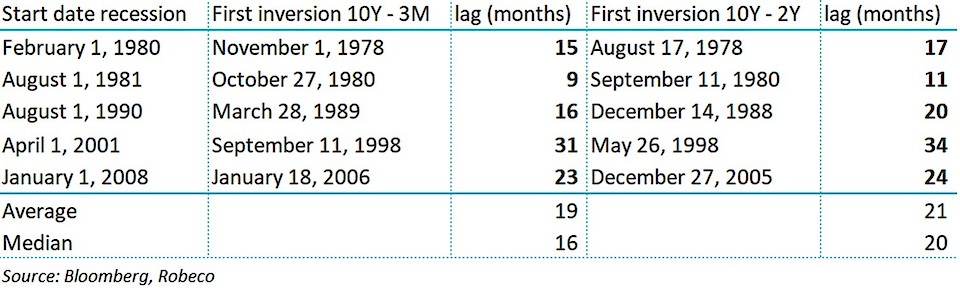

"Die Zinskurve hat sich als einer der besten, wenn nicht der beste, Rezessionsindikator erwiesen. Für die Renditekurve zwischen 10- und 2-jährigen Staatsanleihen verfügen wir über verlässliche Daten zu den letzten fünf Rezessionen in den USA. Alle wurden frühzeitig zutreffend prognostiziert", so Blokland. Der Zeitraum zwischen der erstmaligen Inversion der Renditekurve und dem Beginn der Rezession beträgt nach Angaben des National Bureau of Economic Research durchschnittlich 21 Monate. Dabei reicht die Bandbreite von 11 Monaten im Fall der Rezession von 1981 bis zu 34 Monaten, die der Rezession von 2001 vorangingen (vgl. Tabelle).

Die Ergebnisse für die Renditekurve zwischen 10-jährigen und 3-monatigen Anleihen sind laut dem Senior Portfolio Manager sehr gut vergleichbar. Hier betrug die durchschnittliche Vorlaufzeit 19 Monate bis zum Einsetzen der Rezession. Die Daten zeigen zudem, dass vor den letzten fünf Rezessionen die Renditekurve zwischen 10-jährigen und 2-jährigen Anleihen invers wurde, bevor dies bei der Renditekurve zwischen 10-jährigen und 3-monatigen Anleihen geschah. "So gesehen sollte die Renditekurve zwischen 10-jährigen und 2-jährigen Anleihen der bevorzugte Rezessionsindikator sein, da er die nächste Rezession als erster erkennt", sagt Blokland.

«Für die Renditekurve zwischen 10-jährigen und 3-monatigen Anleihen liegt eine längere Datenhistorie vor, die die letzten sieben Rezessionen abdeckt. Dabei zeigt sich, dass die Renditekurve zwischen 10-jährigen und 3-monatigen Anleihen auch die beiden früheren Rezessionen (1970, 1973) zutreffend prognostizierte.

Was bedeutet das für die Rendite von Assetklassen? Um das herauszufinden, wurden die Renditen als Indexveränderung zwischen der ersten Inversion der Renditekurve, die einer Rezession voranging und dem ersten Tag dieser Rezession berechnet. Gezeigt wird somit die Wertentwicklung zwischen dem Inversionsdatum und dem Beginn der Rezession.

"Daraus ergibt sich, dass dies ein Zeitraum mit aussergewöhnlich guten Ergebnissen sowohl bei Aktien als auch bei Anleihen war. So lagen ihre durchschnittlichen Jahresrenditen über den langfristigen Werten der Vergangenheit", stellt Jeroen Blokland fest und ergänzt: "Zwar ist die Renditevariation beträchtlich, aber alles andere als extrem. Beispielsweise sind der Durchschnittswert und der Median der Jahresrenditen in allen Assetklassen positiv. Keine Assetklasse wies eine schwerwiegende strukturelle Schwäche nach der Inversion auf. Lediglich bei Gold kam es in drei von fünf Inversionszeiträumen zu einem negativen Ergebnis, doch die Wertentwicklung von Gold ist ohnehin immer recht erratisch."

Die Untersuchungen zeigen aber auch, dass Anleger im Hinblick auf Unternehmensanleihen und globale Aktien vorsichtig und gegenüber Rohstoffen optimistischer sein sollten, wenn man sich tatsächlich im Spätstadium des Konjunkturzyklus befindet, warnt Blokland. "Bei US-Unternehmensanleihen ist die Abweichung von der Durchschnittsrendite im Gesamtzeitraum relativ gross. Dies steht im Einklang mit der Beobachtung, dass sich Unternehmensanleihen in der Spätphase des Zyklus tendenziell schwertun, da die kurzfristigen Zinsen von der US-Notenbank angehoben werden und die Verschuldung der Unternehmen dann meist hoch ist", sagt er. Die Wertentwicklung globaler Aktien fällt zwischen Inversionen der Renditekurve und Rezessionen ebenfalls zurück.

Die einzige Assetklasse, die im Anschluss an eine Inversion der Renditekurve einen wesentlich besseren Ertrag erzielt hat als über den gesamten Zeitraum, sind Rohstoffe. Dies entspricht dem spätzyklischen Charakter des Rohstoffsegments. "Da wir der Ansicht sind, dass wir uns in einem fortgeschrittenen Stadium des Konjunkturzyklus befinden, könnte es sich als klug erweisen, etwas weniger optimistisch für die Renditeaussichten von Unternehmensanleihen und ein wenig zuversichtlicher für diejenigen von Rohstoffen zu sein", schliesst Blokland seine Betrachtung.