23.02.2026, 07:22 Uhr

Die globale Private-Equity-Branche hat 2025 den Turnaround geschafft: Buyout-Deals und Exits erreichten die zweithöchsten Werte aller Zeiten. Doch laut dem neuen Bain-Report steht die Branche an einem Wendepunkt –...

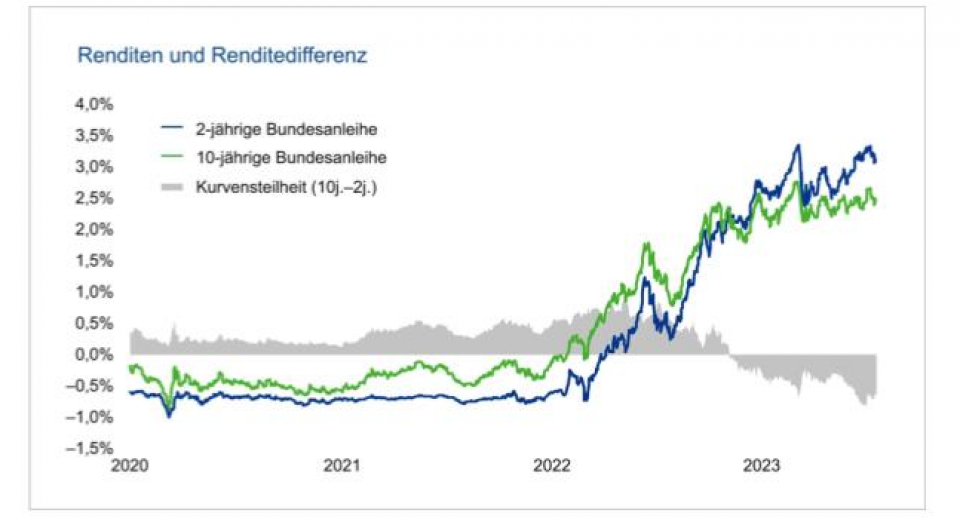

Staatsanleihen mit längeren Laufzeiten liefern seit vielen Monaten eine geringere Rendite als Kurzläufer. Wie ist das zu interpretieren und wann ist mit einer Normalisierung der Zinskurven zu rechnen? Antworten von Christian Kopf, Leiter Portfoliomanagement Anleihen und Mitglied des Investmentkomitees des deutschen Fondsanbieters Union Investment.

Bereits seit einiger Zeit sind die Zinsstrukturkurven in den meisten entwickelten Volkswirtschaften invers. Das bedeutet: Die Renditen für kurzlaufende Staatsanleihen sind höher als die Renditen für langlaufende Anleihen. Warum ist das so?

Grundsätzlich wirken unterschiedliche Kräfte auf die Kurse und Marktrenditen von Anleihen entlang der Zinskurve. Die Renditen kurzlaufender sicherer Staatsanleihen werden fast ausschliesslich von den aktuellen Leitzinsen der Zentralbank und den Markterwartungen über die Entwicklung dieser Leitzinsen in den nächsten ein bis zwei Jahren bestimmt.

Die Renditen von Anleihen mit längeren Laufzeiten hängen zwar ebenfalls vom Leitzins der Zentralbank ab, sie werden aber auch stark von anderen Faktoren beeinflusst.

Zum einen weisen diese langlaufenden Anleihen im Regelfall eine höhere Rendite auf, um Anleger für das höhere Risiko von Kursschwankungen aufgrund von Änderungen der Marktrenditen zu entschädigen (die sogenannte Laufzeitprämie). Zum anderen werden diese Renditen stärker von Anlegern bestimmt, die Anleihen mit einer bestimmten Laufzeit auch unabhängig von deren erwarteten Ertrag nachfragen (so die Preferred-Habitat-Theorie).

Die Inversion der Renditestrukturkurve ist vor allem das Ergebnis der aggressiven Zinserhöhungen der Notenbanken. Um die stark gestiegene Inflation einzuhegen, haben die Federal Reserve (Fed), die Europäische Zentralbank (EZB) und viele andere Notenbanken weltweit ihre Leitzinsen sehr deutlich angehoben. Dadurch wurden auch die Renditen kurzlaufender Staatsanleihen in die Höhe getrieben.

Die Renditen länger laufender Anleihen sind jedoch weniger stark gestiegen, denn die aggressiven Leitzinsanhebungen könnten nur von kurzer Dauer sein, wenn sie die Volkswirtschaften in eine Rezession treiben und die Inflation dadurch wieder sinkt. Das lange Ende der Zinskurve hat die Konjunktureintrübung und den Rückgang der Inflation also bereits vorweggenommen, indem es langfristig wieder fallende Zinsen einpreist.

Die inverse Zinsstrukturkurve ist somit das Ergebnis der aktuellen Geldpolitik (Leitzinserhöhungen) und der zukünftigen Markterwartung hinsichtlich Wachstum und Inflation (Rezessionssorgen).

Die im historischen Vergleich besonders starke und auch lange dauernde Inversion begründet sich also vor allem in der von Ausmass wie auch Tempo aussergewöhnlich aggressiven Zinsanhebungen der letzten Quartale auf der einen Seite – und der erwarteten Zinssenkungen ab 2024 auf der anderen Seite.

Sie zeigt zudem an, dass sich die Notenbanken auf einem schmalen Grat zwischen notwendiger Inflationsbekämpfung und Abwürgen der Konjunktur bewegen. Im Rückblick haben inverse Zinsstrukturkurven mitunter eine mögliche Rezession angezeigt. In der Realität ist dieser Zusammenhang aber nicht immer zwingend gegeben.

Trotz des leichten Schrumpfens der deutschen Volkswirtschaft im Winterhalbjahr 2022/23 ist nicht mit einer Rezession im Euroraum und auch mit anhaltendem Wirtschaftswachstum in den USA zu rechnen. Allerdings wird sich die vollständige Bremswirkung der Geldpolitik in den USA und der Eurozone erst mit einigem zeitlichen Verzug entfalten – in welchem Umfang, ist noch ungewiss. W

Warum dauert es dieses Mal länger, bis Konjunktur und Inflation zurück gehen? Eine mögliche Ursache ist die veränderte Struktur der Verschuldung von Unternehmen und Haushalten. Im Niedrigzinsumfeld wurden viele Kredite und Hypotheken mit einem festen statt einem variablen Zinssatz ausgestattet. Die Finanzierung verteuert sich also zunächst für Bestandskunden nicht.

Mit der Zeit wird es aber zu vermehrten, teureren Neuabschlüssen kommen, die Nachfrage sinkt und die Geldpolitik entfaltet erst allmählich ihre Bremswirkung.

Da die Zentralbanken auch die zukünftige Wirkung der bisherigen Leitzinserhöhungen berücksichtigen, sollten sie bei der weiteren geldpolitischen Straffung Vorsicht walten lassen. Deshalb ist der Zinsgipfel im Euroraum nahe: Wir erwarten, dass die EZB am 14. September 2023 ein letztes Mal den Einlagensatz um 25 Basispunkte auf dann vier Prozent erhöhen und später, wie die Fed, an die Seitenlinie treten wird.

Mit dem auslaufenden Zinserhöhungszyklus dürfte auch der Aufwärtsdruck auf die langlaufenden Renditen nachlassen – sie sollten sich auf den aktuellen Niveaus einpendeln. Zurzeit beträgt die Renditedifferenz zwischen zwei- und zehnjährigen US-Staatsanleihen 77 Basispunkte – bei ihren deutschen Pendants hingegen nur 42 Basispunkte.

Doch was muss geschehen, damit sich eine Normalisierung am Rentenmarkt einstellt? Hier gibt es zwei denkbare Szenarien:

Dieses Szenario könnte eintreten, wenn die Nachfrage langfristig orientierter Anleger an langfristigen Anleihen abnimmt oder das Angebot dieser Anleihen steigt. In den vergangenen Jahrzehnten waren die Renditen auf langlaufende Anleihen vergleichsweise niedrig, wozu auch die Anleihekäufe der Zentralbanken (Quantitative Easing) beigetragen haben können. Nun haben die Zentralbanken den Kauf zusätzlicher Anleihen eingestellt und beginnen vereinzelt mit dem Verkauf von Bestandspositionen. Dieser Bilanzabbau könnte den langlaufenden Marktrenditen Auftrieb verleihen.

Daneben gibt es andere mögliche Gründe für steigende Renditen am langen Ende: Zum einen könnten die Anleger aufgrund anhaltend hoher Inflation das Vertrauen in die Glaubwürdigkeit der Zentralbanken verlieren und höhere Renditen als Kompensation für das Risiko anhaltend hoher Leitzinsen verlangen. Zum anderen könnten sie aufgrund anhaltend hoher Zinsen und fallendem Wirtschaftswachstum die Schuldentragfähigkeit der Emittenten von Staatsanleihen in Frage stellen.

Mit steigendem Schuldendienst könnten auch die Renditen langlaufender Anleihen – aufgrund des höher eingeschätzten Risikos eines zukünftigen Zahlungsausfalls – steigen und die Zinskurve würde steiler werden. Von einer solchen Entwicklung wären zwar nie alle Mitgliedsstaaten des Euroraums gleichzeitig betroffen, aber in Einzelfällen sind Zahlungsausfälle möglich, wie das Beispiel Griechenlands gezeigt hat.

Durch die Erwartung baldiger Zinssenkungen der Zentralbanken würden auch die Renditen kurzlaufender Staatsanleihen fallen. In der Vergangenheit hielten die Phasen einer Inversion der Zinskurven selten lange an, da die Zentralbanken meist bereits ein bis zwei Quartale nach der letzten Zinsanhebung ihre Leitzinsen wieder senkten.

Diesmal gehen wir allerdings davon aus, dass die Inversion der Zinsstrukturkurven bis weit in das Jahr 2024 anhalten wird, da die Inflation noch deutlich und hartnäckig über dem Zwei-Prozent-Ziel der Notenbanken liegt. Die US-Notenbank könnte ihre erste Zinssenkung im ersten Quartal 2024 vornehmen. Bei der EZB erwarten wir diese erst im zweiten Halbjahr 2024.

Historisch gesehen erfolgt der Start der Normalisierungsbewegung meist um die erste Zinssenkung herum. Unter Berücksichtigung aller Einflüsse rechnen wir somit mit einer eintretenden Normalisierung der Zinsstrukturkurve in den USA im ersten Quartal 2024 über rückläufige Renditen am kurzen Ende. Die Bundkurve dürfte sich etwas später – nämlich gegen Ende des nächsten Jahres – normalisieren.

Aufgrund der inversen Zinskurve sind die Anleger aktuell noch in der vorteilhaften Ausgangslage, dass Positionen mit geringerer Zinsbindungsdauer (Duration) eingegangen werden können, ohne Abstriche bei der Rendite machen zu müssen.

Das gilt auch für Investment Grade-Unternehmensanleihen und Covered Bonds (von Banken emittierte gedeckte Schuldverschreibungen), die nach der geldpolitischen Wende 2022 derzeit wieder attraktivere Renditechancen bieten.