20.02.2026, 08:52 Uhr

Der Höhenflug europäischer Aktien setzt sich fort – und die Schweizer Börse steht mittendrin. Der Leitindex SMI kletterte am Mittwoch erstmals in seiner Geschichte über die Marke von 13'800 Punkten und markierte...

Nachrangige Anleihen von Industrieunternehmen (Hybridanleihen) bieten im derzeitigen Umfeld eine attraktive Rendite, ohne auf eine Investment-Grade-Emittentenbonität verzichten zu müssen. Laut Michael Hess von Bantleon überzeugen Hybridanleihen im Vergleich zu High-Yield-Anleihen durch eine ähnliche Performance, jedoch bei deutlich besseren Risikokennzahlen.

Das tiefe Wirtschaftswachstum, die niedrige Inflation und die expansive Geldpolitik halten die Renditen an den Anleihenmärkten auf einem historisch tiefen Niveau. "Kurzfristig gibt es wenige Anzeichen für einen Richtungswechsel und selbst mittelfristige Zinserhöhungen wären lediglich ein Tropfen auf den heissen Stein", meint Michael Hess, Leiter Portfolio Management Corporate Credit bei Bantleon.

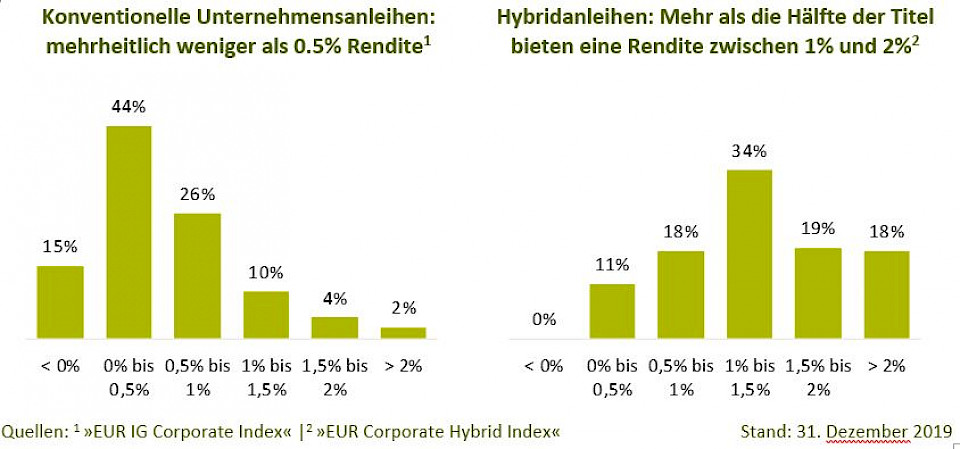

Deshalb würden Hybridanleihen schon auf den ersten Blick das Herz von Anlegern schneller schlagen lassen: Während der überwiegende Teil konventioneller Unternehmensanleihen derzeit eine magere Rendite unterhalb von 0.5% aufweist, rentieren die meisten Hybridanleihen zwischen 1 und 2%. Zudem ist im Universum von Hybridanleihen aktuell kein Titel mit negativer Verzinsung zu finden.

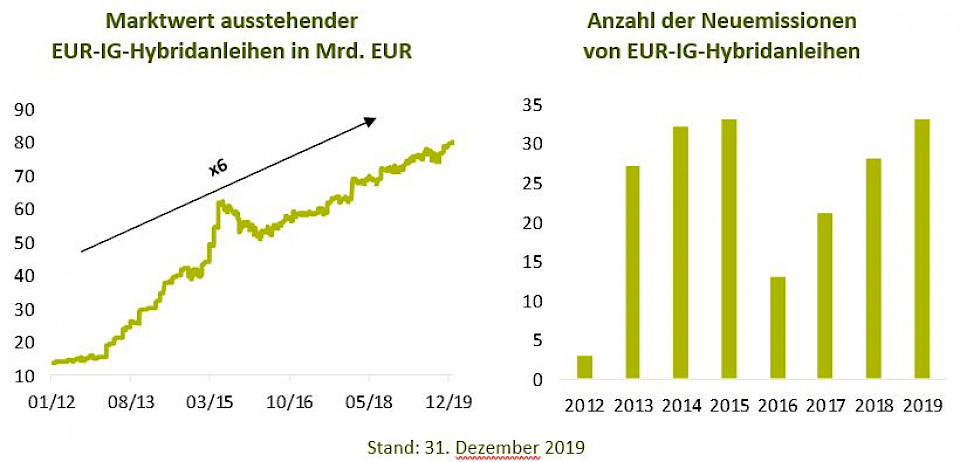

Hybridanleihen haben sich aus der Nische heraus zu einer etablierten Assetklasse entwickelt. Im Jahr 2012 war der Markt noch wenig diversifiziert und hatte dementsprechend hohe Klumpenrisiken. Damals war der Emittentenkreis von Hybridanleihen dreigeteilt: Versorgungsunternehmen beanspruchten etwa die Hälfte des ausstehenden Marktvolumens, gefolgt von der Grundstoffindustrie und Energielieferanten. Im Jahr 2019 haben Hybridanleihen Marktreife erlangt. Aufgrund der nun deutlich heterogenen Struktur lässt sich dieses Anleihensegment professionell diversifizieren.

Wie Hess weiter erläutert, ist nicht nur der Emittentenkreis in den vergangenen Jahren deutlich gewachsen, sondern auch das Marktvolumen: es hat sich seit 2012 mehr als verfünffacht. Und ein Blick auf die Neuemissionen zeigt, dass diese Assetklasse weiter wachsen dürfte. Mit insgesamt 33 Neuemissionen befindet sich das Jahr 2019 fast auf dem Niveau des Rekordjahres 2015. Aus Investoren-Perspektive handelt es sich mittlerweile um eine marktreife Assetklasse, die einerseits eine attraktive Rendite bietet und andererseits ausreichend Liquidität aufweist – Tendenz steigend.

Der Vorteil von Hybridanleihen besteht in der höheren Rendite, die auf demselben Bonitätsrisiko des Emittenten basiert wie die entsprechenden konventionellen (erstrangigen) Anleihen. Im Oktober 2019 emittierte beispielsweise die Deutsche Bahn eine Hybridanleihe, die mit einem ersten Kündigungstermin im Jahr 2025 ausgestattet ist. Im Vergleich zur Standardanleihe mit Fälligkeit im selben Jahr hat sie eine deutlich höhere Rendite. Während sich die Renditen der beiden Titel deutlich unterscheiden, bleibt das Emittentenrisiko stets im Investment-Grade-Bereich (AA). Auch der französische Getränke- und Lebensmittelkonzern Danone tritt als Emittent im Segment Hybridanleihen auf – ebenfalls mit einer höheren Rendite zugunsten der Hybridanleihe und demselben Emittentenrating (BBB+).

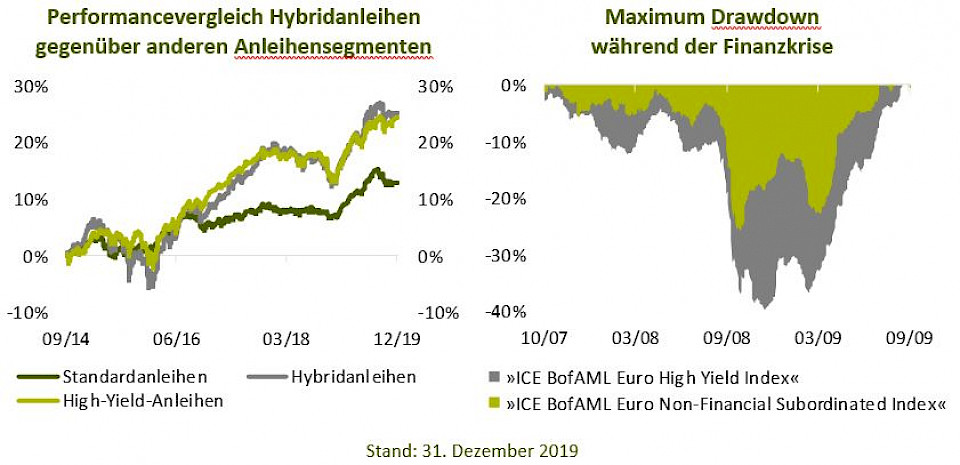

Hybridanleihen bieten nicht nur einen Renditevorteil gegenüber konventionellen Anleihen, sondern sind im Vergleich zum High-Yield-Segment auch die solidere Alternative: "Hybridanleihen weisen historisch betrachtet eine ähnliche Performance auf wie das High-Yield-Segment, werden aber in der Regel von Emittenten mit Investment-Grade-Rating begeben. Während das Emittentenrating oft im Investment-Grade-Bereich liegt, sind Hybridanleihen selbst gewöhnlich zwei Ratingstufen darunter einzuordnen. In Krisenzeiten überzeugen sie mit einem deutlich geringeren Drawdown sowie einer signifikant schnelleren Erholungsphase im Vergleich zu High-Yield-Anleihen", erklärt Hess.

Die höhere Rendite der Hybridanleihen liegt insbesondere darin begründet, dass sie sich zwischen Fremd- und Eigenkapital in der Kapitalstruktur des Emittenten befinden. Hybridanleihen besitzen eine vergleichsweise sehr lange Laufzeit (teilweise unendlich), wobei bereits vor Emission der Anleihen vorzeitige Kündigungstermine festgelegt werden. So vergehen bis zum ersten Kündigungstermin in der Regel fünf bis zwölf Jahre. Im Gegensatz zu konventionellen Anleihen dienen Hybridanleihen weniger der Liquiditätsbeschaffung als vielmehr der Verbesserung der Bilanzstruktur von Unternehmen gegenüber den Ratingagenturen. Für ausgebende Unternehmen steht die Anrechnung der hybriden Anleihen als Eigenkapital im Vordergrund, wobei Hybridanleihen im Allgemeinen zu 50% dem Eigen- und zu 50% dem Fremdkapital zugerechnet werden.

Trotz der sehr langen Laufzeit werden die meisten Hybridanleihen vorzeitig gekündigt, was mit den Bewertungsmethoden der Ratingagenturen zusammenhängt. Hess nennt als gutes Beispiel die aktuelle Einstufung durch die Ratingagentur S&P, die in der Regel einen Wegfall der Eigenkapitalanrechnung vorsieht, wenn der Emittent das erste Kündigungsrecht nicht nutzt. In diesem Fall würde die Hybridanleihe nicht mehr das Rating stützen. Bestehen bleiben würden hingegen die höheren Fremdkapitalkosten im Vergleich zu erstrangigen Anleihen – aus Emittentensicht keine gute Kombination. Zudem wird in der Regel eine Zinserhöhung (Coupon-Step-up) nach den Kündigungsterminen ausgelöst, was die Finanzierungskosten für den Emittenten zusätzlich erhöhen würde.

"Weil Hybridanleihen im Insolvenzfall erst dann bedient werden, wenn die Ansprüche der erstrangigen Gläubiger vollständig erfüllt sind, ist die Auswahl eines soliden Emittenten sehr wichtig", empfiehlt der Leiter Portfolio Management Corporate Credit. Zwar sei es sehr unwahrscheinlich, dass der Emittent einer Hybridanleihe insolvent wird, aber im Fall einer Pleite müssten Anleger mit einem Totalausfall der Anleihe rechnen. Darüber hinaus gelte es, neben den Unternehmen und der Marktsituation auch die Verträge der Hybridanleihen zu analysieren. Denn obwohl die Verträge seit dem Jahr 2012 schrittweise einem einheitlichen Standard angenähert wurden, seien sie immer noch sehr komplex. "Besonders wichtig ist mit Blick auf das Risikomanagement, die vielen ordentlichen und ausserordentlichen Kündigungsrechte zu bewerten. Den grössten Teil des Zinsaufschlags von Hybridanleihen zahlen die Emittenten nämlich für die Übernahme dieser vertraglichen Strukturrisiken. Zudem sehen die meisten Verträge von Hybridanleihen vor, Couponzahlungen aussetzen zu können. Zwar werden die ausgesetzten Zinszahlungen, gemäss den meisten Anleihenbedingungen, kumuliert und zu einem späteren Zeitpunkt beglichen, jedoch können solche Situationen erste Anzeichen für potenzielle Schieflagen sein, die es im Portfolio zu vermeiden gilt", erklärt Michael Hess.

Weil Hybridanleihen beziehungsweise deren Verträge nur mit grossem Aufwand zu analysieren sind und die Stückelung von in der Regel 100'000 Euro relativ gross ist, war dieser Teil des Anleihenmarktes lange Zeit institutionellen Anlegern vorbehalten. Inzwischen gibt es aber mehrere Publikumsfonds, mit denen auch Privatanleger die Vorteile von Hybridanleihen nutzen können.