20.02.2026, 08:52 Uhr

Der Höhenflug europäischer Aktien setzt sich fort – und die Schweizer Börse steht mittendrin. Der Leitindex SMI kletterte am Mittwoch erstmals in seiner Geschichte über die Marke von 13'800 Punkten und markierte...

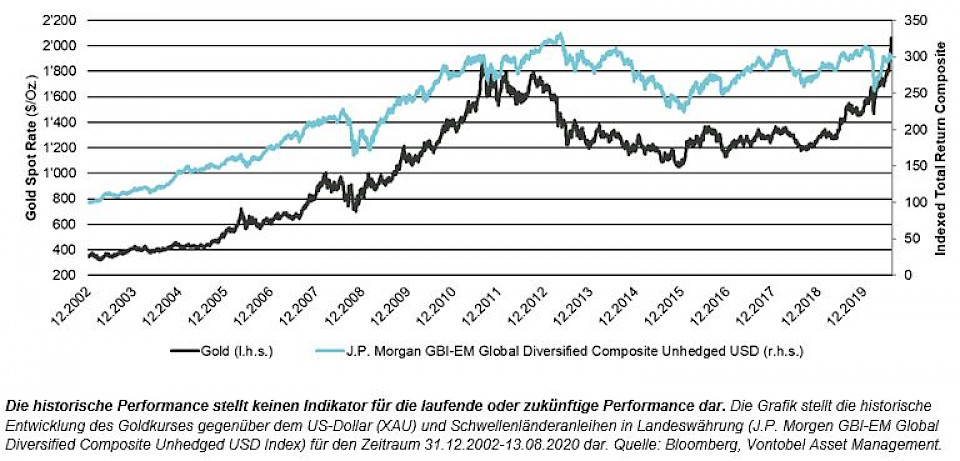

Die Gold-Rallye könnte inmitten der Anti-Dollar-Stimmung eine Erholung für Schwellenmarkt-Währungen und Lokalwährungsanleihen einläuten, meint Thierry Larose von Vontobel Asset Management.

"Gold und Schwellenmarktwährungen haben etwas gemeinsam: Sie sind beide Anti-Dollar-Trades", sagt Thierry Larose, Senior Portfolio Manager bei Vontobel Asset Management. Gold ist eine Alternative zu Papiergeld, da es als gesetzliches Zahlungsmittel ohne inneren Wert definiert ist. Solange der US-Dollar die Weltreservewährung bleibt, gelte der Kauf von Gold als der ultimative Anti-Dollar-Trade. Tatsächlich sei Gold in Zeiten der geldpolitischen Expansion und negativer Realzinsen eine gute Investition", so Larose.

Niedrige Realrenditen für Schwellenmarktwährungen günstig

Der Senior Portfolio Manager verweist auf zwei Hauptgründe, warum ein Umfeld niedriger Realrenditen für Schwellenmarktwährungen günstig ist, womit diese zum "Anti-Dollar-Lager" gehören. Niedrige Realrenditen seien wichtig für Anleger, die in Lokalwährungsanleihen der Schwellenländer investieren, da der Deviseneffekt im Durchschnitt etwa zwei Drittel des Risikos und der Rendite ihrer Performance ausmacht.

Die Korrelation zwischen Schwellenländerwährungen und Gold ist im Durchschnitt positiv. Bis jetzt wurde das Korrelationsmuster nur selten und lediglich für kurze Zeiträume durchbrochen. Die extreme Divergenz, die seit Ende Mai zwischen den beiden Vermögenswerten zu beobachten ist, sei durch keinen der treibenden Faktoren gerechtfertigt, sagt Larose. Zu diesen gehören die Goldnachfrage, die Rohstoffnachfrage und die Realzinsen. "Es könnte also nur eine Frage der Zeit sein, bis Anleger eine Rückkehr zum 'Normalfall' erleben und die Schwellenländerwährungen zu Gold aufschliessen. Dies birgt das Potenzial für beträchtliche Gewinne", meint er.

In Hinblick auf vergangene Krisenepisoden hätte man erwarten können, dass die Zentralbanken einiger Schwellenländer, insbesondere solche mit Leistungsbilanzdefiziten, die Zinssätze anheben, um die Attraktivität ihrer Währungen zu erhalten. Denn Renditevorteile tragen dazu bei, ausländische Kapitalströme anzuziehen. Diesmal jedoch veranlassten die Aussichten auf eine Rezession und Deflation die EM-Zentralbanken zu einer beispiellosen Welle von Zinssenkungen, die sich negativ auf einige Schwellenländerwährungen ausgewirkt haben. Andere Zentralbanken in (grösstenteils asiatischen) Schwellenländern mit Leistungsbilanzüberschüssen haben an den Devisenmärkten interveniert, indem sie ihre US-Dollar-Reserven zu günstigen Konditionen aufgestockt haben, um die Wettbewerbsfähigkeit ihrer Währungen aufrechtzuerhalten. Dies mit dem Ziel zu verhindern, dass ihre Exporte zu teuer werden.

"Im historischen Vergleich liegen die lokalen Zinssätze in den Schwellenländern im Durchschnitt immer noch auf einem angemessenen Niveau im Vergleich zu ihren Industrieländerpendants. Dies könnte nicht nur renditehungrige Anleger anziehen, sondern auch solche, die nach einer günstigeren Alternative zu Gold suchen, um ihre Anti-Dollar-Gesinnung auszudrücken", meint Larose.