24.02.2026, 09:00 Uhr

Ein AI-Startup verkündet, es könne eine 60 Jahre alte Programmiersprache modernisieren. Ein obskures Research-Haus malt den Untergang der Softwarebranche. Die Börse gerät in Panik – und IBM erlebt den...

Die Rally im zweiten Quartal kam für viele Kreditinvestoren überraschend. Die Geschwindigkeit sowie das Ausmass sind bemerkenswert. Nicht zuletzt, weil sie von einem riesigen Bondemissionsangebot begleitet wurde. Jeff Boswell von Ninety One sieht darin einen hyperaktiven Neuemissionsmarkt.

Aus der Perspektive von Unternehmen sind Neuemissionen im derzeitigen Umfeld durchaus sinnvoll. Da sich das Wirtschaftswachstum drastisch verlangsamt hat und die Welt sich in einem Umfeld erhöhter Unsicherheit befindet, ist eines wichtiger geworden als alles andere – Liquidität. "Für ein Unternehmen, das wegen des Lockdown von einem Tag auf den anderen auf Erträge verzichten musste, ist verfügbare Liquidität momentan das wichtigste", sagt Jeff Boswell, Co-Portfoliomanager der Global Total Return Strategy bei Ninety One. Es bestimme darüber, ob das Unternehmen eine Zukunft habe oder nicht. Dies spiegelt sich deutlich in der Höhe der Neuemissionen sowohl im High-Yield- als auch im Investment-Grade-Bereich, die deutlich über dem langfristigen Monatsdurchschnitt liegen.

Vor dem Hintergrund des Rekordangebots war es überraschend, wie stark sich die Kreditmärkte erholen konnten. Die traditionelle Wirtschaftstheorie würde behaupten, dass ein Angebotsüberschuss die Preise nach unten drückt. Parallel zu diesem hohen Angebot kam es im zweiten Quartal zu einem sprunghaften Anstieg der Coupons sowohl bei Hochzins- als auch bei Investment-Grade-Anleihen, was sich positiv auf die Spreads auswirkte.

Die hohen Zuflüsse sind gemäss Boswell zu einem gewissen Grad verständlich, da sie die Suche nach Renditen unter den Anlegern spiegeln. Denn nun habe sich mit den USA auch das letzte positive Zinsumfeld in einen Niedrigzinsbereich verwandelt. Dazu kamen die Massnahmen der US-Notenbank und der EZB, die nun beide aktive Käufer von Unternehmensanleihen sind, was ebenfalls zur Verengung der Kreditspreads im zweiten Quartal führte.

Damit stellt sich für die Investoren die Frage, wie sie künftig mit dem Kreditmarkt umgehen sollen. "Wir haben eine interessante Nuance entdeckt: Hochzinsanleihen beinhalten in der Regel eine Call-Option, während Investment-Grade-Anleihen eine Bullet-Struktur (nicht kündbar) aufweisen. Das führt zu der Annahme, dass eine Reihe von Emittenten mit einem Investment-Grade-Rating derzeit ein viel attraktiveres Verhältnis zwischen Upside-Potenzial und Downside-Risiko bieten als Hochzinsanleihen", so Boswell.

Die Call-Option der Hochzinsanleihen kann einen wesentlichen Nachteil für Anleger darstellen. Es könnte sich nämlich nicht mehr lohnen, die Anleihe zu besitzen, da sie zu einem Kündigungstermin gehandelt wird, der deutlich vor der Endfälligkeit der Anleihe liegt. Oder anders ausgedrückt: Wenn die Kurse der Hochzinsanleihen steigen, wird in der Regel ihr Spread enger, da die Wahrscheinlichkeit steigt, dass die Anleihe vom Emittenten vorzeitig gekündigt und zurückgezahlt wird. Das bedeutet, dass im Falle einer kündbaren Hochzinsanleihe eine Einengung um zum Beispiel 50 Basispunkte wahrscheinlich zu einem geringeren Kursanstieg führt als eine geringere Spread-Einengung bei einer nicht kündbaren Investment-Grade-Anleihe. Gleichzeitig ist das Kreditrisiko angesichts der geringeren Bonität der Emittenten und damit einer höheren Anfälligkeit gegenüber dem wirtschaftlichen Umfeld immer noch wesentlich grösser.

Vergleicht man daher das Renditepotenzial von Anleihen mit einem US-Rating von BBB (d.h. Investment Grade) unter einem Szenario, bei dem sie zu ihren year-to-date Spread zurückkehren, so ist der potenzielle Kapitalzuwachs vergleichbar mit dem von Anleihen mit einem BB/B-Rating.

"Die Gesamtrendite bei Hochzinsanleihen könnte aufgrund des hohen Risikos noch etwas höher sein. Unserer Meinung nach sollten Investoren im derzeitigen Umfeld mehr für das zusätzliche Kreditrisiko erhalten", kommentiert Boswell. Das lasse sich am besten mit dem Downside-Risiko jeder dieser Märkte veranschaulichen. Dort steigen die durchschnittlichen Kreditverluste mit abnehmender Kreditqualität, was keine Überraschung sei. Deshalb ist Boswell der Ansicht, dass eine Reihe von Emittenten mit BBB-Rating derzeit für Anleger viel attraktiver sind als BB/B-Hochzinsanleihen.

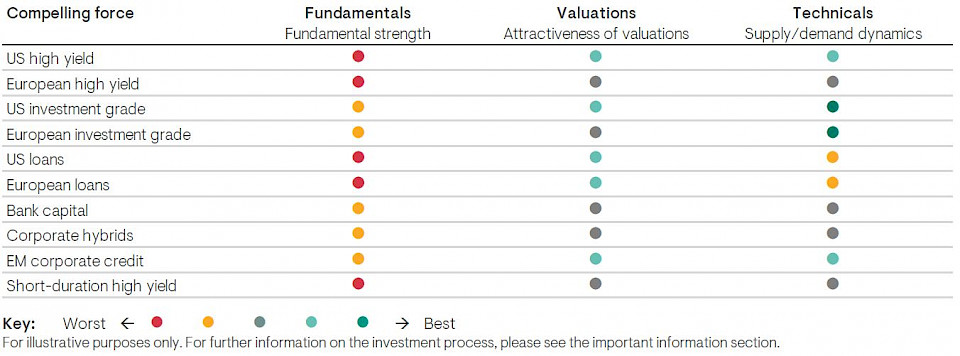

Die Grafik gibt einen Überblick zum allgemeinen Kreditmarkt, der gemäss Ninety One von drei grundlegenden Kräften angetrieben wird: Fundamentaldaten, Bewertungen, technische Daten (Fundamentals, Valuations, Technicals). Wie bereits angedeutet, ist es keine Überraschung, dass US-High Yield und US-Investment-Grade im zweiten Quartal 2020 eine bemerkenswerte Angebots-/ Nachfragedynamik sowie attraktive Bewertungen gezeigt haben.