09.03.2026, 08:23 Uhr

Die globalen Finanzmärkte befinden sich am Montag im freien Fall. Ausgelöst durch einen massiven Ölpreisschock im Zuge des anhaltenden Irankriegs brachen die Aktienmärkte in Asien ein, und auch für Europa und die...

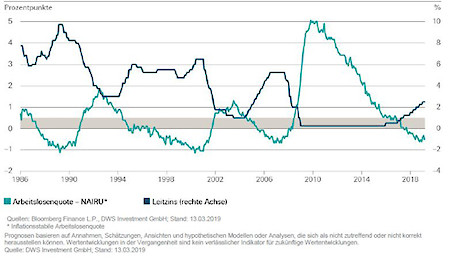

Liest man die US-Arbeitslosenzahlen durch die Brille der US-Fed, erscheine ihre datenabhängige Zinspolitik geradezu zwingend, argumentieren die Experten der DWS und zeigen den Zusammenhang zwischen der inflationsstabilen Arbeitslosenquote NAIRU und dem Leitzins.

Die US Federal Reserve (Fed) verfolgt ein Doppelmandat. Auf der einen Seite geht es darum, die Preise stabil zu halten, auf der anderen Seite bemüht sie sich um Vollbeschäftigung. Beide Elemente dieses Mandats Inflation und Arbeitslosigkeit sind in das Konzept von NAIRU (Inflationsstabile Arbeitslosenquote) integriert. So ist sie jene Arbeitslosenrate, bei der man davon ausgeht, dass sie die Inflationsrate nicht beflügelt. DWS braucht die NAIRU um das Verhalten der Fed zu erklären.

Im "Chart of the Week" wird das Verhältnis zwischen NAIRU versus der tatsächlichen Arbeitslosenquote und dem Leitzins der Fed aufgezeigt. Die Grafik zeigt: Die Fed hat früher mit den Zinserhöhungen begonnen, wenn die tatsächliche Arbeitslosenquote auf ein Niveau nahe NAIRU sank, d.h. wenn die Differenz zwischen beiden Raten auf weniger als einen halben Prozentpunkt schrumpfte. Die Fed hielt an den Leitzinsen fest, solange die Differenz, die zumindest kurzfristig hauptsächlich auf Veränderungen der aktuellen Arbeitslosenquote zurückzuführen ist, weiter zurückging. Wann immer die Arbeitslosenquote ihren Tiefpunkt erreicht hatte, beendete die Fed ihren Zinserhöhungspfad. Und wenn die Arbeitslosenquote erneut über NAIRU stieg, begann die Zentralbank, die Zinsen wieder zu senken.

Die Erfahrungen aus früheren Zyklen leisten nach DWS auch gute Dienste bei der Erklärung des aktuellen Verhaltens der Fed: Als die Arbeitslosenquote, die während der grossen Rezession auf 10 Prozent stieg, im Dezember 2015 auf ein Niveau nicht weit über NAIRU sank, vollzogen die US-Notenbanker die ersten Zinsschritte. Angesichts der zunehmenden Anzeichen für eine nachlassende Dynamik auf dem Arbeitsmarkt haben die Entscheidungsträger signalisiert, eine Pause einzulegen und sich die Wirtschaftsdaten anzusehen, bevor sie ihre weiteren Schritte festlegen und bekannt geben. Mit anderen Worten, die Geldpolitik der Fed werde von den eingehenden Daten abhängen.

So selbstverständlich wie es klingt, sei dies nicht, meint DWS: Erstens hätten sich die Anleger noch vor wenigen Monaten gesorgt, die Geldpolitik der Fed könnte allzu determiniert sein, was wiederum den Aktienkursen zusetzte. Zweitens bedeute dies, dass die Fed ihre Entscheidungen quasi zeitgleich mit dem Markt treffe, also ihm gegenüber keinen Vorsprung habe. Die Betonung der "Datenabhängigkeit" wird also genau die Botschaft sein, welche die DWS-Experten von der Federal Open Market Committee (FOMC) Sitzung nächste Woche erwarten.