24.02.2026, 09:00 Uhr

Ein AI-Startup verkündet, es könne eine 60 Jahre alte Programmiersprache modernisieren. Ein obskures Research-Haus malt den Untergang der Softwarebranche. Die Börse gerät in Panik – und IBM erlebt den...

Die US-Notenbank wird diesen Mittwoch voraussichtlich erneut eine "Jumbo"-Zinserhöhung um 75 Basispunkte vornehmen. Die Zinsobergrenze dürfte so auf 4,0% steigen. Das A und O der Fed bleibt die Kerninflation, die nach jüngsten Zahlen vom September mit 6,6% – bei einer Gesamtinflation von 8,2 % – weiter hoch war und noch länger nicht nach unten kippt, findet die Bank Pictet.

Trotz des wachsenden politischen Drucks – einige demokratische Senatoren haben offene Briefe an Fed-Chef Jerome Powell geschrieben – und trotz der Verschlechterung einiger vorlaufender Wachstumsindikatoren wird die US-Notenbank ihrer Strategie "stick to its guns" und der Inflationsbekämpfung weiterhin Priorität einräumen.

Das Quantitative Tightening dürfte unverändert im Hintergrund weiterlaufen und die Fed-Bilanz in den nächsten zwölf Monaten um etwa 1 Bio. US-Dollar schrumpfen, schreibt Thomas Costerg, Senior US Economist von Pictet Wealth Management, zur Fed-Sitzung diesen Mittwoch.

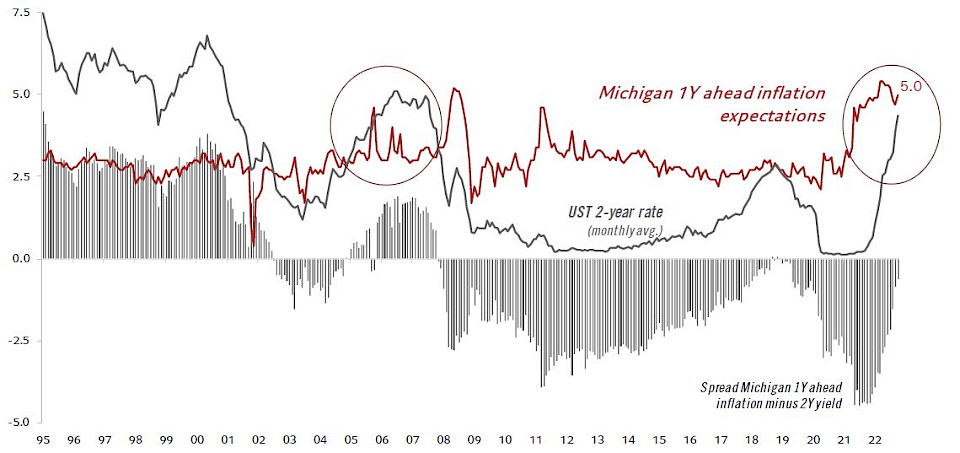

Besorgniserregender für die Fed ist die Hartnäckigkeit der Inflationserwartungen der Konsumenten. Die Einjahres-Inflationserwartung des Michigan-Instituts lag im Oktober bei immer noch hohen 5,0%. "Dies wiederum nährt die Befürchtungen der Fed, dass sich die Inflation wie in den 1970er Jahren verfestigen könnte, und könnte unserer Ansicht nach erklären, warum Jerome Powell sich jetzt nicht auf ein Ende der geldpolitischen Straffung festlegen wird", meint Ökonom Costerg.

Auch schaut die US-Notenbank angestrengt auf den Arbeitsmarkt. Die Beschäftigung nimmt weiter zu und ist nach wie vor robust. Die Arbeitslosenquote bewegt sich auf einem Tiefststand von 3,5%.

Die Probleme am Immobilienmarkt, die sich in einem Rückgang der Verkaufszusagen um 30% im September spiegeln, würden hingegen ignoriert, bemerkt Costerg. Einige Fed-Mitglieder seien der Meinung, dass dies ein notwendiges Übel gegen die Überhitzung während der Coronakrise sei. Andere könnten die Tatsache begrüssen, dass es zu einer Verlangsamung des Mietpreisanstiegs führen könnte, der in letzter Zeit ein wesentlicher Treiber der US-Inflation gewesen ist.

Auch wenn Jerome Powell auf ein langsameres Tempo der Zinserhöhungen und möglicherweise auf die nächste Sitzung im Dezember anspielen könnte, "halten wir es für unwahrscheinlich, dass er ein Ende des Zinserhöhungszyklus ankündigt wie es Nachbar Bank of Canada kürzlich getan hat", hält Pictet fest.

Die Geldmärkte rechneten derzeit mit einem Höchststand des Fed-Zinssatzes von fast 5% bis Mai 2023. Das liegt deutlich über dem von der US-Notenbank im September angegebenen Endsatz von 4,6%.

Es sei schwer vorstellbar, dass Powell ein baldiges Ende der Straffung signalisieren könnte. Die Priorität der Fed sei die Inflationsbekämpfung, "und die jüngsten Daten sind einfach nicht gut genug", erläutert Costerg. Die Fed sei bereit, das Risiko einer wirtschaftlichen Rezession einzugehen und sei weit davon entfernt, den Glauben an keynesianisch geprägte ökonomische Zukunftsmodelle wiederzufinden, "die einen Anstieg der Outputlücke zeigen, der bis 2023 disinflationär ist, oder sogar monetaristische Modelle, die eine plötzliche Liquiditätskontraktion zeigen." Die Fed handle "von Tag zu Tag".

Für Pictet ist die stringente Inflationsbekämpfung der US-Notenbank nicht ungefährlich. Ökonom Costerg weist auf das Risiko einer übermässigen Straffung hin. Dieses nehme zu, zumal in einem Umfeld hoher Verschuldung und schrumpfender Marktliquidität, und die Fed von den anderen grossen Zentralbanken in ihrem ausgeprägten Kurs nachgeahmt werde.

"Es könnte sein, dass die Fed den hohen Schuldenbeträgen im internationalen Finanzsystem vielleicht zu wenig Beachtung schenkt." Thomas Costerg spricht angesichts der widerstandsfähigen Inflation von einem "sehr heiklen Moment für die Geldpolitik in den USA und anderswo. Wir glauben, dass das Zeitfenster für das rosarote Szenario einer weichen Landung von Fed-Meeting zu Fed-Meeting immer schmaler wird."