20.02.2026, 08:52 Uhr

Der Höhenflug europäischer Aktien setzt sich fort – und die Schweizer Börse steht mittendrin. Der Leitindex SMI kletterte am Mittwoch erstmals in seiner Geschichte über die Marke von 13'800 Punkten und markierte...

Die soliden Fundamentaldaten haben die Ausfallraten bisher niedrig gehalten, aber zunehmende Notlagen spiegeln die schwierige Marktdynamik für die am stärksten verschuldeten Kreditnehmer wider, schreibt James Reynolds, Head of EMEA Credit Business bei Goldman Sachs Asset Management. Trotzdem gibt es für Private Credits sehr viele potenzielle Vorteile.

Allerdings sei nicht jede Notlage gleich. Privatkredite könnten von mehreren strukturellen Vorteilen profitieren, die Anlegerportfolios gut positionieren und eine potenziell starke Ergänzung zu traditionellen festverzinslichen Anlagen darstellen.

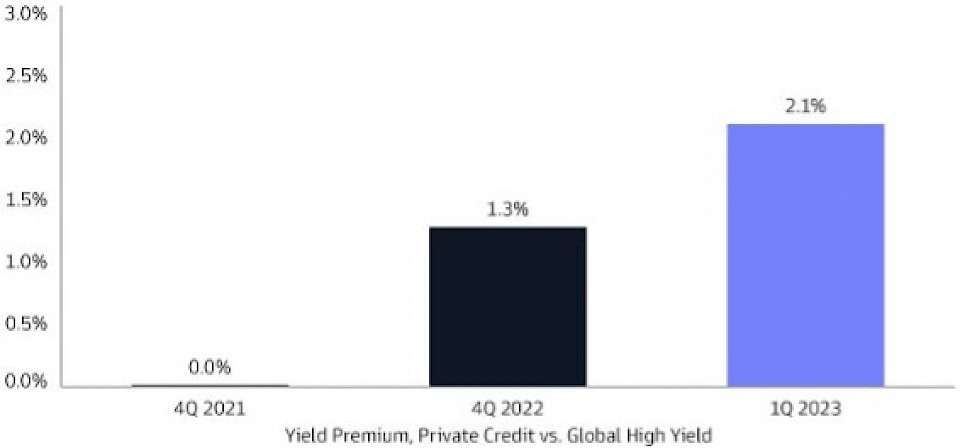

Im Vergleich zu öffentlichen festverzinslichen Wertpapieren werden bei privaten Krediten Darlehen direkt an Unternehmen in privat ausgehandelten Transaktionen vergeben. Diese Strategie kann laut James Reynolds «zusätzliche Erträge und eine grössere Widerstandsfähigkeit in Zeiten erhöhter Volatilität bieten.» So hat die Anlageklasse in den letzten zehn Jahren eine Überschussrendite von 3 bis 6 Prozent gegenüber öffentlichen hochverzinslichen und breit syndizierten Krediten erzielt. Dieser Aufschlag sei darauf zurückzuführen, dass die Kreditnehmer bereit sind, für die Sicherheit der Ausführung und die individuellen Bedingungen mehr zu zahlen.

Quelle: Goldman Sachs Asset Management/SAS. Global High Yield wird durch den Bloomberg Global High Yield Total Return Index dargestellt. Private Credit Spreads stammen von KBRA. Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Ergebnisse, die variieren können.

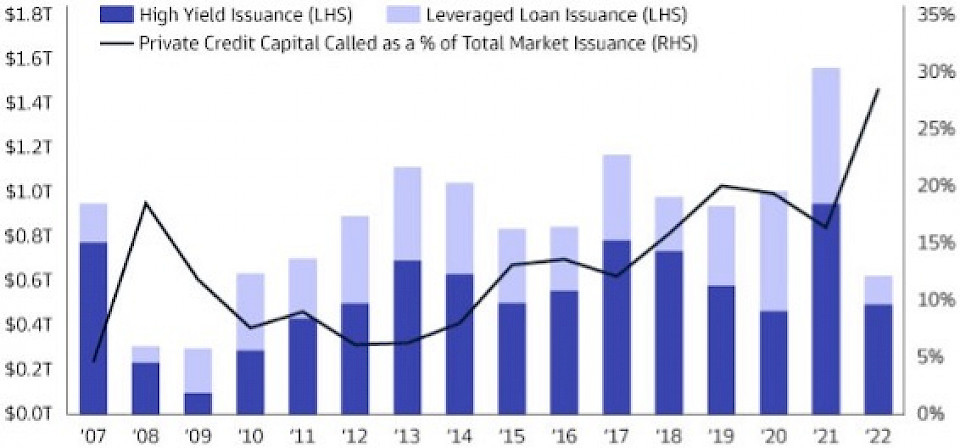

Steigende Zinsen und Marktvolatilität haben zu einer Verlangsamung der Emission von Hochzinsanleihen und Leveraged Loans geführt, da die Kreditgeber ihre Aktivitäten einschränken. So verzeichnete der Markt für Hochzinsanleihen im März 2023 16 aufeinanderfolgende Handelstage ohne Emissionen, die zweitlängste Serie in Folge. Private Kredite sind in diese Lücke eingestiegen und haben den Anteil dieser Strategie an der Kreditvergabe erhöht. Da die Fondsgrössen wachsen, werden Privatkredite zu einer praktikablen Finanzierungsquelle, die den Kreditnehmern auch bei Marktschwankungen Grösse und Sicherheit bieten soll.

Quelle: PitchBook Leveraged Commentary & Data (LCD), Preqin. Stand: Dezember 2022.

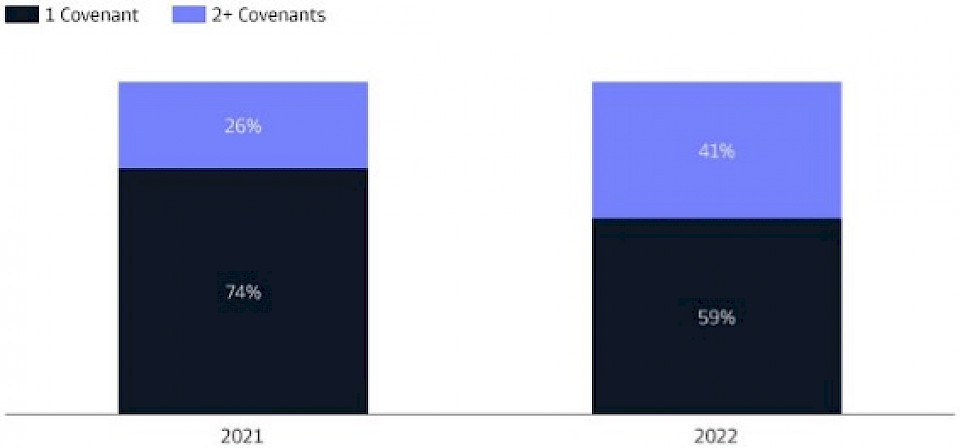

Private Kreditgeber können von zusätzlichen Bedingungen in Kreditverträgen, den so genannten Covenants, profitieren, die die finanzielle Leistungsfähigkeit des Kreditnehmers sicherstellen sollen. Diese Covenants werden auf den Kreditnehmer zugeschnitten und erfordern ausreichende Cashflow-, Leverage- und Liquiditätsanforderungen. Diese massgeschneiderten Bedingungen sind auf den öffentlichen Kreditmärkten, die sich auf standardisiertere Bedingungen stützen, im Allgemeinen nicht zu finden. Private Kreditanleger haben unter Umständen auch Zugang zu umfangreichen Unternehmensunterlagen, so dass sie sich auf Fundamentaldaten verlassen können. Mit diesem Zugang und den geltenden Covenants können Investoren frühzeitig eingreifen, wenn der Cashflow beeinträchtigt zu sein scheint, und proaktiv handeln, um einen Ausfall zu verhindern.

Quelle: Goldman Sachs Asset Management/SAS. Lincoln International, Stand: Juni 2023.

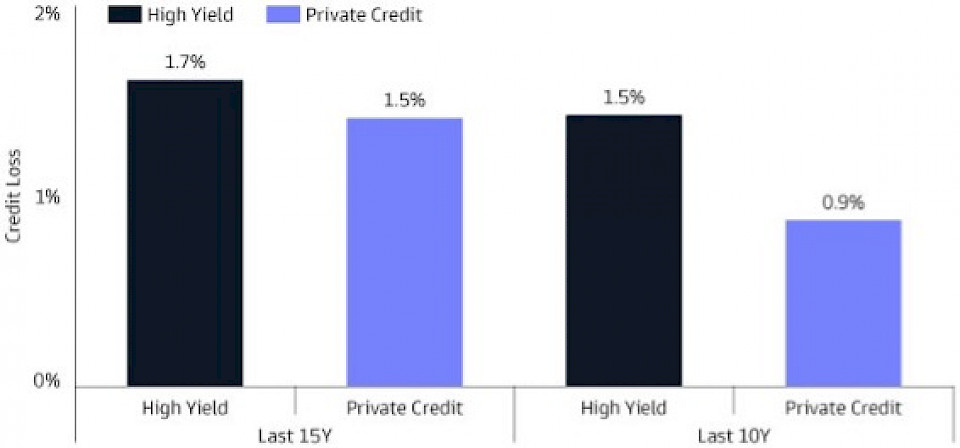

Auf öffentlichen Märkten kann das Konkurs- und Sanierungsverfahren von Schulden komplex sein, da viele Gläubiger ihre Ansprüche einklagen und verteidigen. Bei privaten Krediten wird die Finanzierung eines Kreditnehmers in der Regel von einer kleinen Gruppe von Kreditgebern bereitgestellt. Im Falle eines Ausfalls kann der bilaterale Charakter oft zu einem effizienteren und weniger kostspieligen Abwicklungsverfahren führen. In einem Abwicklungsszenario kann diese Strategie den Wert besser erhalten und wiederherstellen, da eine kleine Gruppe gleichgesinnter Anleger sich eher auf einen Umstrukturierungsplan und geänderte Bedingungen einigen kann als eine ungleiche Gruppe von Anleihegläubigern.

Quelle: Goldman Sachs Asset Management/SAS. Cliffwater, Stand: März 2023. Private Credit wird durch den Cliffwater Direct Lending Index dargestellt. High Yield wird durch den Bloomberg US High Yield Index abgebildet.

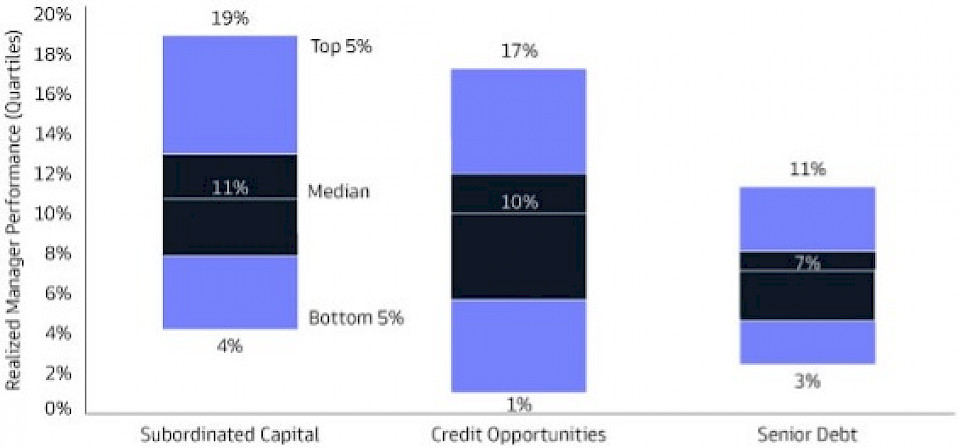

Die realisierte Performance einzelner Private-Credit-Manager kann erheblich von den Erwartungen für die breitere Anlageklasse abweichen. Obwohl die durchschnittliche Performance ähnlich ist, gibt es grosse Schwankungsbreiten zwischen den einzelnen Strategietypen. «Manager mit Erfahrung in verschiedenen Marktzyklen sind besser in der Lage, die Vorteile der Strategie zu nutzen. Daher ist die Auswahl des richtigen Managers entscheidend», so das Fazit.

Quelle: Goldman Sachs Asset Management/SAS. Cambridge Associates, Stand: Dezember 2022. Renditen nach Abzug der Gebühren. Für jede Strategie umfasst die realisierte Managerleistung (IRR) Fonds der Jahrgänge 2000-2018. Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Ergebnisse, die variieren können.