24.02.2026, 09:00 Uhr

Ein AI-Startup verkündet, es könne eine 60 Jahre alte Programmiersprache modernisieren. Ein obskures Research-Haus malt den Untergang der Softwarebranche. Die Börse gerät in Panik – und IBM erlebt den...

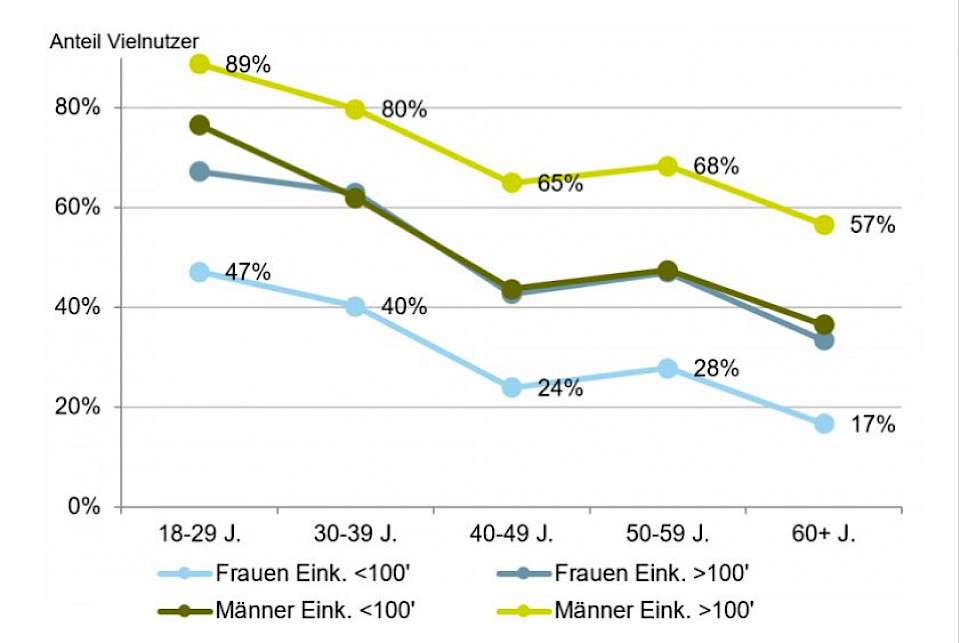

E-Banking ist seit längerem neben dem Filialgeschäft eine tragende Säule des Privatkundengeschäfts. Die vom IFZ der Hochschule Luzern in Zusammenarbeit mit der Firma ti&m durchgeführte Umfrage zeigt, dass die grössten Nutzungsunterschiede in diesem Bereich nicht im Geschlecht, sondern in den Einkommensklassen liegen.

Wie die gemeinsam vom IFZ der Hochschule Luzern (HSLU) und dem Technologieunternehmen ti&m im Sommer 2019 bei 1’000 Schweizerinnen und Schweizern durchgeführte Umfrage zeigt, ist vor allem das E-Banking ein zentraler Kanal für die Kunden. 89% aller befragten Teilnehmenden geben laut Andreas Dietrich, Projektleiter Wirtschaft der HSLU, an, dass sie E-Banking nutzen. Auf der anderen Seite sind noch immer 11% E-Banking-"Verweigerer". Hauptgrund für die Nicht-Nutzung von E-Banking sind Sicherheitsbedenken (37%) und die Bevorzugung eines persönlichen Kontakts (30%).

Betrachtet man die Nutzungsart und Häufigkeit der E-Banking Nutzer, so wird ersichtlich, dass ein typischer Bankkunde – wenig überraschend – vor allem regelmässig "Kontostandsabfragen" durchführt und Zahlungen auslöst. Was aber laut Dietrich etwas überrascht, ist die Häufigkeit: Beispielsweise schauen 66% der E-Banking Nutzer mindestens wöchentlich ihren Kontostand an. Dieser regelmässige Kundenkontakt ist aus Bankensicht erfreulich und bietet interessante Chancen für die Finanzindustrie. Die zwei weiteren Nutzungsarten "Kommunikation mit der Bank" und "Handel mit Wertpapieren", weisen hingegen eine seltenere Nutzungsfrequenz auf. Aber immerhin: 18% der Bankkunden handeln mindestens monatlich mit Wertpapieren und etwas mehr als jeder vierte E-Banking Nutzer kommuniziert mindestens einmal im Monat mit der Bank.

Die Umfrage zeigt, dass 44% aller inländischen Bankkunden sogenannte Vielnutzer sind - also Kunden, die mndestens einmal pro Woche E-Banking verwenden. Der Vielnutzer ist zu knapp zwei Drittel männlich, durchschnittlich sechs Jahre jünger als der Wenig- und Nicht-Nutzer und verfügt über ein überdurchschnittliches Einkommen. Der mit Abstand höchste Anteil an Vielnutzern findet sich mit über 80% bei Männern unter 40 Jahren mit einem Haushaltseinkommen von mehr als 100’000 Franken. Der Geschlechterunterschied ist nicht signifikant unterschiedlich. Die Nutzungshäufigkeit unterscheidet sich gemäss Dietrich mehr über das Einkommen als über das Geschlecht. So sind beispielsweise Frauen mit höheren Einkommen ähnlich oft Vielnutzer wie gleichaltrige Männer mit tieferen Haushaltseinkommen.

Insgesamt nutzen in der Zwischenzeit (E-Banking gibt es in der Schweiz seit 23 Jahren) bereits 54% der befragten Personen (auch) das Smartphone oder das Tablet als Zugangsmöglichkeit zur Bank. Die Nutzungsart im Mobile Banking ist dabei ähnlich wie diejenige des E-Bankings. Bis auf "Kontostandsabfragen", welche von der Mehrheit der Mobile Banking Nutzer noch etwas häufiger, nämlich "mehrmals wöchentlich" durchgeführt werden, geben die Umfrageteilnehmer bei allen anderen abgefragten Möglichkeiten ähnliche Nutzungshäufigkeiten an. "Der Grund für die erhöhte Nutzungsfrequenz via Handy/Tablet bei «Kontostandsabfragen» liegt vermutlich darin, dass Informationen durch mobile Endgeräte auch von unterwegs geprüft werden können", erklärt Dietrich. "Wir können auch feststellen, dass das durchschnittliche Alter der Nutzer von Mobile Banking rund fünf Jahre tiefer liegt als das der E-Banking Nutzer, das 46 Jahre beträgt."

In Bezug auf die Nutzung nach Geschlecht gibt es beim Mobile Banking keine bedeutenden Unterschiede festzustellen. Interessant ist aber, dass rund 36% der Schweizer Bevölkerung "E-Banking Only"-Nutzer sind – sprich: Diese Kunden nutzen Online Banking, aber nicht Mobile Banking. Auf der anderen Seite nutzen nur 1.2% der Befragten Mobile Banking, aber nicht E-Banking. Besonders auffallend ist auch, dass nur gerade 8% der Mobile Banking Nutzer Mobile Banking als sicherer als die E-Banking Lösung beurteilt. "Dies legt die Vermutung nahe, dass selbst aktive Mobile Banking Nutzer der Technik in Punkto Sicherheit noch nicht gänzlich vertrauen, auch wenn die Sicherheit des Mobile Banking von Experten als höher eingestuft wird. Da beim Mobile Banking jedoch auch die weit verbreiteten biometrischen Identifikationsfunktionen des Smartphones gut genutzt werden können, ergeben sich für die Banken kommunikative Optimierungsmöglichkeiten bei der Vermarktung der Sicherheit des Mobile Bankings", sagt der Experte. Der Hauptgrund für die Nicht-Nutzung von Mobile Banking sind Sicherheitsbedenken. Rund 52% der Nicht-Nutzer von Mobile Banking haben dies als wichtigsten Punkt angegeben.

Dietrich fasst zusammen: "Unsere Resultate sind aus Sicht der Banken erfreulich. Sie zeigen nämlich, dass zahlreiche Kunden sehr häufig aktiv mit der Bank digital - über das E-Banking oder Mobile Banking - in Verbindung stehen. Dies ist eine zentrale Voraussetzung dafür, um auch in einer digitalen Welt relevant zu bleiben. Wir konnten auch aufzeigen, dass verschiedene Parameter wie Einkommen, Geschlecht und Alter einen entscheidenden Einfluss auf die Nutzungshäufigkeit des E- und Mobile Bankings haben." Interessanterweise gebe es aber beispielsweise keine Geschlechterunterschiede mehr bei der Nutzung von E- und Mobile Banking bei jüngeren Bankkunden. Geblieben ist hingegen laut Dietrich die unterschiedliche Nutzerhäufigkeit nach Einkommensklasse. Die Generierung von entsprechenden Personas und Überlegungen dazu, welche digitalen Dienstleistungen man an welche Kunden zusätzlich anbieten könnte, sollte entsprechend von Interesse sein für Banken.