20.02.2026, 08:52 Uhr

Der Höhenflug europäischer Aktien setzt sich fort – und die Schweizer Börse steht mittendrin. Der Leitindex SMI kletterte am Mittwoch erstmals in seiner Geschichte über die Marke von 13'800 Punkten und markierte...

Verläuft 2022 wie vom deutschen Vermögensverwalter DWS erwartet, drängen sich keine einschneidenden Portfolioveränderungen auf. Das Wachstum bleibt kräftig, der Inflationsdruck lässt nach, Aktien profitieren von steigenden Unternehmensgewinnen und obwohl die Notenbanken die Kontrolle über die Zinsen behalten, ist bei Bonds Vorsicht geboten.

In der Pandemie ist vieles anders, auch in der Wirtschaft und an den Finanzmärkten. Darauf wies Chefanlagestratege Stefan Kreuzkamp gleich zu Beginn des Marktausblicks 2022 des deutschen Vermögensverwalters DWS hin. Am deutlichsten ist der Unterschied zu früheren Verläufen beim Wirtschaftszyklus zu beobachten: Covid 19 hat die Konjunktur nur kurz zurückgeworfen.

Besonders der Konsum hat sich unerwartet rasch und kräftig erholt, mit der Folge, dass das Angebot der Nachfrage hinterherhinkt. So entstanden Versorgungslücken, verschärft noch durch die pandemiebedingten Transportunterbrüche.

Das wiederum trieb die Preise hoch. Die Inflation ist das aktuell am kontroversesten diskutierte Thema am Markt. Kreuzkamp gibt, zumindest teilweise, Entwarnung: "Die Lieferkettenprobleme dürften 2022 allmählich zurückgehen und damit auch die Inflation. Diese wird jedoch über dem Niveau vor Ausbruch von Covid bleiben", konkret: rund 2,8% in den USA und 2,6% in der Eurozone.

Das globale Wachstum bleibt intakt, wenngleich sich die Dynamik – nach der spektakulären Erholung nicht verwunderlich – abschwächen wird. DWS sagt fürs kommende Jahr in der Eurozone ein BIP-Wachstum von 4,6% voraus, etwas mehr als in den USA mit 4,0%. Für China lautet die Prognose, ausgehend von einer reformbedingten temporären Verlangsamung, 5,3%.

Die Regulierungswelle in China und die damit einhergehende Unruhe an den Märkten seien weniger eine Bedrohung, als vielmehr eine Reform mit plausiblem Hintergrund. Es gehe darum, den Wohlstand besser zu verteilen, um beispielsweise elementare Bedürfnisse wie Wohnen, Bildung und Gesundheitsversorgung erschwinglicher zu machen.

Die wirtschaftliche Entwicklung werde so nachhaltiger. Daraus werde der chinesische Aktienmarkt Profit ziehen, sagte Sean Taylor, Chefanlagestratege Asien-Pazifik. Taylor räumt Asien generell erhebliches Aufholpotenzial für die Zeit nach der Pandemie ein. Positiv ist er namentlich für Japan gestimmt, aber auch für Indien.

Steuer- und Arbeitsmarktreformen dürften das Wachstum in Indien befeuern. Das Land habe ein riesiges Potenzial, gerade im Technologiebereich. "2020 hat die indische Start-up-Szene mit 32 Mrd. US-Dollar 66% mehr Kapital mobilisiert als im Vorjahr", erklärt er, und das sei erst der Anfang.

Im gleichen Atemzug und ähnlich kontrovers wie die Inflation diskutieren Marktbeobachter über Notenbankpolitik und Zinsen. Chefstratege Stefan Kreuzkamp hat auch dazu eine dezidierte Meinung. Die Notenbanken hinkten nicht hinter der Kurve her, sondern hielten das Zepter in der Hand. Das Fed steuere die Markterwartungen geschickt, was die langen Zinsen niedrig halte, zumindest so niedrig, dass sie nicht zum ernsthaften Problem für die Aktienmärkte werden.

Die erste Zinserhöhung in den USA erwartet DWS fürs vierte Quartal 2022. In Europa sei noch keine Zinserhöhung in Sicht, "weder im kommenden Jahr noch 2023", meint Kreuzkamp.

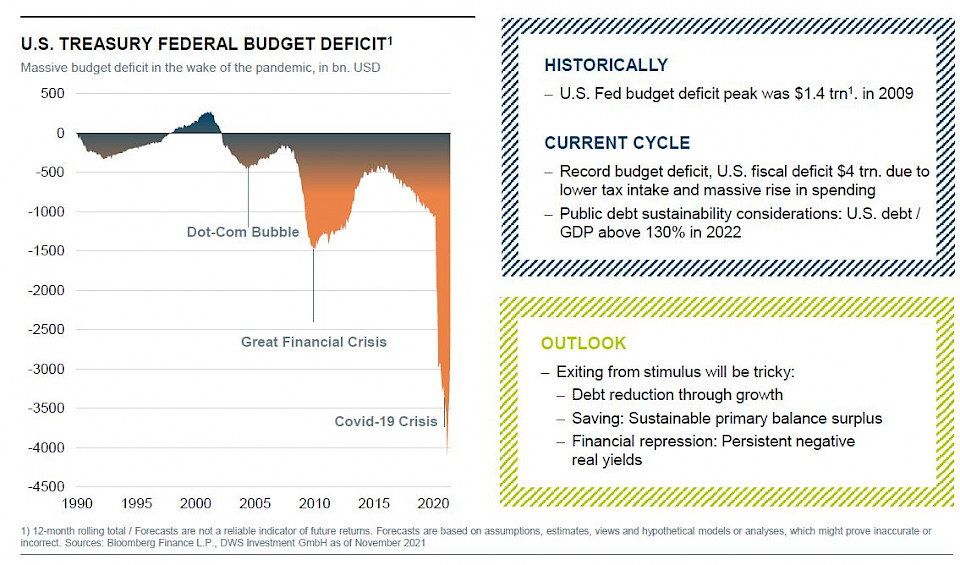

Ein wachsendes Thema sei hingegen die Fiskalpolitik. In den USA habe sie auf die Konjunktur mittlerweile grösseren Einfluss als die Geldpolitik. Als Beleg dafür zieht er das auf 4 Bio. US-Dollar hochgeschnellte Rekorddefizit im US-Staatshaushalt heran. Es übertrifft die Defizite in früheren Krisen um Längen (vgl. Abbildung) und hilft vor allem dem Konsum.

Im Gleichschritt, und nicht ohne Risiko, steigt die Verschuldung. Was sind die Mittel dagegen? Sparen in genügendem Ausmass ist unrealistisch. Höhere Steuern im nötigen Umfang ebenfalls und zudem wirtschaftsschädlich. "Der einzige Ausweg ist die finanzielle Repression", hält Kreuzkamp fest. Das heisst: Niedrige bis negative Realzinsen mit dem Resultat langsam abschmelzender Privatvermögen, so wie es schon seit längerem der Fall ist.

Staatsanleihen sind in dieser Situation keine Alternative zum Vermögenserhalt. Was bleibt, sind hochverzinsliche Papiere mit entsprechendem Risiko, inflationsgeschützte Titel und als Sachanlage Aktien und Immobilien, letztere vorab in Zentrumslagen. "Die Leute ziehen nach der Pandemie wieder in die Städte", sagte Jessica Hardman, Head of European Real Estate Portfolio Management von DWS. Bei den Büroimmobilien gehe der Trend hin zu modernen, umweltfreundlichen Büros, die auf die Bedürfnisse der nächsten Generation eingehen, sprich Next Gen Prime Offices.

Was Zinsanlagen angeht, so Björn Jesch, Global Head Multi Asset und Solutions, würden diese zusehends ihre Rolle als Diversifikation zur anderen traditionellen Anlageklasse, den Aktien, verlieren. "Wir müssen nach anderen Anlageklassen suchen, um das Risiko in einem Portfolio zu kontrollieren und für Überraschungen gewappnet sein."

In Zeiten steigender Inflation seien Value-Aktien, kotierte Infrastrukturunternehmen und Rohstoffe vorteilhaft, führte er aus. Bei anziehendem Wachstum und sinkender Inflation profitieren eher Wachstumsaktien und Immobilien. Um sich gegen beides zu wappnen, eigneten sich liquide alternative Anlagen wie Infrastruktur oder Rohstoffe besonders gut.

"Der Instrumentenkasten muss deutlich ausgebaut werden, um auf die Herausforderungen, die die Märkte für Anleger bereithalten könnten, gut zu meistern", empfiehlt der Multi-Asset-Experte.

"Aktien werden auch im kommenden Jahr zu den renditeträchtigsten Anlagen gehören, allerdings ist das Kurspotenzial deutlich niedriger als im laufenden Jahr", so Marcus Poppe, Fondsmanager für globale Aktien. DWS erwartet Kurssteigerungen im mittleren einstelligen Bereich, getragen von weiter steigenden Unternehmensgewinnen. Eine weitere P/E-Expansion sei wenig wahrscheinlich, die Bewertungen dürften ihren Höhepunkt erreicht haben, sind sich die DWS-Auguren einig.

Europa oder USA? Die Antwort hängt laut Poppe davon ab, ob Value oder Growth die besseren Aussichten habe. Europa ist value-lastig, Wallstreet ist bei der Technologie stark. Er sehe nicht, dass sich an der Vorliebe der Investoren für Wachstumswerte grundsätzlich etwas ändern werde.

Europäische Aktien seien zwar niedriger bewertet als US-Titel. Das bedeute aber nicht, dass sie ein höheres Kurspotenzial hätten. Solange die realen Renditen negativ bleiben, dürften würden sich Wachstumswerte weiterhin überdurchschnittlich entwickeln.

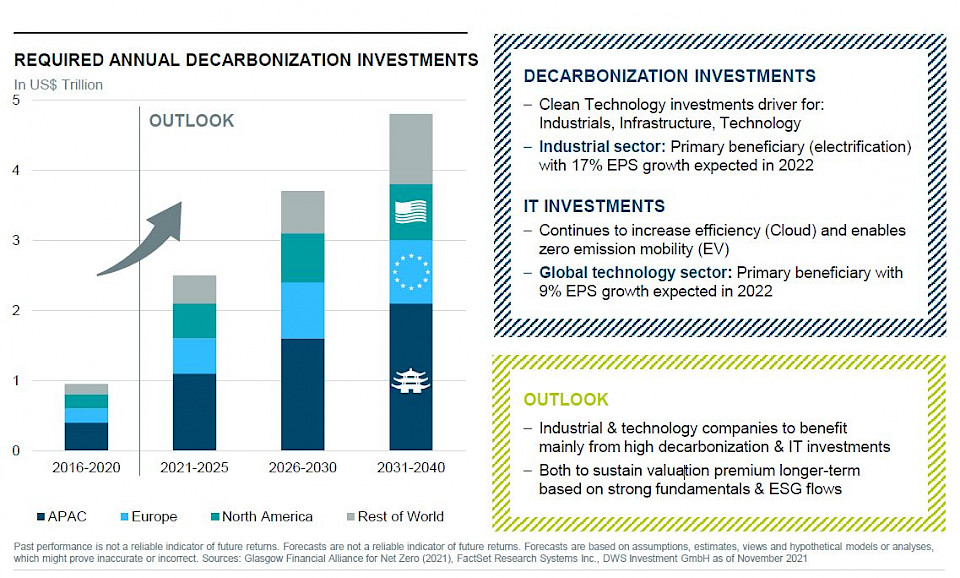

Einen Trend mit grossem Potenzial, der weit über das kommende Jahr hinausgeht, sieht DWS in der Dekarbonisierung. Saubere Technologien seien für Industrieunternehmen genauso wichtig wie für Infrastrukturunternehmen und Technologiewerte.

Dekarboniserung und Technlogisierung gehen Hand in Hand. Beides sind Megatrends und berechtigen zu einer Bewertungsprämie, die auch längerfristig bestehen wird, basierend auf starken Fundamentaldaten und der Orientierung von immer mehr Unternehmen an ESG-Kriterien.