24.02.2026, 09:00 Uhr

Ein AI-Startup verkündet, es könne eine 60 Jahre alte Programmiersprache modernisieren. Ein obskures Research-Haus malt den Untergang der Softwarebranche. Die Börse gerät in Panik – und IBM erlebt den...

«Den politischen Entscheidern ist anscheinend voll bewusst, dass sich wichtige Bereiche der chinesischen Wirtschaft deflationär entwickeln, und das bereitet zunehmend Sorge. Die zukünftigen Gewinner werden in den politisch geförderten Themen zu finden sein», schreibt Jean-Louis Nakamura, Head of Vontobel Conviction Equities Boutique.

In den letzten 25 Jahren hat China beim Bruttoinlandsprodukt (BIP) pro Kopf eine fantastische Aufholjagd hingelegt. Das gelang durch eine robuste und nahezu freie Marktwirtschaft und stützte sich auf kräftige Anlage- und Infrastrukturinvestitionen mit dem Ziel einer Verbesserung der Kapitalausstattung. Dazu kam eine äusserst mutige, antizyklische Makropolitik, um den Konjunkturzyklus nach Bedarf entweder anzukurbeln oder abzukühlen. Das Tempo und die Höhe der BIP-Entwicklung waren hauptsächlich privaten Firmen zu verdanken, die von echten Unternehmern geführt wurden. Bis vor drei Jahren galten die staatlichen Unternehmen als Schwachpunkt des chinesischen Wirtschaftssystems.

Doch die rasante Entwicklung hatte auch Schattenseiten. Es taten sich neue, bedeutende Herausforderungen auf, darunter eine ungleiche Verteilung und übermässige Konzentration des Reichtums, monopolistische Konglomerate und eine exzessive Verschuldung, insbesondere der Unternehmen und Lokalverwaltungen.

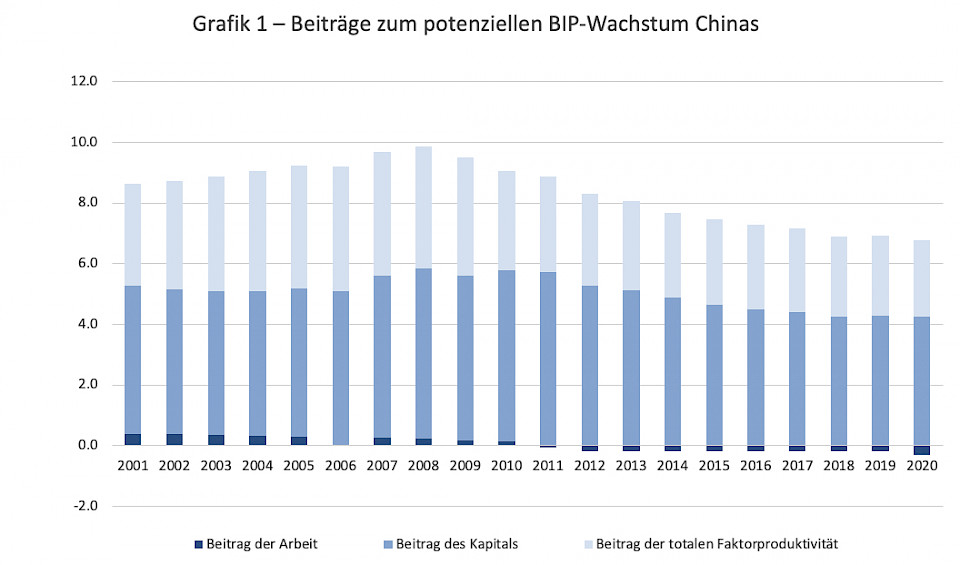

Konkret betrachtet, üben vier Faktoren Einfluss auf die Produktivität eines Landes aus: Land, Arbeit, Kapital und Unternehmertum. Ein Übermass an Anlagekapital führte in diesem Zeitraum zu einem rapiden Rückgang. Gleichzeitig führt die sehr schnelle Alterung der chinesischen Bevölkerung (Grafik 1) dazu, dass die Arbeit negativ zum potenziellen BIP-Wachstum beiträgt. Zugleich begünstigten der leichte Zugang zu Fremdkapital und unterregulierte Finanzdienstleistungen die Boom-Bust-Phase des Inlandsmarktes der Jahre 2014 bis 2015 und gefährdeten die Spareinlagen der «Normalbürger».

Und ein letzter wichtiger Punkt: Die rasante Entwicklung hatte einen hohen ökologischen Preis, unter anderem einen achtfachen Anstieg der CO2-Emissionen zwischen 2001 und 2022. Dies bleibt weiterhin ein grosses Risiko, dem sich China auch in den kommenden Jahren zu stellen haben wird.

Die chinesische Regierung hat, wie versprochen, in letzter Zeit mehrere politische Massnahmen eingeleitet, um die schwächelnde Wirtschaft zu stützen, den Aktienmarkt zu beleben und die Immobilienkrise einzudämmen. Im Sommer gab es sukzessive Senkungen verschiedener Leitzinsen, am 28. August dann die Ankündigung, dass die Abgabe auf den Aktienhandel um 50 Prozent, von 0,1 auf 0,05 Prozent, gesenkt werden soll.

Den politischen Entscheidern ist anscheinend voll bewusst, dass sich wichtige Bereiche der chinesischen Wirtschaft deflationär entwickeln, und das bereitet zunehmend Sorge. Sie sind jedoch (noch) nicht bereit für das Motto «koste es, was es wolle», wie 2008 während der globalen Finanzkrise oder die grossen Industrieländer mit der EU-Schuldenkrise und der COVID-19-Pandemie.

Die derzeitige Situation spiegelt wider, dass China in den letzten drei bis vier Jahren sein politisches Strategiebuch komplett umgeschrieben hat. Dass dieser Wandel Bestand hat und sich langfristig auf die Investitionen auswirkt, kann nicht länger ignoriert werden.

Infolge der steigenden globalen Nachfrage und seiner eigenen Klimabedenken wird sich China auch in Zukunft an der Spitze vieler der zukünftig weltweit führenden Unternehmen im Bereich Energie/KI halten. Die Wechselwirkung zwischen der aktuellen Grösse, dem Umsatzwachstum, den Erträgen und den Renditen der Aktien könnte jedoch komplexer sein als bisher.

Die Wachstumsprämien liegen nicht mehr im Beta. Stattdessen wird es darauf ankommen, die künftigen Gewinner im richtigen Geschäftszweig herauszupicken, die ausreichend sicher gegen unvorhersehbare politische Eingriffe positioniert sind. In einer langsamer wachsenden Wirtschaft halten Anleger – vor allem Retail-orientierte inländische Anleger – nach schneller wachsenden Unternehmen Ausschau. Schlussendlich ist es am besten, die aktuelle Politik der Partei zu akzeptieren und eines zu verstehen: Die zukünftigen Gewinner werden in den politisch geförderten Themen zu finden sein. Der Fokus muss jedoch weiterhin auf Rentabilität und Nachhaltigkeit liegen, da Subventionen und politische Begünstigungen regelmässig zu Überkapazitäten oder Preiskämpfen führen könnten.

Andere Branchen stehen entweder vor einer geringeren Wachstumsdynamik oder dem Risiko permanenter staatlicher Eingriffe. Staatsunternehmen, die einen eher stabilen Cashflow und eine gute Ertragsqualität aufweisen, werden weiterhin gegenüber ertragsstarken privaten Unternehmen bevorzugt.

Während Staatsunternehmen im Zeitraum 2011-2020 am Markt für A-Aktien massiv unter Schnitt performten (nur +12 Prozent Gesamtrendite gegenüber dem 2,5-Fachen für private Unternehmen), haben sie seit Anfang 2021 eine spektakuläre Aufholjagd erlebt und im Durchschnitt über 20 Prozent zugelegt. Private Unternehmen mussten dagegen einen massiven Rückgang von über 50 Prozent hinnehmen.

Wie bereits erwähnt, muss die Grösse anders als bisher bewertet werden, da sie in nicht staatlich geförderten Branchen sogar ein Faktor für Abschläge sein kann. Die Behörden werden weiterhin gegen Geschäftsgebaren vorgehen, das sie für zu aggressiv halten. In schnell wachsenden Bereichen wie der Technologie könnten sich Agilität und Innovationsfähigkeit innerhalb eines eng umrissenen Clusters als stärkere und beständigere Qualitätskriterien erweisen. Cash-Bestände und Finanzierungskapazitäten unabhängig von Banken/Märkten sollten ebenfalls ein Unterscheidungsmerkmal sein.

Vontobel glaubt, dass sich Investitionen in China sogar noch mehr lohnen könnten als zuvor, wenn Anleger unter diesen neuen politischen Vorzeichen auf die Gewinnerunternehmen setzen, insbesondere angesichts der geringeren Volatilität beziehungsweise der höheren Diversifizierung. Der Rest des globalen Ökosystems sei weiter an das Segment des chinesischen Aktienmarktes gebunden, das vor politischen Einmischungen und geopolitischen Risiken geschützt ist. Aber auch hier müssten die Anleger den neuen politischen Spielregeln folgen, sie verstehen und sich darauf einstellen.

Schliesslich könnte es für globale Anleger zunehmend notwendig werden, ihre eigene Allokation in China anzupassen, die aktuell in den globalen beziehungsweise Schwellenländer-Indizes als wahlweise zu hoch oder zu niedrig angesehen werden kann. Ein erleichterter Zugang zu Lösungen für Schwellenländer ohne China sowie Anlagestrategien, die nur auf China und/oder China A ausgerichtet sind, könne dieses strategische Ziel erfüllen.