26.07.2024, 11:23 Uhr

Die Beteiligungsgesellschaft BB Biotech ist im zweiten Quartal wieder in die roten Zahlen gerutscht. Zudem wird der langjährige Leiter des Investment Management Teams, Daniel Koller, die Gesellschaft per Ende 2024...

Führungskräfte werden oft mit üppigen Aktienpaketen honoriert. Entgegen der weitverbreiteten Annahme seien diese allerdings keineswegs ohne Kostenfolge für die Aktionärinnen und Aktionäre, sagt Kai Lehmann von Flossbach von Storch. Abhilfe könnten langfristig ausgerichtete und transparente Beteiligungsprogramme leisten.

Nicht wenige Managerinnen und Manager verfolgen ihre eigene Agenda, anstatt eine nachhaltig erfolgreiche Unternehmensentwicklung anzustreben. Um die Handlungen des Managements mit den Interessen der Aktionäre und Aktionärinnen in Einklang zu bringen, enthalten die Vergütungspakete der meisten börsenkotierten Konzerne sogenannte aktienbasierte Instrumente oder "stock-based compensation" (SBC). Die Idee ist einfach: Wessen Gehalt unmittelbar an die langfristige Wertentwicklung des Unternehmens geknüpft ist, der oder die dürfte daran interessiert sein, den Unternehmenswert nicht nur kurzfristig, sondern nachhaltig zu steigern.

"Es herrschte lange Zeit die Auffassung vor, dass aktienbasierte Programme keinerlei Kosten verursachen würden", sagt Kai Lehmann, Senior Research Analyst bei Flossbach von Storch. "Schliesslich können Unternehmen Aktien auf Knopfdruck generieren, wenn die Ansprüche fällig werden." Doch für ihn stellt sich die Frage, ob diese Rechnung aus Sicht der Anlegerinnen und Anleger fair sei.

Aktienoptionen haben zwar keine unmittelbare Auszahlung zur Folge. Allerdings erhöhen diese in den Folgejahren die Zahl der Aktien des Unternehmens. Will das Unternehmen einer solchen Wertverwässerung entgegentreten, muss es Aktien zurückkaufen. "Dafür ist Geld nötig – für Aktionäre entstehen also sehr wohl Kosten", so Lehmann.

Die Unternehmen des S&P 100 haben ihrem jeweiligen Management allein 2021 aktienbasierte Vergütungen von mehr als 112 Mrd. US-Dollar gewährt. Der seit dem Jahr 2012 bestehende Aufwärtstrend setzt sich somit abermals mit einem neuen Rekordwert fort – wobei die Geschwindigkeit des Anstieges jüngst noch einmal zulegte.

Setzt man die SBC-Aufwendungen ins Verhältnis zum erzielten Umsatz oder operativen Gewinn, relativiert sich der starke Anstieg angesichts des Unternehmenswachstums zwar etwas. Dennoch bestätigen auch diese Relationen den Trend zu immer umfangreicheren Programmen. In den vergangenen Jahren entsprachen die SBC-Aufwendungen rund 8% des erzielten operativen Gewinns, was etwa 1,5% der ausgewiesenen Umsätze entspricht. Noch vor zehn Jahren waren die beiden Relationen nur in etwa halb so hoch.

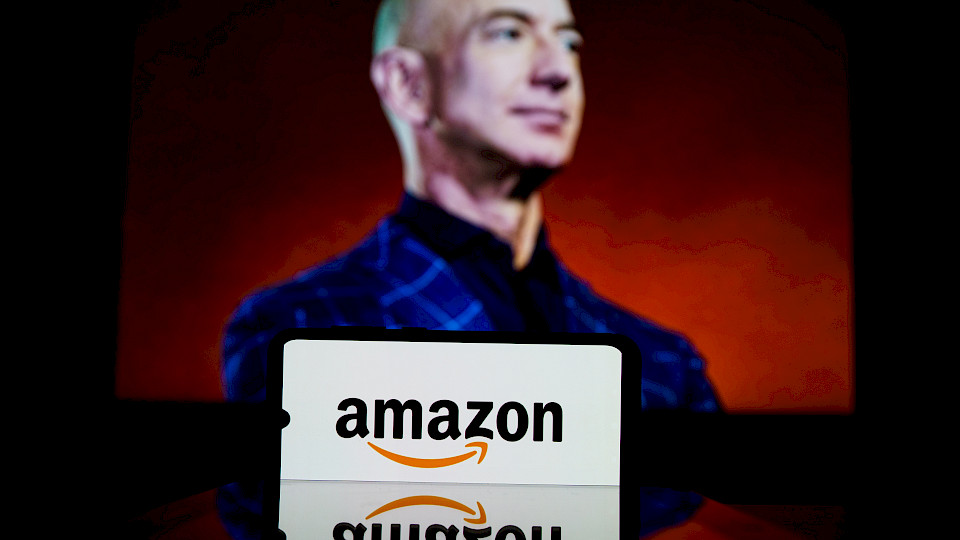

Zu den Branchen mit den üppigsten Aktienoptions-Programmen zählen traditionell die Technologiekonzerne und die Banken. So lag das Verhältnis von Aufwand zum operativen Ergebnis bei den Technologieunternehmen aus dem US-Aktienindex S&P 100 in den vergangenen zehn Geschäftsjahren bei 14,5% – Tendenz steigend. Im Geschäftsjahr 2021 lag die Relation bei Alphabet und Meta sogar bei rund 20% und bei Amazon bei mehr als 50%. Bei den Banken ist hingegen ein rückläufiger Trend erkennbar.

"Diese Betrachtungen geben die ökonomische Realität allerdings nur unzureichend wieder. Das wahre Ausmass der Kosten, das den Firmen und ihren Aktionären tatsächlich entsteht, wird durch die geltenden Bilanzierungsregeln oftmals unterschätzt. Denn die Schätzungen des sogenannten Fair Value werden nur einmalig zum Zeitpunkt der Gewährung vorgenommen", erklärt Lehmann. Steigen die Aktienkurse nach der Zuteilung bis zur finalen Übertragung an, werde es für die Konzerne teurer. Diese dann höheren Kosten würden in den Gewinn- und Verlustrechnungen jedoch nicht mehr erfasst.

Eine Annäherung an die wahren Kosten gelinge, wenn man der Frage nachgehe, was der Ausgleich der entstandenen Verwässerung des Aktienbestands kosten würde. "Wegen der in den vergangenen Jahren teils deutlich gestiegenen Aktienkurse lagen diese Kosten im Durchschnitt Jahr für Jahr etwa 30 bis 40% über den Beträgen, die die Unternehmen in ihren Berichten ausgewiesen haben", sagt Lehmann. Im Gegensatz zu Aktienrückkäufen werden diese "Verwässerungskosten" durch Optionsprogramme von Unternehmen nicht offen kommuniziert.

"Voraussetzung für eine wirkungsvolle Angleichung von Manager- und Eigentümerinteressen sind Beteiligungsprogramme, die langfristig ausgerichtet und transparent sind. Manager sollten weder für Entwicklungen ausserhalb ihres Einflussbereichs honoriert werden, noch sollte ihre Risikobereitschaft aus der Angst vor einer unbegrenzten Verlustbeteiligung negativ beeinflusst werden", ist Lehmann der Ansicht. Sei das nicht der Fall, laufen die Aktionärinnen und Aktionäre Gefahr, dass ihre Ansprüche durch die Hintertür verwässert werden.