Advertorial

«Von Datencentern bis Abfallstrom: Infrastrukturinvestments sind vielfältig wie nie. Das Unternehmen Viridor Energy zum Beispiel nutzt Abfall als Ressource für umweltfreundliche Energie», schreibt Christian Jost,...

Andrew Mulliner und Ryan Myerberg, Portfoliomanager im Global Bonds Team bei Janus Henderson Investors, nehmen die ausufernde Verschuldung der USA und ihre Folgen für Anleiheinvestoren unter die Lupe.

Meister im Superschwergewicht

Natürlich geht es hier nicht wirklich darum, Uncle Sam direkt Geld zu leihen. Aber die schiere Größe der US-Wirtschaft mit einem Anteil von 25 Prozent am weltweiten Bruttoinlandsprodukt (BIP) und die immense Bedeutung des US-Dollar als Reservewährung machen den US-Anleihemarkt zum größten und liquidesten der Welt. Er hat auch den größten Anteil an den Anleiheindizes, in denen aufgrund ihrer regelbasierten Zusammensetzung die am höchsten verschuldeten Nationen am stärksten gewichtet sind.

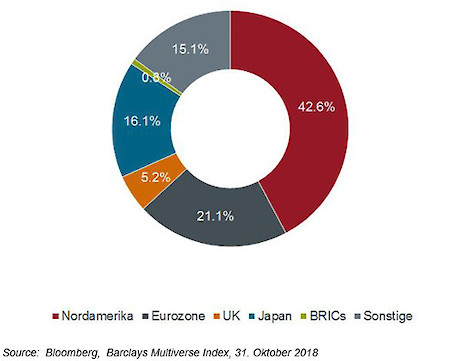

In den globalen Anleiheindizes sind die Vereinigten Staaten das Superschwergewicht. Ihr Einfluss wird mit mit einem Anteil von fast 40 Prozent immer größer (siehe Grafik): Zusammen mit Japan, Deutschland und Frankreich stellen sie sogar zwei Drittel des weltweiten Anleihevolumens. Als globaler Anleihemanager ist diese Verzerrung für uns einer der Gründe, warum wir den Index nicht eben für den besten Ausgangspunkt für eine Portfoliokonstruktion halten.

Aufschlüsselung des Barclays Multiverse, %

Schuldenexplosion

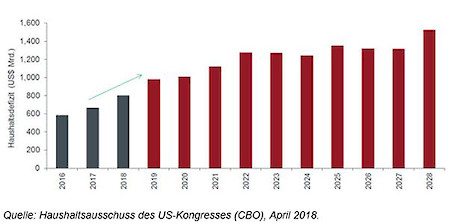

Die schlechte Nachricht lautet, dass sich die Lage verschlimmern könnte, denn die USA veranstalten gegenwärtig eine regelrechte Schuldenorgie. Angesichts des Booms der US-Wirtschaft und einer offiziellen Arbeitslosigkeit von nur 3,7 Prozent - der niedrigsten seit fast 50 Jahren, die zudem unter der vom Haushaltsausschuss des Kongresses geschätzten natürlichen (oder Gleichgewichts-) Arbeitslosenquote liegt - könnte man eine gewisse Haushaltsverantwortung erwarten. Höhere Steuereinnahmen könnten dazu genutzt werden, ein Sicherheitspuffer für den nächsten Abschwung aufzubauen. Tatsächlich aber passiert genau das Gegenteil, denn das Steuersenkungs- bzw. Ausgabenprogramm dürfte in den kommenden Jahren das Haushaltsdefizit auf fünf Prozent des BIP anschwellen lassen in Zahlen: eine Billion US-Dollar. Seit dem Zweiten Weltkrieg hat Amerika nur zwei Mal, nämlich 1983 und in den Jahren 2009 bis 2012 nach der Finanzkrise, ein Loch im Haushalt von über fünf Prozent des Bruttoinlandsprodukts ausgewiesen.

Hinzu kommen die von US-Unternehmen emittierten, niedrig verzinsten Schuldtitel, mit denen sie eigene Aktien zurückkaufen und ihre Bilanzen stärker hebeln. Dies hübscht das Ergebnis in guten Zeiten auf, wird aber bei einem Abschwung zu einem Bumerang.Der amerikanische Markt für Unternehmensanleihen mit Investment-Grade-Rating ist in nur einem Jahrzehnt von zwei Billionen auf 6,3 Billionen US-Dollar angewachsen. Zugleich hat sich sein durchschnittliches Rating verschlechtert, sodass mit BBB bewertete Unternehmensanleihen (die niedrigste Stufe im Investment-Grade-Universum) nun einen Anteil von 50 Prozent haben.

Dezifizitprognosen des Kongress-Haushaltsausschusses (in Mrd. US-Dollar)

Diese höheren Ausgaben haben kurzfristig ein Strohfeuer entfacht, das unseres Erachtens 2019 verglimmen wird. Dann nämlich werden sich die Auswirkungen einer knapperen Geldpolitik und nachlassender fiskalischer Stimulusmaßnahmen bemerkbar machen, während die US-Notenbank die Zinsen am kurzen Ende weiter anhebt..

Refinanzierungsrisiko

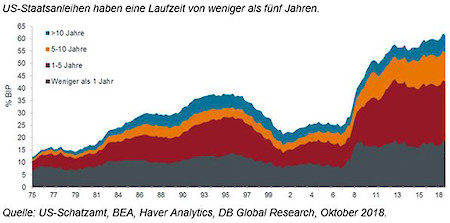

Dieser Cocktail aus verstärkter Emissionstätigkeit und vierteljährlichen Zinsanhebungen der Fed bedeutet, dass das US-Schatzamt mehr Schulden zu höheren Zinssätzen refinanzieren muss. Die durchschnittliche Laufzeit von US-Staatsanleihen liegt derzeit zwar über dem historischen Durchschnitt von fünf Jahren. Damit ist sie aber immer noch kürzer als die vieler anderer Industrieländer. Konkret bedeutet dies, dass allein in den nächsten fünf Jahren rund zwei Drittel der ausstehenden Staatsanleihen bei einem aktuellen Marktniveau von rund drei Prozent zu deutlich höheren Zinssätzen als dem Durchschnitt der letzten zehn Jahre refinanziert werden müssen.

Fälligkeitsstruktur marktfähiger Schuldtitel, die sich nicht im Besitz der US-Notenbank befinden

Die US-Staatsverschuldung reagiert empfindlich auf höhere Zinsen: Die meisten ausstehenden US-Staatsanleihen haben eine Laufzeit von weniger als fünf Jahren.

Drei Prozent Rendite für US-Staatsanleihen

Das ist so hoch wie seit 2008 nicht mehr und eine gute Nachricht für amerikanische Sparer. Für ausländische Anleger, die auf währungsgesicherter Basis investieren, ist sie reine Makulatur. Höhere Kurzfristzinsen in den USA treiben die Absicherungskosten hoch und dezimieren das Renditepotenzial für viele ausländische, am US-Markt investierende Anleger. Wir gehen deshalb davon aus, dass die Nachfrage ausländischer Käufer just in einer Zeit zurückgehen wird, in der das Angebot an Staatsanleihen ausgeweitet werden dürfte, um die höheren Staatsausgaben und rückläufigen Steuereinnahmen auszugleichen. Bei diesem Szenario werden die Renditen unter sonst gleichen Bedingungen wohl steigen.

Magere Rendite auf währungsgesicherter Basis

Was man noch wissen sollte

Angesichts der Dominanz des US-Dollar im globalen Finanzsystem bleibt der US-Staatsanleihemarkt ein sicherer Hafen in Zeiten mit großem Stress. In einem Umfeld steigender Zinsen, in dem die Fed ihre Stimulusmaßnahmen weiter drosselt, schwindet indes der Diversifizierungsvorteil von US-Treasuries etwas. Daher bevorzugen wir nach wie vor Regionen, in denen die Zentralbanken eine neutrale Geldpolitik verfolgen bzw. im Wartestand sind, wie in Australien und Neuseeland. Zu unseren Favoriten gehören auch länger laufende Anleihen aus Europa, wo die Renditekurve relativ steil ist, und aus Kanada, wo Zinserhöhungen voll eingepreist sind und die hohe Verschuldung des Privatsektors den Anstieg der Zinsen am längeren Kurvenende begrenzen dürfte.

Während der Rest der Welt an die US-Märkte gekoppelt bleibt, reagieren die Zentralbanken unterschiedlich. So normalisiert die Fed die Zinsen schneller als die Währungshüter in anderen Industrieländern, wodurch die Zinsunterschiede bestehen bleiben und sich wahrscheinlich attraktive Chancen an den globalen Staatsanleihemärkten bieten werden.

Markteinblicke und nähere Informationen über unsere flexible Palette erhalten Sie auf unserer Website janushenderson.com/ch/flexible

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von denen anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere, Fonds, Sektoren oder Indizes in diesem Artikel stellt weder ein Angebot oder eine Aufforderung zu deren Erwerb oder Verkauf dar, noch ist sie Teil eines solchen Angebots oder einer solchen Aufforderung.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Zu Werbezwecken.

Janus Henderson Investors ist der Name, unter dem Janus Capital International Limited (Reg Nr. 3594615), Henderson Global Investors Limited (Reg. Nr. 906355), Henderson Investment Funds Limited (Reg. Nr. 2678531), AlphaGen Capital Limited (Reg. Nr. 962757), Henderson Equity Partners Limited (Reg. Nr. 2606646), (jeweils gegründet und registriert in England und Wales mit eingetragenem Geschäftssitz in 201 Bishopsgate, London EC2M 3AE, zugelassen und beaufsichtigt von der Financial Conduct Authority) Anlageprodukte und -dienstleistungen anbieten. Henderson Management S.A. (Registrierungsnr. B22848) mit Sitz in Rue de Bitbourg 2, L-1273 Luxemburg, ist in Luxemburg gegründet und registriert und von der zuständigen Aufsichtsbehörde, der Commission de Surveillance du Secteur Financier (CSSF), zugelassen.

© 2018, Janus Henderson Investors. Unter dem Namen Janus Henderson Investors firmieren HGI Group Limited, Henderson Global Investors (Brand Management) Sarl und Janus International Holding LLC.