Advertorial

«Von Datencentern bis Abfallstrom: Infrastrukturinvestments sind vielfältig wie nie. Das Unternehmen Viridor Energy zum Beispiel nutzt Abfall als Ressource für umweltfreundliche Energie», schreibt Christian Jost,...

Das Basisszenario von Rothschild & Co Asset Management geht nicht von einer schweren Rezession bis zum Jahresende aus. Doch das Portfolio von R Valor, dem flexiblen Fonds des Asset Managers, leidet wie der Markt unter übermässiger Preisvolatilität, die einen ganzen Sektor unabhängig von der Qualität der Unternehmen identisch erfasst. Yoann Ignatiew, Fondsmanager des Rothschild & Co Asset Management R Valor Fonds erklärt, warum er und sein Team überzeugt sind, dass Stock-Picking noch immer eine wichtige Rolle spielt.

Aufgrund der weiterhin hohen Inflation und der offensiven Reaktionen der Zentralbanken in Bezug auf den Preisanstieg, sowie der sich eintrübenden makroökonomischen Aussichten beendeten die Aktienmärkte das zweite Quartal des Jahres im negativen Bereich. Am Ende des Geschäftsjahres lag der MSCI World All Country World Index bei -20,9%, wobei die USA (S&P 500-Index: -20,6%) und Europa (Euro Stoxx 50-Index: -19,6%) gleichermassen Verluste einfuhren. China hingegen schnitt nach der allmählichen Aufhebung der inländischen

Beschränkungen und der darauffolgenden Konjunkturerholung besser ab. Der Shanghai Shenzhen CSI 300 Index beendete den Juni mit einer Performance von -9,2% schloss.

In den USA ging das Verbrauchervertrauen trotz einer niedriger als erwarteten Arbeitslosigkeit stark zurück. Auch der Wohnungsmarkt steht zunehmend unter Druck, da der 30-jährige Durchschnittszinssatz für Immobiliendarlehen auf rund 6% gestiegen ist. Haushalte, die sich für ein zinsvariables Darlehen entschieden haben, werden dadurch zusätzlich belastet. Die Absicht der Fed, alles Erforderliche zu tun, um die Inflation zu beseitigen, schürt Befürchtungen, dass die Zinsen auf Kosten von Wirtschaftswachstum und Arbeitsplätzen schnell steigen.

"Die Entschlossenheit der US-Notenbank zur Bekämpfung der Inflation um jeden Preis schürt Befürchtungen vor einem schnellen Anstieg der Leitzinsen, zulasten des Wachstums und der Beschäftigung..."

Auch das Vertrauen in Europa verschlechterte sich. Neben dem steigenden Inflationsdruck haben Sorgen über mögliche Unterbrechungen der russischen Gasversorgung die Wirtschaftsaussichten getrübt. Die EZB hat einen restriktiveren Ton, obwohl ihre Politik bisher kooperativer war als die der USA, sodass vor Jahresende mit mehreren Zinserhöhungen zu rechnen ist. Allerdings stellt Christine Lagarde in Aussicht, das Risiko einer Fragmentierung durch die starke Ausweitung der Spreads (Spreads) auf Staatsanleihen der Peripherieländer im Euroraum zu vermeiden.

Nach einem von Covid-19 überschatteten Jahresauftakt schloss der chinesische Aktienmarkt das zweite Quartal in positivem Terrain. China hebt die Lockdown-Massnahmen offenbar allmählich auf und öffnet nach und nach sein Landesgebiet. Zudem ist die Quarantänefrist von 21 auf 7 Tage verkürzt worden. Die chinesische Zentralbank verfügt über einen klar umrissenen Spielraum für die Stützung der Wirtschaft des Landes, das derzeit noch von der Inflation verschont geblieben ist. Die Partei scheint viel daran zu setzen, um das ausgegebene Wachstumsziel von 5,5% zu erreichen. Chinas Finanzminister will den lokalen Regierungen die Möglichkeit geben, in der zweiten Jahreshälfte Spezialanleihen im Wert von 1,5 Bio. Yuan (220 Mrd. USD) zu emittieren, um die Infrastrukturfinanzierung zu beschleunigen.

Seit Jahresbeginn verzeichnet der R-co Valor eine Performance von -5.14% (04.08.2022). Während die relative Widerstandsfähigkeit des Fonds in den ersten drei Monaten des Jahres in erster Linie auf den positiven Beitrag des Rohstoffsektors im Portfolio zu verdanken war, leisteten Bergbauwerte im zweiten Quartal die schlechtesten Performancebeiträge, obwohl wir sie in den letzten Monaten stark reduziert hatten. Die Sorge um eine weltweite Rezession hat die Rohstoffpreise belastet, die dank des knappen Angebots bisher verschont geblieben waren. Umgekehrt leistete der Gesundheitssektor wie in den ersten drei Monaten des Jahres im Quartal einen positiven Beitrag zur Wertentwicklung des Fonds. Auch unsere chinesischen Aktien entwickelten sich im Quartal aufgrund der Erholung gut.

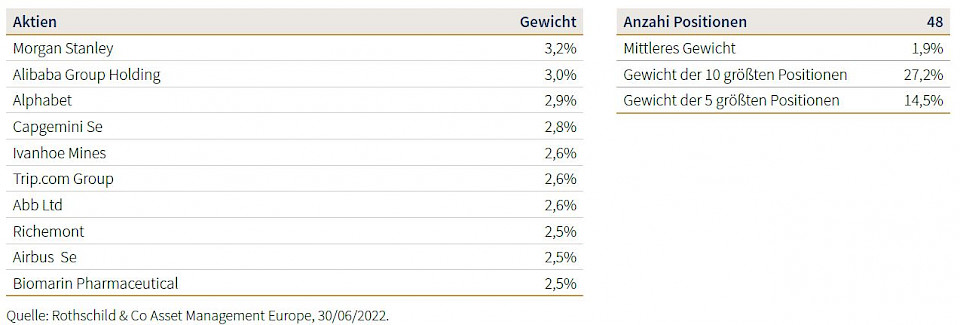

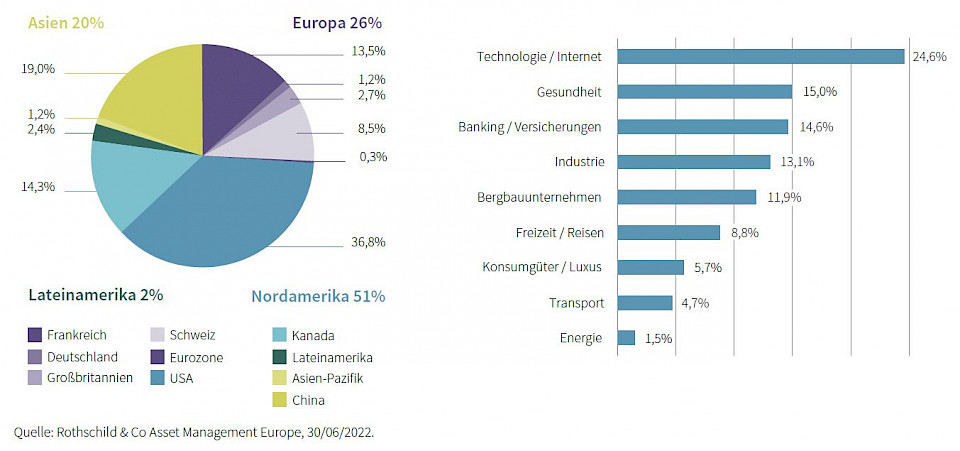

Die Aktienexposure des Fonds wurde im zweiten Quartal geringfügig von 82% Ende März auf 83,4% Ende Juni erhöht. Die erneute Erhöhung des Aktienrisikos erfolgte in zwei Schritten: Zunächst lösten wir 2% der Liquiditätsreserve für das gesamte Portfolio auf und kauften gleichzeitig opportunistisch einige Wachstumswerte, die besonders attraktive Bewertungen aufwiesen. Aufgestockt wurden die Sektoren Technologie, Freizeit und Reisen sowie Industriewerte. Eine neue Position wurde im US-amerikanischen Bankensektor aufgebaut. In Bezug auf die Reduzierungen nahmen wir erneut unsere Gewinne mit und lösten die Positionen im Energiesektor vollständig auf. Gleichzeitig senkten wir unsere Positionierung in diversifizierten Bergbauwerten deutlich.

Die restriktive Haltung der Zentralbanken in Bezug auf die hohe Inflation hat das Vertrauen der Marktteilnehmer im zweiten Quartal beeinträchtigt. Allerdings dürfte sich das Tempo der Zinserhöhungen aufgrund der sich verschlechternden wirtschaftlichen Bedingungen gegen Ende des Jahres verlangsamen. In Bezug auf die Inflation glauben wir, dass wir uns dem Höchststand annähern, wenn er nicht sogar bereits hinter uns liegt. Neben absoluten Werten muss auch die Geschwindigkeit des Rückgangs überwacht werden, denn von ihr hängt ab, wie massiv die Zentralbanken gegensteuern. Die von den Unternehmen im Rahmen der nächsten Berichtssaison gemeldeten Margen und ihre Guidances werden den Tenor der kommenden Wochen bestimmen.

Die Kaufneigung der Bevölkerung, vor allem in den USA, dürfte das Wachstum ebenfalls stützen, trotz des ansonsten eher trüben Umfelds. Obwohl unser Basisszenario nicht von einer schweren Rezession bis zum Jahresende ausgeht, leidet unser Portfolio wie der Markt unter übermässiger Preisvolatilität, die einen ganzen Sektor unabhängig von der Qualität der Unternehmen identisch erfassen. Wir sind jedoch nach wie vor davon überzeugt, dass das Stock-Picking noch immer eine wichtige Rolle spielt. Ein typisches Beispiel ist das US-Biotech Seagen, das in den letzten Wochen nach Gerüchten über eine Merck-Akquisition stark gestiegen ist.