Advertorial

«Von Datencentern bis Abfallstrom: Infrastrukturinvestments sind vielfältig wie nie. Das Unternehmen Viridor Energy zum Beispiel nutzt Abfall als Ressource für umweltfreundliche Energie», schreibt Christian Jost,...

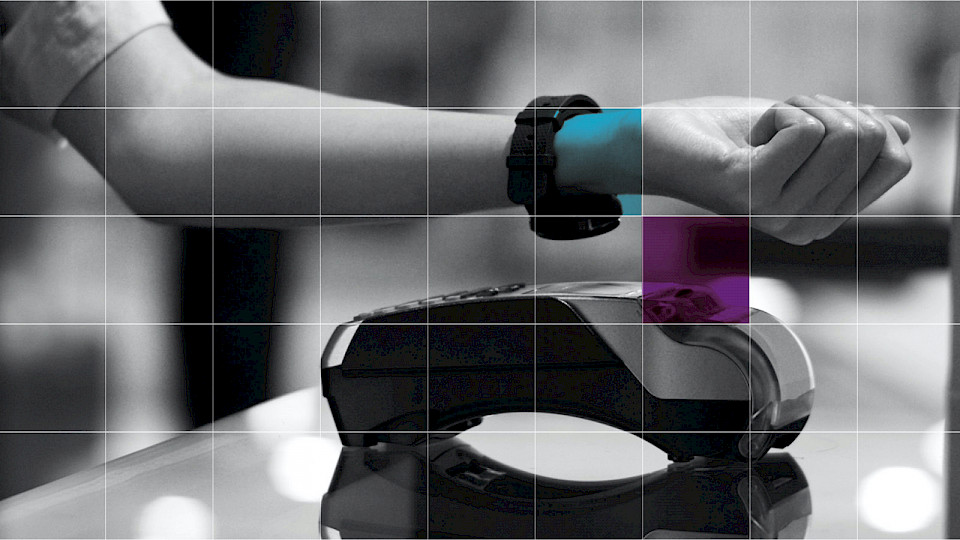

In China setzen bereits 70 % aller Menschen Wallets ein, um im Alltag Rechnungen zu begleichen. Bargeld könnte bald Geschichte sein. Doch wer sind die potenziellen Gewinner – und die möglichen Verlierer –, wenn der digitale Zahlungsverkehr die Oberhand gewinnt? Hier die Antworten von Natixis Investment Managers.

«Cash is King» – 2023 kann man das vielleicht noch so stehen lassen, doch in Wirklichkeit sind Banknoten quasi eine aussterbende Art. Die allmähliche Abkehr vom Bargeld beschleunigte sich durch die Covid-19-Krise, als Kaufleute und Kunden aus Sicherheitsgründen an der Kasse Kredit- und Debitkarten bevorzugten. Dass im Vereinigten Königreich 2020 nur mehr 12,4 % aller Zahlungen in bar geleistet wurden – und damit deutlich weniger als 2005 mit noch rund 40,3 % –, ist regelrecht «schockierend».

In manchen Regionen der Welt ist die Umstellung auf bargeldlosen Zahlungsverkehr sogar noch weiter fortgeschritten, allen voran in Asien. 2016 trat beispielsweise die indische Regierung mit ihrer Demonetisierungsinitiative zu Banknoten über 500 und 1.000 Rupien für eine bargeldlose Gesellschaft ein.

In Indien erfolgen bereits 40 % aller Zahlungen digital – eine erstaunliche Zahl, wenn man berücksichtigt, dass in dem südasiatischen Land noch 200 Millionen Menschen keine Bankverbindung haben. Die Gesamtzahl der digitalen Zahlungen – die sich mittlerweile auf rund 3 000 Milliarden US-Dollar pro Jahr belaufen – dürfte sich bis 2030 ebenfalls verdreifachen.

Andere Länder wie Südkorea und Thailand sind weitere starke Befürworter des digitalen Zahlungsverkehrs. Weltweit verfügen mittlerweile drei Viertel aller Erwachsenen über ein Bankkonto oder ein digitales Konto.

In China, dessen fortschrittliche Zahlungsverkehrslandschaft von Alipay (Alibaba) und WeChat Pay (Tencent) beherrscht wird, wird es immer schwieriger, für ein Taxi, Lebensmittel oder andere alltägliche Transaktionen ohne Handy-Wallet zu zahlen.

So weit ist der Westen noch nicht. Experten gehen aber davon aus, dass es nur eine Frage der Zeit ist, bis wir auf Asien aufschliessen.

Selbst wenn die Gesellschaft nicht komplett bargeldlos wird, der vermehrte Einsatz von Karten und digitalen Zahlungen hat massgebliche Auswirkungen – die für Anleger und für die ganze Gesellschaft Risiken und Chancen beinhalten.

Zum einen wird das Thema Sicherheit durch die rasche Digitalisierung noch an Bedeutung gewinnen und die Gefahr von Betrug und Identitätsdiebstahl steigen. Kein Wunder, dass Betrugsfälle im digitalen Zahlungsverkehr während der Pandemie gleich um 35 % zugenommen haben, da immer mehr Menschen bargeldlos zahlen. Die Maschen der Betrüger werden ausserdem ständig raffinierter, mit ausgeklügelten Phishing-Methoden und Tricks zum Identitätsdiebstahl.

Die Sicherheitsunternehmen haben Mühe, Schritt zu halten. Dennoch stellt das auch eine Chance dar: Der globale Markt für Sicherheit im Zahlungsverkehr dürfte 2028 ein Volumen von 54,1 Milliarden US-Dollar erreichen – bei einer jährlichen Wachstumsrate von über 16,5 %. Mit der Zunahme digitaler Zahlungen werden neue Methoden zum Datenschutz und zur Betrugsbekämpfung dringend gebraucht. Wer uns digitale Sicherheit garantieren kann, dürfte zu den ganz grossen Gewinnern dieser Umwälzung gehören.

Doch revolutionäre Zahlungsanbieter stossen durchaus auch auf Probleme. Die Chancen sind zwar gewaltig, und die digitale Zahlungsbranche wächst um rund 20,5 % pro Jahr, doch die Disruptoren unter den Zahlungsunternehmen hatten in letzter Zeit zu kämpfen. Die starke Abschwächung im Onlinehandel, dem grössten Markt für digitale Zahlungsdienstleister, kam erschwerend hinzu.

Nach kräftigen Kursgewinnen brachen die Aktien von PayPal und Block (vormals Square) stark ein. Traditionelle Branchenriesen wie Visa und Mastercard entwickelten sich deutlich besser. Das könnte heissen, dass der große Umbruch noch auf sich warten lässt.

Im Zuge des weltweiten Trends zur bargeldlosen Zahlung dürften wir auch immer seltener Karten verwenden. Fast ein Drittel aller Amerikaner nutzt Handy-Wallets statt Karten, um Zahlungen auszuführen. In China setzen bereits 70 % aller Menschen solche Wallets ein, um im Alltag Rechnungen zu begleichen.

Vorerst sind die meisten Wallet-Apps wie Google oder Apple Pay noch einfach mit einer bestehenden Kreditkarte oder einem Bankkonto verbunden. Die Gefahr, sie könnten Debit- oder Kreditkarten komplett verdrängen, ist entsprechend gering. Und noch brauchen die Konsumenten Kreditfazilitäten, um zu bestimmten Zeiten für bestimmte Artikel zu zahlen – oder um sich eine bessere Bonität oder Punkte für Vielfliegerprogramme zu sichern.

In den letzten Jahren gab es aber auch eine merkliche Umstellung vom «Karteninhaber» zum «Kontoinhaber». Online-Zahlungsspezialisten wie PayPal nahmen klassische stationäre Optionen für ihre Kunden in ihr Angebot auf. Derartige Wallets und Apps werden ebenfalls immer anspruchsvoller.

Wie die sogenannten Super-Apps in Asien bietet auch die neue PayPal-App Funktionen wie Direktüberweisungen, Rechnungsbegleichung, Peer-to-Peer-Zahlungen und sogar Krypto-Investments. Zudem wurde eine Partnerschaft mit der Synchrony Bank angekündigt, aus der ein hochverzinstes Sparkonto, das sogenannte PayPal-Sparkonto, hervorgehen soll.

Im Kreditgeschäft verweisen Fachleute auf den rasanten Aufwärtstrend sogenannter «Buy Now, Pay Later»-Unternehmen wie Klarna, die darauf hoffen, den klassischen Kreditkartenunternehmen Marktanteile abzujagen.

Diese Umwälzung steckt noch in den Kinderschuhen. Es bleibt abzuwarten, wie erfolgreich PayPal, Klarna und Konsorten sein werden – vor allem, da sich viele Geschäftsmodelle des disruptiven digitalen Zahlungsverkehrs oder der BNPL-Konzepte in der Rezession oder einem kräftigen Konjunkturabschwung erst noch bewähren müssen.

Langfristig könnten diese neuen Technologien das bisherige Oligopol von Visa, Mastercard und American Express ernsthaft bedrohen. Diese Anbieter sehen sich zu Anpassungen und Innovationen gezwungen, etwa durch Einführung eigener digitaler Wallets.

Es könnte aber noch eine andere Wendung geben: Die Zentralbanken werfen ihren Hut in den Ring, indem sie sogenannte digitale Zentralbankwährungen (Central Bank Digital Currencies, kurz CBDCs) einführen. Ganz vorne mischt dabei die People’s Bank of China mit ihrem digitalen Yuan mit, wie angesichts ihres fortschrittlichen digitalen Zahlungsverkehrsnetzes nicht anders zu erwarten. Doch die meisten Zentralbanken, ob in Jamaika, Schweden oder der EU, arbeiten an Technologien, um künftig eigene CBDCs einzuführen.

Das eröffnet eine Fülle von Möglichkeiten. Eine CBDC könnte beispielsweise mit einer Karte oder einem Wallet verknüpft werden, was angesichts des Aufstiegs der Blockchain-Technologie besonders spannend ist.

«Im Zuge unserer fortschreitenden Entwicklung zu einer bargeldlosen Gesellschaft gewinnt die Vorstellung, dass Zentralbanken Kryptowährungen nutzen, deutlich an Plausibilität», sagt der amerikanische Ökonom Campbell R. Harvey. «Die nicht staatlich kontrollierten Kryptowährungen dürften zwar fortbestehen, Gold wird auch nicht zentral kontrolliert, doch die eigentliche zündende Idee ist die Blockchain-Technologie. Diese Innovation bietet Anwendungen, die sich vermutlich schon bald auf jedes Unternehmen und jeden Verbraucher auswirken.»

Das hätte auch weitreichende Folgen. Regierungen könnten Bargeld dann nicht nur nach Gutdünken praktisch für ungesetzlich erklären – und durch CBDCs ersetzen –, sondern Transaktionen könnten auch grenzüberschreitend quasi ohne Verzögerung durchgeführt werden, was auch die finanzielle Inklusion deutlich vorantreiben dürfte. Und sie könnten in Echtzeit verfolgt werden.

«Ein wesentlicher, gewaltiger Unterschied zwischen Bargeld und CBDCs ist, dass die Zentralbank die absolute Kontrolle über die Regeln und Vorschriften hätte, die für ihre Verwendung gelten, und auch über die Technologie zur Durchsetzung», erklärte Agustín Carstens, General Manager der Bank für Internationalen Zahlungsausgleich.

Das wäre ein empfindlicher Schlag gegen das organisierte Verbrechen, das bei seinen kriminellen Machenschaften auf Bargeld und Kryptowährungen angewiesen ist, erregt aber auch heftige Kritik bei Datenschützern.

Trotz dieser Bedenken sind die Zentralbanken offenbar entschlossen, ihre Pläne für digitales Geld voranzutreiben. In einem so entstehenden neuen Zahlungsökosystem dürften sie eine wichtige Rolle spielen. Noch ist Bargeld vielleicht kein historisches Artefakt, doch es sieht so aus, als wären seine Tage gezählt.

Hier erfahren Sie mehr über Natixis Investment Managers.