02.03.2026, 07:31 Uhr

Die Schweizerische Nationalbank (SNB) weist für das Jahr 2025 einen definitiven Gewinn von 26,1 Milliarden Franken aus. Wie bereits bekannt, werden Bund und Kantone eine Ausschüttung von 4 Milliarden Franken erhalten.

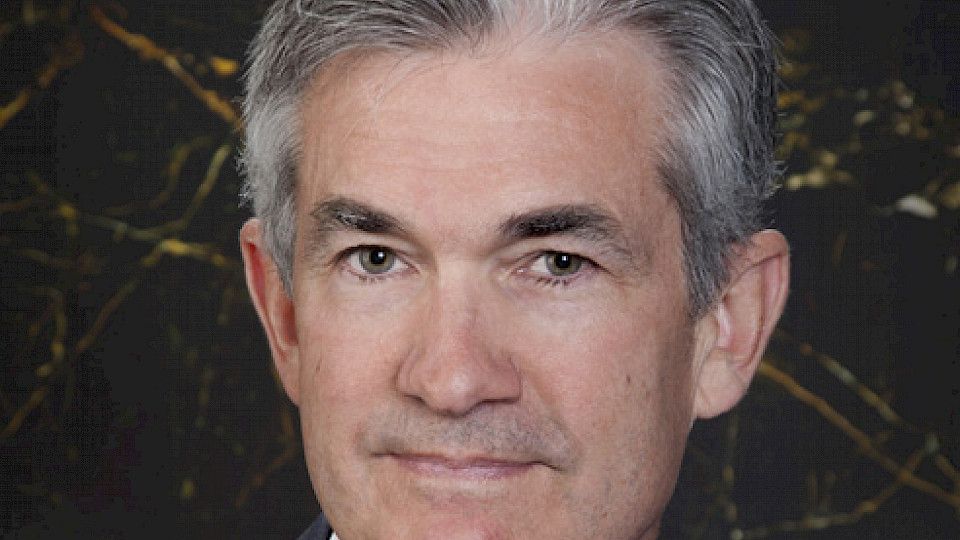

Wie jedes Jahr richtet sich die Aufmerksamkeit am Finanzmarkt auf das Treffen der Notenbankchefs in Jackson Hole. Wie wird Fed-Chef Jerome Powell den weiteren Zinspfad ausstecken? "Hawkish", streng restriktiv, wie bisher, sagen Beobachter. Gemässigt, signalisiert der Markt mit seiner Erholung in diesem Sommer. Nur eine Partei wird Recht haben.

Noch vor einem Jahr betonte selbst ein so besonnener Wirtschafts- und Finanzmarktkenner wie Fed-Gouverneur Jerome Powell, die explodierende Inflation sei bloss temporär. Dieses Jahr ist nicht nur von der US-Notenbank ein anderer Klang zu hören, der Ton hat weltweit von Dur zu Moll gewechselt.

Kein Wunder bei Inflationsraten in den USA, im Euroland und in Grossbritannien, die statt zurückgegangen weiter auf 9% und mehr angeschwollen sind. Den Geldhütern in den USA kann man vorwerfen, sie habe zu spät auf die hochschiessende Inflation reagiert zu haben. Aber immerhin, sie hat es getan – im Gegensatz zur Europäischen Zentralbank, der vor dem Hintergrund des überaus heterogenen und teils erschreckend hoch verschuldeten Wirtschaftsraums der Mut zur Entschlossenheit fehlt.

Die Fed erhöhte den Leitsatz innerhalb rund eines Jahres in mehreren Schritten rigoros auf zurzeit 3,25%. Im Euroland beträgt der Hauptrefinanzierungssatz 0,5%; in der Schweiz, der der starke Franken eine vergleichbar hohe Inflation wie im Ausland vom Hals hält, bewegt sich der Leitzins mit -0,25% noch immer unter null.

Der Blick auf die grosse Zinsdifferenz zu den USA macht klar, welche Bedeutung der weitere monetäre Kurs des Fed nicht nur für den amerikanischen, sondern den Finanzmarkt weltweit hat. Entsprechend hat die Rede von Fed-Chef Powell am Freitag in Jackson Hole Signalwirkung.

Wird er sich weiterhin für eine strenge Zinspolitik aussprechen, oder wird er, was die Märkte, wie es scheit, mit dem Sommerrally vorweggenommen haben, eine Verlangsamung bis hin zu einer Pause oder sogar ein leichtes Zurück der Zinsroute andeuten?

Für Ann-Katrin Petersen, Senior Investment Strategist von BlackRock, ist die Antwort klar: Jay Powell wurde bereits vor dem Symposium in

Jackson Hole nicht müde zu betonen, dass aus heutiger Sicht Zinssenkungen im Jahr 2023 eher nicht zu erwarten seien. "Der Markt preist hingegen weiter in einer fast störrischen Manier gleich eine ganze Reihe an Senkungen ein."

Da auch das Protokoll der Juli-Sitzung der Fed gezeigt habe, dass die US-Notenbanker unerschütterlich einer niedrigeren Inflation Priorität einräumten – mit anderen Worten den starken Zielkonflikt zwischen Inflation und Wachstum in einer Welt geprägt von angebotsseitigen Produktionshemmnissen noch nicht anerkennen würden – erscheine in der kurzen Frist der Ausblick der Notenbanker "tatsächlich der realistischere zu sein."

Ein zu behutsames Vorgehen brächte die Gefahr sich verselbstständigender Inflationserwartungen, ginge mit Gegenwind für die Obligationenmärkte einher, weil Anleger höhere Prämien für längere Laufzeiten verlangten. Ein zu starkes Anheben der Zinsen birgt andererseits die Gefahr eines wirtschaftlichen Abschwungs. Ann-Katrin Petersen Kernbotschaft lautet: Beide Szenarien implizieren höhere Risikoprämien und Volatilität.

Wenn es zu einer wirtschaftlichen Abkühlung komme, dann zu einem Soft Landing, glaubt David Norris, Partner und Portfoliomanager der zu Vontobel gehörenden TwentyFour Asset Management. "Es ist schwierig zu behaupten, dass sich die Wirtschaft in einer Rezession befindet, wenn die Arbeitslosenquote bei (niedrigen) 3,5% liegt und etwa 11 Mio. Arbeitsplätze offen sind", meint er.

Ein Soft Landing wäre quasi der ideale Verlauf aus Sicht der Märkte. Der Haken daran: Eine Ziellandung ist dem Fed und anderen Notenbanken noch selten gelungen, und Zweifel sind berechtigt, weshalb es gerade diesmal glattgehen soll.

Für Norris bleibt die US-Zentralbank auf der rigiden Seite: "Wir glauben, dass die derzeitige Politik der Fed darauf ausgerichtet ist, die Inflation zu bekämpfen, indem sie die Gesamtnachfrage durch höhere Zinssätze angreift." Nach dem Dotplot der Fed, einem Diagramm der prognostizierten zukünftigen Zinsen, sei damit zu rechnen, dass der US-Leitsatz irgendwann in der ersten Hälfte 2023 ein Niveau von 3,75% erreichen könnte und dann mit einer längerfristigen Prognose von 2,50% nach unten tendiert.

Powell wolle wahrscheinlich signalisieren, dass die Fed den Straffungszyklus fortsetze, erklärt Kevin Thozet vom Investmentkomitee des französischen Fondshauses Carmignac. Der Markt scheine währenddem auf die Botschaft "langsamer, dafür länger" abzielen. Es bestehe das Risiko, dass die Märkte die finanziellen Bedingungen weiter lockern würden, wenn sie sich stärker auf den ersten Teil der Botschaft, das "langsamer", konzentrierten, "was zu mehr Schmerzen führen wird, wenn der ‘längere‘ Teil zum Tragen kommt."

Der Ausgang ist offen, und es herrscht der Eindruck vor, die Märkte würden die Hartnäckigkeit der Inflation und die Zinskeule, mit der die Fed dagegen ankämpft, unterschätzen. Noch ist der Wettschalter offen, was Jackson Hole respektive Powells Rede offenbaren wird. Die Short-Sellers zumindest haben sich positioniert, die Leerverkäufe sind in den letzten Tagen deutlich gestiegen.