02.03.2026, 07:31 Uhr

Die Schweizerische Nationalbank (SNB) weist für das Jahr 2025 einen definitiven Gewinn von 26,1 Milliarden Franken aus. Wie bereits bekannt, werden Bund und Kantone eine Ausschüttung von 4 Milliarden Franken erhalten.

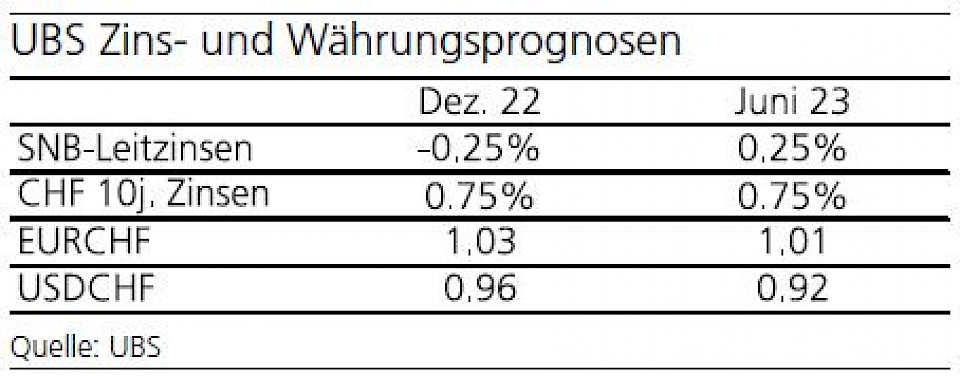

Die SNB folgt bis Mitte 2023 der Geldpolitik der EZB, danach ist laut UBS eine "Emanzipation" seitens der Nationalbank möglich. Sie dürfte im September ihren Leitzins auf -0,5% erhöhen und in der ersten Hälfte des nächsten Jahres wieder positive Leitzinsen setzen. Der Franken wird voraussichtlich gegenüber dem US-Dollar und dem Euro erstarken.

Die Zeichen verdichten sich, dass die Europäische Zentralbank (EZB) im Juli ein erstes Mal seit 2011 ihre Leitzinsen anheben wird. Verschiedene Mitglieder des EZB-Rats haben sich entsprechend geäussert. "Ein Zinsschritt der EZB öffnet auch der Schweizerischen Nationalbank (SNB) die Tür, ein erstes Mal seit September 2007 ihre Leitzinsen anzuheben", so die UBS.

Die EZB reagiert mit ihrem Zinsschritt auf die aus dem Ruder laufende Inflation von 8,1% im Mai. Die Situation in der Eurozone unterscheidet sich deutlich von derjenigen in der Schweiz, wo die Inflation im Mai mit 2,9% längst nicht im selben Ausmass über dem Inflationsziel lag wie in der Eurozone. Die steigende Inflation stellt laut UBS für die SNB nicht den einzigen Grund dar, die Zinsen anzuheben. Eine restriktivere EZB-Politik eröffne hierzulande auch die Möglichkeit, die ungeliebten Negativzinsen zu reduzieren und den Weg zu einer Zins-Normalisierung einzuschlagen, ohne gleichzeitig eine Aufwertung des Frankens zu riskieren.

Die EZB müsse, die SNB könne die Zinsen erhöhen. Diese Konstellation bestimme dann auch den Zeitplan für den ersten SNB-Zinsschritt. Die SNB dürfte mit deutlich weniger Inflationsdruck und deshalb vorsichtiger eine Zinserhöhung ins Auge fassen als die EZB.

Nach Meinung der Ökonomen von UBS Schweiz empfiehlt es sich für die SNB, zuerst eine Zinserhöhung der EZB abzuwarten und die darauffolgende Marktreaktion, bei Zinsen und insbesondere bei den Währungen, zu studieren und erst dann selber aktiv zu werden. Aufgrund der zwar steigenden, aber noch mässigen Inflation koste Zuwarten die SNB wenig.

Eine Zinserhöhung an der geldpolitischen Lagebeurteilung der SNB im Juni sei deshalb wenig wahrscheinlich. Die SNB möchte wohl zuerst die Zinserhöhung der EZB im Juli und die Reaktion der Währungsmärkte abwarten, bevor sie nachzieht. Die SNB würde dann im September auf die EZB-Entscheidung vom Juli (UBS-Erwartung) reagieren und im Dezember den EZB-Zinsschritt von September nachvollziehen.

Grosse Teile der Sichtguthaben der Banken bei der SNB seien heute über eine Freibetragsregelung von den Negativzinsen ausgenommen. Mit der Erhöhung der Leitzinsen dürfte die SNB auch diese Freibeträge sukzessive reduzieren, erwarten die Ökonomen. Einerseits vermindere sich die Belastung des Bankensystems mit einer Reduktion der Negativzinsen, andererseits könne so die Liquidität auf dem Geldmarkt verbessert werden.

Die SNB kann auf zwei Arten eine restriktivere Geldpolitik einschlagen. Sie kann die Leitzinsen erhöhen oder sie beginnt, Teile ihres Fremdwährungsportfolios zu verkaufen. Eine hohe Bilanzsumme birgt laut UBS langfristig Risiken für die Geldpolitik, weil ein sehr starker Einbruch an den Kapitalmärkten ein negatives Eigenkapital nach sich ziehen könnte. Kurzfristig seien die Risiken einer grossen Bilanz aber gering. Deshalb dürfte die Priorität bei einer Normalisierung der Leitzinsen liegen. Mit dieser Normalisierung schaffe die

SNB Spielraum für künftige Zinssenkungen.

Solange die Leitzinsen im negativen Bereich liegen, dürfte die SNB der EZB auf den Fuss folgen, erwarten die UBS-Ökonomen. Wenn die EZB ihre Leitzinsen in den kommenden Quartalen regelmässig anhebe, dann dürften die SNB-Leitzinsen demnach im ersten Halbjahr 2023 die Null-Schwelle wieder überschreiten.

Ob die SNB die EZB-Politik auch zeitnah nachvollziehen wird, wenn diese sich auf 1% oder höher zubewegt, sei hingegen fraglich. Die Motivation, die Zinsen aus dem negativen Bereich zu führen, sei dannzumal nicht mehr vorhanden, meinen die Ökonominnen und Ökonomen der UBS. Die SNB dürfte 2022 und 2023 einen grösseren geldpolitischen Spielraum besitzen als die EZB wegen der deutlich tieferen Inflation.

Die SNB-Geldpolitik könne sich ab Mitte 2023 in verschiedene Richtungen bewegen: Wenn die Inflation auch in der Schweiz weiterhin über dem Ziel verharrt, dürfte die SNB einer restriktiven Politik der EZB folgen. Wenn der Franken zur Stärke neigt, werde die SNB möglicherweise die Leitzinsen stabil halten. Die entsprechend höhere Zinsdifferenz zum Euro dürfte eine mögliche Frankenstärke wieder vermindern. Bei einem schwachen Franken werde auch ein Verkauf von Devisen ein Thema.

Im letzten Jahrzehnt verfolgte die SNB ausnahmslos eine expansive Geldpolitik. Deshalb stellt sich laut UBS mit steigenden Leitzinsen die Frage, wie eine neutrale Geldpolitik, also ein neutraler Zinssatz aussieht. Das wäre dann auch ein Zinssatz, mit dem längerfristig gerechnet werden könnte. Im Zentrum der SNB-Politik stehe nicht das inländische Zinsniveau, sondern der Aussenwert des Frankens zum Euro.

Deshalb dürfte auch das langfristig neutrale Zinsniveau relativ zu den Euro-Zinsen definiert werden. In den letzten 20 Jahren betrug die Zinsdifferenz im Geldmarkt zwischen der Eurozone und der Schweiz im Durchschnitt rund 100 Basispunkte. Verschiedene EZB-Geldpolitiker weisen darauf hin, dass sie in der Eurozone den neutralen Leitzins zwischen 1% und 2% sehen. Für die SNB würden dies neutrale Leitzinsen von 0 bis 1% bedeuten, wie die UBS-Ökonomen festhalten. Das heisse aber auch, dass die SNB nach den Leitzinserhöhungen 2022 und 2023 bereits eine neutrale Geldpolitik verfolgen dürfte.

Langfristig schliesse dies natürlich Zinserhöhungen der SNB über 1% nicht aus. Allerdings wäre für eine solch restriktive Geldpolitik ein wichtiger Grund nötig: eine entgleisende Inflation, sehr starkes Wachstum oder eine extreme Abschwächung des Frankens.

Die langfristigen (z.B. 10-jährigen) Zinsen sind in den letzten Monaten stark angestiegen (vgl. Abbildung). Die Erwartung, dass die SNB in den kommenden Quartalen ihre Zinsen deutlich anhebt und die Negativzinsperiode beendet, hat am langen Ende der Zinskurve die Zinsen nach oben gedrückt. Die Erwartung des Marktes, wie die Leitzinsen in den kommenden Jahren gesetzt werden, korreliere stark mit den langfristigen Zinsen.

Allerdings scheint den UBS-Ökonomen der heute vom Kapitalmarkt erwartete Leitzinsanstieg zu aggressiv zu sein. Die Märkte sehen bereits in der ersten Jahreshälfte 2023 einen Leitzins von 0,75%. Ihre Erwartungen sind deutlich vorsichtiger. Sollten die Markterwartungen auch vorsichtiger werden, dürfte das am langen Ende der Zinskurve auch tiefere Zinsen bedeuten.

Die Wechselkurse werden laut UBS derzeit von drei wichtigen Treibern bestimmt: dem Sicherheitsbedürfnis der Anleger, der Zinsdifferenz zwischen den Währungen und der Inflationsdifferenz. In anderen Phasen des Wirtschaftszyklus können andere Faktoren dominieren, beispielsweise das Wachstum, die aussenwirtschaftliche Position oder die Produktivität.

Für den USDCHF-Wechselkurs stand in den letzten Monaten die Zinsdifferenz im Mittelpunkt. Die Erwartung, dass die Fed ihre Zinsen in diesem Jahr rasch und kräftig erhöht, hat die Zinsdifferenz deutlich steigen lassen, was dem US-Dollar gegenüber dem Franken geholfen hat.

Die deutlich höhere Inflation in den USA hat aber zu einem signifikanten langfristigen Abwertungspotenzial des Dollar gegenüber dem Franken geführt (vgl Abbildung: Differenz zwischen Spot und fairem Wert). Dazu dürfte nach Ansicht der UBS-Expertinnen und -Experten die Zinsdifferenz in der zweiten Jahreshälfte und 2023 wieder kleiner werden, wenn auch in Kontinentaleuropa die Zinsen angehoben werden und die Fed möglicherweise eine Pause einlegt. Das dürfte den USDCHF-Wechselkurs nach seinem Flirt mit der Parität wieder deutlich zurückfallen lassen.

Wie die UBS-Ökonomen weiter erläutern, steht für den EURCHF-Wechselkurs die Zinsdifferenz nicht im Mittelpunkt. Solange die SNB der EZB folge, verändere sich diese Differenz nur unwesentlich. Aber im Gegensatz zum Franken sei der Euro eine zyklische Währung; er profitiere von einer Erholung der Wirtschaft und leide unter einer Zunahme der Unsicherheit: "Sind wir bisher davon ausgegangen, dass eine solide Konjunktur den Euro in den kommenden Quartalen unterstützen wird, sehen wir nun einen schwächeren Euro."

Die Konjunktur hat sich eingetrübt und die diversen Risiken dürften für Investoren auch künftig im Mittelpunkt stehen. Auch in der Eurozone ist die Inflation deutlich höher als in der Schweiz. Das reduziere die Unterbewertung des Euro (vgl. Abbildung) und dürfte dazu führen, dass die SNB später oder gar nicht mehr mit Währungsinterventionen im Markt präsent sein wird.

Kurzfristig dürfte die SNB die Parität, wenn nötig weiter verteidigen, mittelfristig wird sie aber wahrscheinlich diese Schwelle auch fallen lassen, wenn die Inflationsdifferenzen weiterhin hoch bleiben.