09.03.2026, 08:23 Uhr

Die globalen Finanzmärkte befinden sich am Montag im freien Fall. Ausgelöst durch einen massiven Ölpreisschock im Zuge des anhaltenden Irankriegs brachen die Aktienmärkte in Asien ein, und auch für Europa und die...

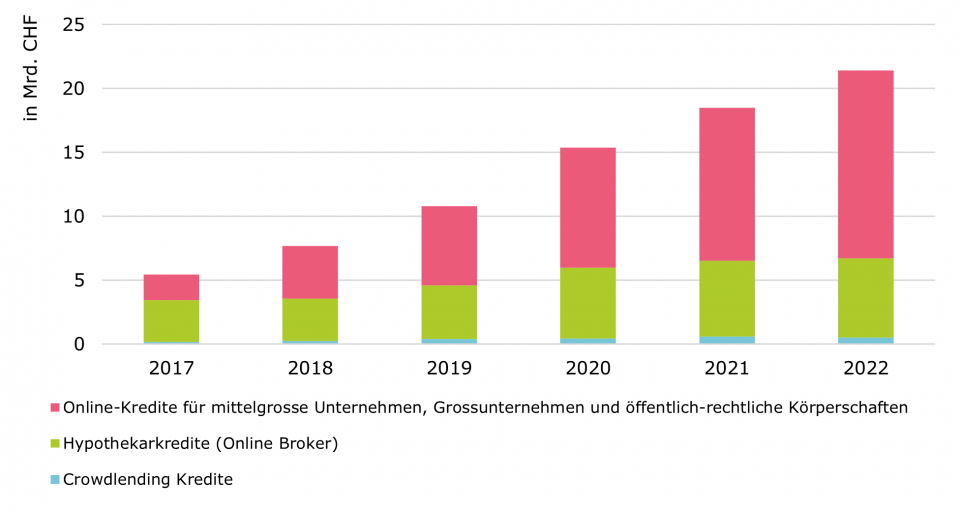

Die Vermittlung von Krediten an Unternehmen, Privatpersonen sowie Gemeinden und Städte über das Internet wächst weiterhin. Solche Marketplace Lending Plattformen vermittelten im Jahr 2022 ein Volumen von 21,4 Milliarden Franken. Dies ist viermal mehr als noch im Jahr 2017. Dies zeigt eine Studie der Hochschule Luzern.

Marketplace Lending Plattformen unterscheiden sich fundamental von Banken. Sie treten lediglich als Online-Vermittler auf und nehmen keine Einlagen von Kundinnen und Kunden in die eigene Bilanz. Sie vergeben selber auch keine Kredite. Institutionelle und private Investoren können so direkt in Fremdkapital investieren. 2022 wurde auf Online-Plattformen Fremdkapital mit einem Volumen von 21,4 Milliarden Franken vermittelt. Im Vorjahr waren es 15,4 Milliarden Franken. Das entspricht einem Anstieg von 16 Prozent. In den letzten fünf Jahren hat sich das Volumen vervierfacht. Dies zeigt die neueste Ausgabe des Marketplace Lending Reports der Hochschule Luzern (HSLU), der Swiss Marketplace Lending Association (SMLA) und der APEX Group.

Entwicklung Marketplace Lending in der Schweiz 2017 bis 2022 (nach Segment).

Besonders stark gestiegen sind Online-Kredite und Anleihen für Grossunternehmen, KMU und öffentlich-rechtliche Körperschaften mit schätzungsweise 14.7 Milliarden Franken. Sie machen mit 65 Prozent den Grossteil des Online-Fremdkapitals aus. Für öffentlich-rechtliche Körperschaften sind Online-Kredite zu einem wichtigen Finanzierungsstandbein geworden (Zum Vergrössern klicken).

Kredite und Anleihen für mittelgrosse Unternehmen, Grossunternehmen und öffentlich-rechtliche Körperschaften machen mit 13,7 Milliarden Franken fast 65 Prozent aller über Online-Plattformen gesprochenen Fremdkapital-Finanzierungen aus. «Für öffentlich-rechtliche Körperschaften wie Gemeinden, Städte oder beispielsweise Spitäler und Verkehrsbetriebe ist Marketplace Lending zu einem wichtigen Finanzierungsstandbein geworden», sagt Co-Autor der Studie Prof. Dr. Andreas Dietrich. Rund 15 Prozent ihrer Fremdfinanzierungen würden sie gemäss Schätzung der Studienautoren mittlerweile über Online-Plattformen erhalten. «Viele von ihnen haben mittlerweile erkannt, dass diese Finanzierungsmöglichkeit gerade auch aus Preis-Sicht attraktiv sein können», erläutert Dietrich.

Vermittler von Hypothekarkrediten erzielten im Jahr 2022 ein Volumen von 6,2 Milliarden Franken. Dadurch erreichten sie gemäss Schätzung der Studienautoren einen Marktanteil von etwa 3,5 Prozent. Die Wachstumsdynamik der Online-Vermittlungsplattformen habe sich in den letzten drei Jahren aber stetig verlangsamt. Die Gründe dafür sind gemäss den Studienautoren vielfältig. Dazu gehören die höheren Zinssätze, der Wegfall der Credit Suisse und das sich nur langsam verändernde Kundenverhalten. Einzelne Hypothekenvermittler haben deshalb auch ihr Geschäftsmodell angepasst und fokussieren sich weniger auf das Plattformgeschäft mit direktem Kontakt zu den Endkunden. Die Studienautoren erwarten deshalb, dass der Online-Hypothekenmarkt im B2C-Bereich in den nächsten zwei Jahren nicht mehr weiter wachsen wird.

Ende 2022 waren laut der Studie 14 Crowdlending Plattformen in der Schweiz aktiv, zuletzt kam Neocredit vor drei Jahren auf den Markt. Das Segment Crowdlending erreichte im Jahr 2022 ein Volumen von 497,5 Millionen Franken an neuen Krediten, was einem Rückgang von 18,0 Prozent gegenüber dem Vorjahr entspricht. Dabei blieb die Anzahl der vermittelten Kredite mit rund 3'000 stabil.

Mit der Ausnahme von Crowdlending steht Marketplace Lending lediglich institutionellen Investoren offen. Doch auch dort stammt rund die Hälfte des investierten Kapitals von institutionellen Investoren. Besonders Pensionskassen und externe Vermögensverwalter investieren aktiv über Crowdlending-Plattformen oder indirekt über entsprechende Fonds-Lösungen. «Für die Entwicklung des Marktes in der Schweiz ist das Engagement institutioneller Investoren absolut essenziell, da die Kreditnachfrage aufgrund der hohen Investionsvolumens schnell bedient werden kann», sagt Co-Autor der Studie Dr. Simon Amrein.

Hier geht es zur umfassenden Studie (in englisch)