23.08.2023, 14:20 Uhr

Staatsanleihen mit längeren Laufzeiten liefern seit vielen Monaten eine geringere Rendite als Kurzläufer. Wie ist das zu interpretieren und wann ist mit einer Normalisierung der Zinskurven zu rechnen? Antworten von...

Das Potenzial von Künstlicher Intelligenz gibt Growth-Unternehmen derzeit Auftrieb. Doch auch für den Value-Bereich ergeben sich Möglichkeiten. «Growth und Value werden sich abwechslungsweise besser oder schlechter entwickeln. Das legitimiert einen Blick auf eine Blend-Strategie, eine Mischung verschiedener Anlagestile», schreibt Benjardin Gärtner, Leiter des Portfoliomanagements Aktien und Mitglied des Union Investment Committee.

Sollen sich Anlegerinnen und Anleger lieber beispielsweise Aktien von Software- und Halbleiterproduzenten oder Titel von Industrie- oder Energieunternehmen ins Portfolio legen? Klar: Hier geht es um die Frage Growth versus Value. Mit der Einführung des Chatbots ChatGPT und der Euphorie um Künstliche-Intelligenz-Anwendungen (KI) haben wachstumsstarke Technologieaktien seit Ende 2022 deutliche Wertzuwächse verzeichnet.

Günstiger bewertete substanzstarke Aktien etwa aus den Bereichen Pharma, Telekommunikation oder Energie hatten das Nachsehen. Daraus wird offensichtlich: Nicht zu jeder Zeit laufen Titel mit bestimmten, systematisch vergleichbaren Eigenschaften gleich gut. Deutlich wurde dies in der Corona-Pandemie, wo wachstumsstarke, sehr hoch bewertete und zum Teil unprofitable Firmen an der Börse aussergewöhnlich gut abschnitten und niedrig bewertete Value-Titel zurückfielen. Das umgedrehte Bild dann 2022, im Jahr einer historischen Zinswende: Die Kurse von Online-Plattformen und Technologieunternehmen sackten ab, während Value-Papiere aus lange vernachlässigten Sektoren wie Banken, Rohstoffe oder Energie an Wert aufholten.

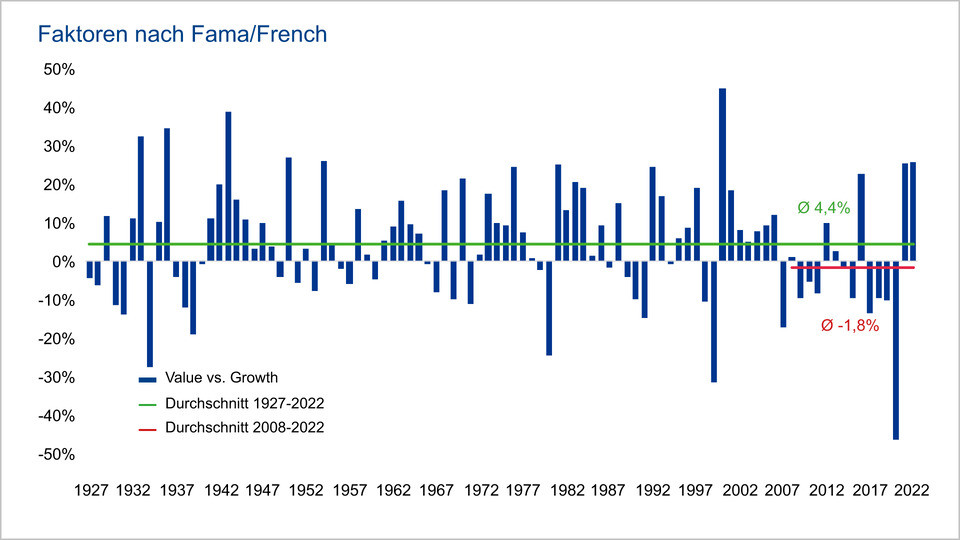

Growth und Value sind zwei Faktoren, denen in wissenschaftlichen Studien Kapitalmarktrelevanz zugeschrieben wird. Prägend ist hier die Arbeit des US-Wirtschafts-Nobelpreisträgers Eugene Fama zusammen mit dem US-Ökonomen Kenneth French. Auch wenn sie keine perfekte Erklärung liefert, so bietet die Unterteilung in Growth- und Value-Aktien doch wertvolle Orientierungshilfe in der Aktienanlage. Die beiden Experten konnten nachweisen, dass historisch am US-Markt der Value-Faktor langfristig eine bessere Wertentwicklung bot als der Growth-Faktor – auch wenn sich das Bild seit der Finanzkrise 2007/08 gedreht hat.

Jährliche Wertentwicklung Value- versus Growth-Faktor

Quelle: Fama/French Research Factors, US-Aktienmärkte; Darthmouth/Tiuck School of Business. Stand: September 2023

Was gibt den Ausschlag, dass einmal der Growth- und einmal der Value-Faktor besser abschneidet? Growth-Unternehmen weisen auch in einem schwachen Umfeld ein hohes Umsatzwachstum auf. Die Auszahlungen an Investoren in Form von Dividenden fallen aber, wenn überhaupt, oft erst weit in der Zukunft an. Value-Aktien sind dagegen Anteile an substanzstarken Unternehmen mit einer stabilen Gewinnentwicklung, die zum aktuellen Investitionszeitpunkt unterbewertet sind.

Umgekehrt leiden Growth-Titel besonders unter steigenden Zinsen, weil ein Grossteil ihrer Gewinne erst in ferner Zukunft erwirtschaftet und der Wert dieser Gewinne durch einen steigenden Abzinsungsfaktor verringert wird. Steigende Zinsen drücken also zwangsläufig auf die Bewertung von Growth-Aktien. Doch wäre ein Abgesang auf Growth im Umfeld höherer Zinsen voreilig: Langfristige Wachstumstrends wie die noch lange nicht abgeschlossene Digitalisierung der breiten Wirtschaft und der Einsatz Künstlicher Intelligenz bieten grosse Wachstumschancen. Wir gehen darum davon aus, dass in der «Great Transformation» zwar die Dominanz von Growth ein Ende findet, aber insgesamt eher eine etwas ausgewogenere Entwicklung von Growth und Value zu erwarten ist und Zyklen folgen, die wechselweise entweder stärker Growth oder Value in die Karten spielen.

In Europa gibt die «old economy» den Takt vor

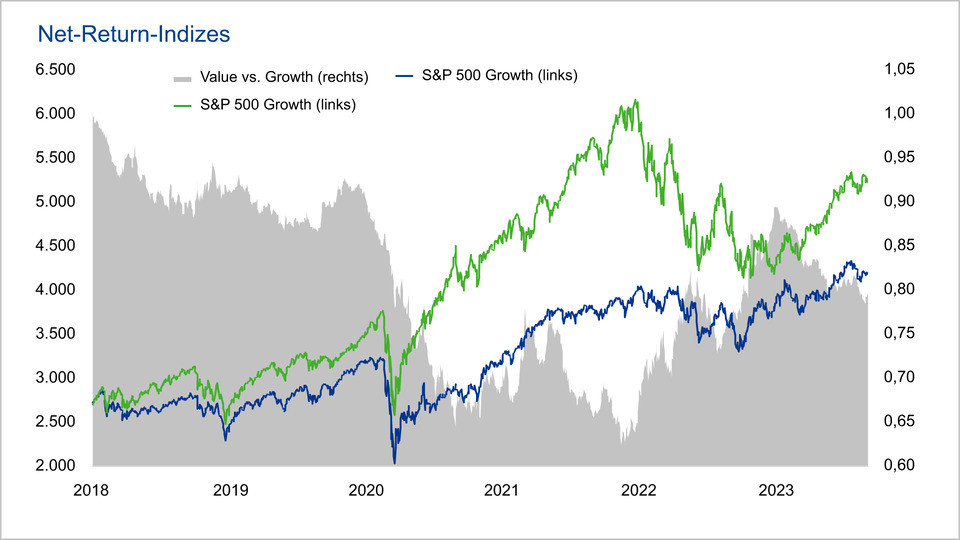

Quelle: Bloomberg, Union Investment; Stand: 13. August 2023.

Aktuell stehen die Ampeln aber weiterhin eher für Growth auf Grün: Der Zins- und Inflationsschock ist weitgehend verarbeitet, und die Sorge vor einem damit verbundenen Konjunkturschock ist deutlich geringer geworden. Allerdings erwarten unsere Volkswirte in den nächsten Quartalen keine dynamische Konjunkturerholung. Der Faktor Value erhält daher vorerst wenig Unterstützung – während Wachstumstitel noch weiter von KI-Hoffnungen angetrieben werden dürften. Dabei bestimmt eine kleine Anzahl an US-Tech-Schwergewichten die Party. KI ist die nächste technologische Revolution, vergleichbar mit dem Internet, dem Smartphone und dem Cloud-Computing.

Aus Anlegersicht bietet dies enorme Möglichkeiten – aber auch Risiken. Viele Unternehmen befassen sich jetzt ernsthaft mit der Frage, wie selbstlernende Programme im eigenen Geschäft eingesetzt werden können. Das Potenzial für die Steigerung der Produktivität kann gross sein, wie Untersuchungen zeigen. Studien zeigen auf, wo die Effizienzpotenziale besonders hoch sind: Eine Automatisierung von Abläufen führt etwa bereits heute zu Effizienzgewinnen etwa im Lebensmitteleinzelhandel. Aber auch im Automobilbereich finden sich Beispiele. Grosse Effizienzpotenziale sehen wir auch bei Konzernen, die standardisierte Aufgaben in grosser Zahl bewältigen müssen. Darum erwarten wir, dass KI in der Breite von den Unternehmen angenommen wird und dann Produktivitätseffekte für die Gesamtwirtschaft entfaltet.

Die negative Seite daran ist, dass sich die Rally am US-Aktienmarkt auf wenige Schultern verteilte. So machen die sieben grössten Titel im S&P 500 fast einen Viertel der Marktkapitalisierung und damit den Grossteil des Wertzuwachses aus. Auch sind die Bewertungen derzeit teilweise sehr hoch. Längerfristig spricht KI aber auch für Unternehmen aus dem Substanz-Bereich, die von Effizienzgewinnen profitieren können. Auch höhere Investitionen im Zusammenhang mit dem grünen Umbau der Wirtschaft und der geostrategisch bedingten Neustrukturierung von Lieferketten führen zu weiteren Anlagechancen. Unsere Volkswirte erwarten, dass dadurch das Wachstumspotenzial insgesamt steigen dürfte und die Wirtschaftsbereiche, die von Investitionen profitieren, eine interessante Gewinnentwicklung sehen könnten. So könnten Value-Aktien auch von der Unterinvestition in vielen Wirtschaftszweigen in den vergangenen Jahren profitieren. Ein Beispiel sind die niedrigen Investitionen im Rohstoffsektor. Zahlreiche Rohstoffe sind bei dem Umbau der Energieinfrastruktur unverzichtbar.

Im aktuellen Umfeld von moderatem, aber nicht starkem Wachstum oder einer erhöhten Volatilität im Rahmen der «Great Transformation» ist eine Mischung der Anlagestile Growth und Value ein möglicher Königsweg in der Aktienanlage. Eine solche Blend-Strategie hat die höchste Flexibilität und kann durch eine gezielte aktive Auswahl durch die Zyklen hindurch Mehrwert schaffen und sich auf mögliche Regimewechsel am Kapitalmarkt gut einstellen.

Damit aus Euphorie nicht in Katzenjammer wird, sind aber Disziplin und Auswahl entscheidend. Wir verstehen uns als Bottom-Up-, aber auch thematisch getriebene Investoren, da es immer wieder zeitlich begrenzte Sonderthemen geben wird, die einen grossen Performance-Unterschied machen können. Auf der Growth-Seite spielt die Beurteilung der langfristigen Wachstumsaussichten und die Qualität des Geschäftsmodelles eine Rolle. Auch Bewertungsdisziplin ist wichtig, wobei hohe Bewertung per se kein Ausschlussgrund ist, sofern die Fundamentaldaten stimmen. Auf der Value-Seite sind für uns drei Kriterien ausschlaggebend: Die Bewertung basierend auf dem langfristigem Gewinnpotenzial, ein spezifischer identifizierbarer Auslöser für eine Höherbewertung, sowie Qualität, um sogenannte Value-Traps in Unternehmen zu vermeiden, deren Geschäftsmodel langfristig gefährdet ist. Wir erwarten, dass in den nächsten Monaten die KI-Rally erst einmal weitergehen dürfte. Auf längere Sicht können aber auch ausgesuchte Unternehmen aus den anderen 493 Unternehmen aus dem S&P 500-Index im Depot interessant sein: Unternehmen etwa, die weniger wachstums- denn substanzorientierte Geschäftsmodelle haben und aus Branchen wie Pharma, Basiskonsumgüter oder Banken kommen. Generell empfiehlt sich ein ausgewogener Ansatz ohne einseitige Wette auf nur Value- oder Growth-Titel.