04.02.2026, 12:12 Uhr

Die Ökonomen von Swiss Life Asset Managers sehen die Konjunktur 2026 und 2027 stark von staatlichen Ausgabenprogrammen geprägt. An den Aktienmärkten feiern bisherige Nachzügler ein Comeback.

Die Rezession wird vergleichsweise mild ausfallen, und der Höhepunkt der Inflation liegt hinter uns. Das sind zwei der fünf Thesen des Volkswirtschaftsteams von Swiss Life Asset Managers für die globale Konjunktur und die wichtigsten Finanzmärkte. "Tina ist tot, es lebe Tiaa", ist eine weitere, auf die Anlagepolitik bezogene Kernaussage.

Die fünf Thesen des Economic Research Teams von Swiss Life Asset Managers fürs neue Jahr lauten:

· Weite Teile der Weltwirtschaft durchleben 2023 eine Rezession.

· Diese Rezession wird vergleichsweise mild ausfallen, insbesondere bleibt ein starker Anstieg der Arbeitslosigkeit aus.

· Chinas Comeback verleiht Europas Exportwirtschaft Rückenwind und stützt die Rohstoffpreise.

· "Peak Inflatio", der Höhepunkt der Inflation liegt hinter uns. Dies verschafft den Notenbanken im Jahresverlauf wieder mehr Spielraum.

· Mehr Planungssicherheit gegenüber 2022. Die Energieversorgungslage und die Entwicklung der Finanzierungskosten lassen sich inzwischen besser abschätzen.

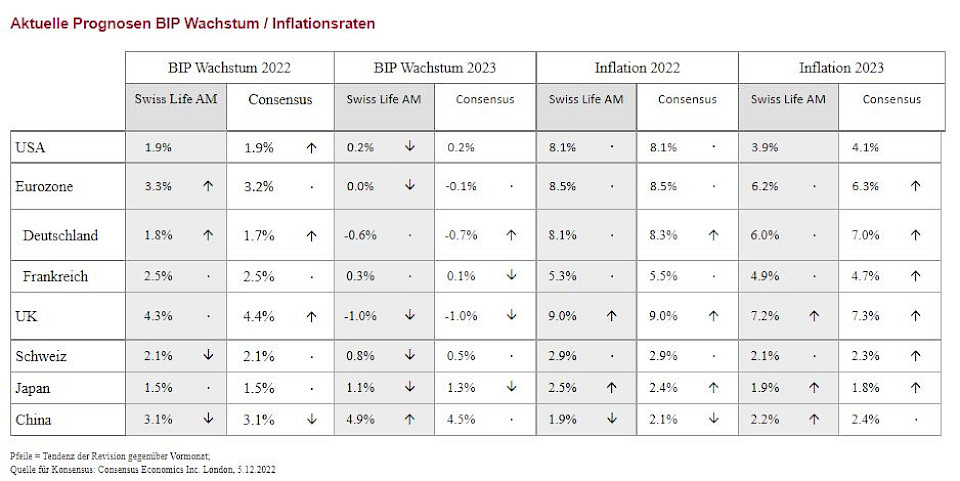

Aus dieser Gemengelage erwarten die Swiss-Life-Ökonomen für die Schweiz ein BIP-Wachstum 2023 von 0,8% nach prognostizierten 2,1% im zu Ende gehenden Jahr. Die Prognose für 2023 liegt über dem Konsens von 0,5% (vgl. Tabelle). Auch punkto Inflation ist Swiss Life AM mit +2,1% fürs neue Jahr optimistischer als der Durchschnitt der Auguren.

Was steckt hinter diesen Zahlen? Swiss Life Asset Managers listet in Kurzform auf:

- Das Rezessionsrisiko bleibt in Deutschland und Grossbritannien besonders ausgeprägt

- Für die USA wird erwartet, dass die Inflation per Ende 2023 unter 3% fallen wird.

- Die Aufgabe der strikten Covid-Eindämmungsmassnahmen durch Chinas Behörden verleiht der Weltwirtschaft Nachfrageimpulse und stützt die Rohstoffpreise.

"Der Rückgang der Inflation und die konjunkturelle Abkühlung bringen das Ende des Zinserhöhungszyklus näher", fasst Chefökonom Marc Brütsch den aus Investorensicht zentralen Aspekt zusammen.

Tina (there is no alternative) war in den letzten Jahren das Hauptargument für Aktien vs. Anleihen. Das ist nun anders. 2022 war für Anleihenanleger zwar düster, hat aber auch Investment-Grade-Anleihen wieder "sehr attraktiv" gemacht, heisst eine wichtige Aussage mit Blick aufs kommende Jahr.

Euro-Unternehmensanleihen rentieren derzeit 3,7% nach 0,1% Mitte 2021, US-Papiere 5,1% vs. 1,7% Ende 2020. Zum Vergleich: EUR Stoxx 600 und S&P 500 liefern zurzeit Dividendenrenditen von 3,4% bzw. 1,6% bei deutlich höherer Volatilität.

Es gibt also wieder eine Alternative (TIAA) zu Aktien. Höhere Spreads sind möglich, aber Anleihen bieten wieder einen gewissen Schutz in Form eines höheren Carry und einer Zinskomponente, die in einem Risk-off-Umfeld als Absicherung dient.

Zudem profitieren Firmenanleihen von soliden Fundamentaldaten, und die Emissionsflut der letzten Jahre hat den Refinanzierungsbedarf der Unternehmen in die Zukunft verschoben, erklärt das Research-Team. Das derzeit hohe nominale Wachstum ist tendenziell auch für Anleihenemittenten vorteilhaft, deren Erträge und Gewinne mit der Inflation steigen, der Schuldenstand aber gleich bleibt. "Trotz geringem realem Wirtschaftswachstum könnten sich daher die Fundamentaldaten weiter verbessern."

Es spricht aber auch einiges für Aktien, führt das Team weiter aus: Erstens sind die Bewertungen viel attraktiver. Zweitens hat die Inflation ihren Höhepunkt wohl erreicht und die Zinserhöhungen könnten 2023 enden. Das Fed dürfte Ende 2023 die Zinsen gar wieder senken. Drittens waren die jüngsten Unternehmensgewinne viel robuster als erwartet.

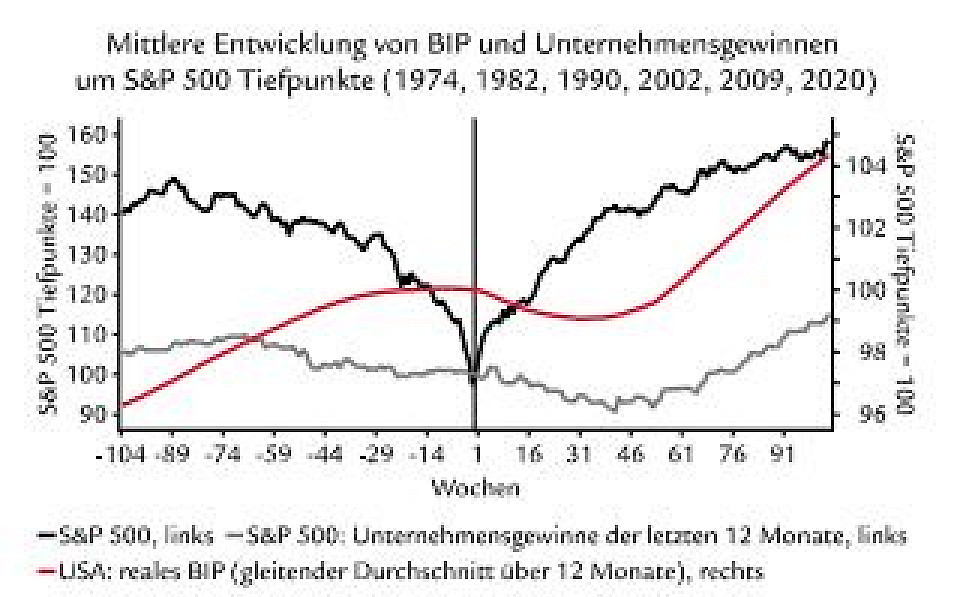

Viertens erreicht der Aktienmarkt im Mittel sechs bis neun Monate vor der Konjunktur die Talsohle (vgl. Grafik). "Geht man in den USA für 2023 von einer Rezession von zwei bis drei Quartalen aus, könnte der Boden des Aktienmarkts bald erreicht sein." Fünftens ist die Stimmung sehr negativ, "in der Regel ein Kontraindikator", wie Swiss Life ergänzt.

Negativ sind die Rezession und der entsprechende Gewinnrückgang, "der momentan noch nicht eingepreist ist", halten die Swiss-Life-Auguren fest. Der durchschnittliche Gewinnrückgang der Nachkriegszeit während Rezessionen betrage rund 15%. Für 2023 entspreche der Marktkonsens hingegen nach wie vor einem einstelligen Gewinnwachstum.

Die Bewertungen sind tatsächlich "viel tiefer als vor einem Jahr, liegen aber immer noch über den Niveaus der Rezessionstiefs." Doch die Geldpolitik wird weiter gestrafft und Inflation und Zinsen könnten länger hoch bleiben als derzeit erwartet.

Auch ist die relative Attraktivität von Aktien vs. Anleihen deutlich gesunken. Und dann bleiben noch die geopolitischen Risiken, die weiter hoch sind. "Somit ist eine negative Haltung gegenüber Aktien im nächsten Quartal gerechtfertigt, da sich die Effekte der bevorstehenden Rezession noch nicht ganz in den Marktpreisen widerspiegeln", relativieren die Anlagespezialisten von Swiss Life.

Mittelfristig würden die Aktienbewertungen jedoch auf ein attraktives Renditepotenzial hin, das weitgehend dem historischen Durchschnitt entspriche, lassen sie den Blick etwas weiter in die Zukunft schweifen, und halten fest: "Anlagestile wie Minimum Volatility und High Dividend könnten sich im aktuellen Marktumfeld besonders gut entwickeln."