12.02.2026, 09:35 Uhr

Der britische Vermögensverwalter Schroders wird für 9,9 Milliarden Pfund (entspricht laut Reuters 13,5 Milliarden US-Dollar) vom US-amerikanischen Asset-Manager Nuveen übernommen.

Nach einem sehr starken Jahr 2021 rechnet Keith Wade von Schroders zwar mit einem nachlassenden, aber erneut starken Wachstum in 2022. In der Prognose von Schroders steht einem globalen BIP-Wachstum von 4,0% eine globale Inflation von 3,8% gegenüber.

Auch im Jahr 2022 dürfte nach Ansicht von Keith Wade, Chefvolkswirt bei Schroders, die Weltwirtschaft kräftig wachsen. Die Erholung werde jedoch weiterhin uneinheitlich ausfallen. Zum grossen Teil werde der Ausblick vom erwarteten Entzug der Hilfsmassnahmen geprägt. Insbesondere zählen gemäss dem Chefvolkswirt eine unerwartet hohe Inflation und ein schwächeres Wachstum zu den Risiken.

Die neue Covid-19-Variante Omikron erinnere daran, dass die Pandemie noch lange nicht überstanden sei. Dennoch rechnet Wade für 2022 angesichts der anhaltenden Erholung der Weltwirtschaft mit einem erneut starken Wachstum. Nach einem aussergewöhnlich starken Jahr 2021 dürfte das Wachstum jedoch nachlassen, da die Regierungen und Zentralbanken die während der Pandemie eingeführten Hilfsmassnahmen zurückfahren. "Die Inflation dürfte sich abschwächen. Doch in der Zwischenzeit steht politischen Entscheidungsträgern und Anlegern eine schwierige Zeit bevor. Wir prognostizieren für 2022 ein globales BIP-Wachstum von 4,0% und rechnen mit einer globalen Inflation von 3,8%", so der Schroders-Experte.

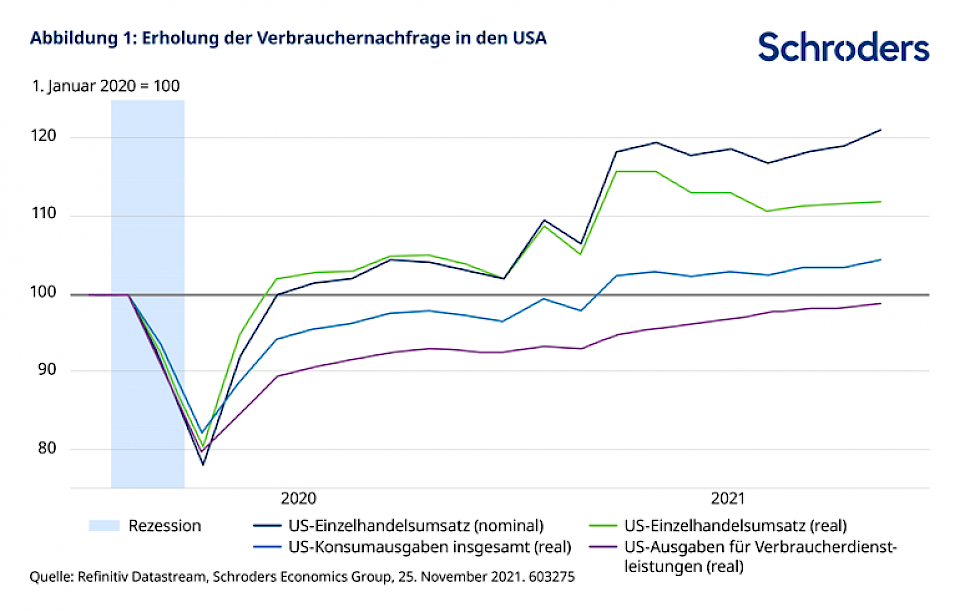

Die wirtschaftliche Erholung nach der Pandemie habe sich von den wirtschaftlichen Erholungen der Vergangenheit unterschieden. Dies habe zu unerwarteten Disruptionen der Lieferketten geführt, da es zu zahlreichen Engpässen gekommen sei. Auch an den Arbeitsmärkten sei die Lage schwierig gewesen. "Unternehmen sahen sich mit einem Arbeitskräftemangel konfrontiert. Diese Faktoren haben dafür gesorgt, dass die Inflation und die Löhne höher kletterten als erwartet", erläutert Keith Wade. Das uneinheitliche Wesen der Erholung werde in den Zahlen zum Kaufverhalten der US-Konsumenten deutlich (vgl. Abbildung): Der Einzelhandelsabsatz oder reale Einzelhandelsumsatz liege inzwischen um über 10% über dem Niveau vor der Pandemie. Im Gegensatz dazu liegen die realen Ausgaben im Dienstleistungssektor um etwa 2% unter dem Niveau vor der Pandemie.

Die Erholung sei in einem überproportionalen Mass auf den Gütersektor zurückzuführen, was die Lieferketten und Rohstoffmärkte unter enormen Druck setze. Nach dem Ende der globalen Finanzkrise im Jahr 2009 habe es viereinhalb Jahre gedauert, bis der Einzelhandelsabsatz das vorherige Niveau in diesem Ausmass übertroffen habe. Diesmal habe es nur 18 Monate gedauert.

Die Auswirkungen der Engpässe haben sich in der jüngsten Abschwächung des Einzelhandelsabsatzes gezeigt. Dieser Verlust spiegle in erster Linie die Auswirkungen der höheren Inflation wider, da es Einzelhändlern mit eingeschränktem Angebot gelungen sei, ihre höheren Kosten weiterzugeben. Nominal sei der Umsatz weiter gestiegen und liege rund 20% über dem Niveau vor der Pandemie. Eine höhere Inflation spiegele ein Ungleichgewicht zwischen begrenztem Angebot und starker Nachfrage wider. Zwar haben gemäss dem Schrodes-Experten Zentralbanken keinen Einfluss auf Ersteres (beispielsweise können sie nicht die Lieferung von Fracht beschleunigen), sie können jedoch das Gleichgewicht wiederherstellen, da sie über Instrumente verfügen, um der starken Nachfrage zu begegnen.

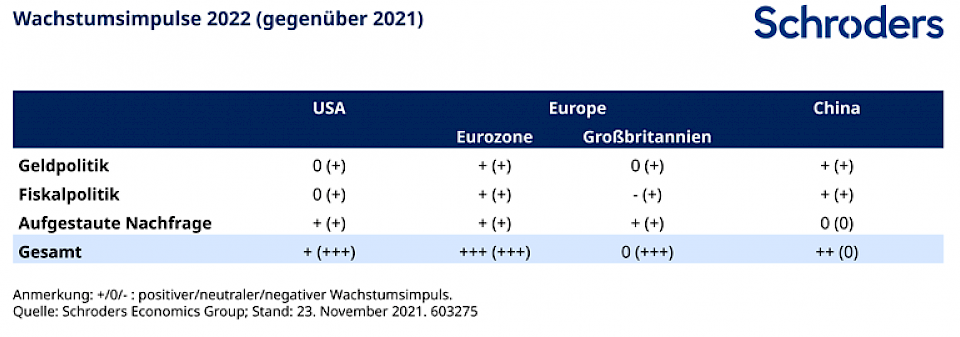

Keith Wade geht davon aus, dass das Ende der Notfallmassnahmen der Zentralbanken und Regierungen die Wirtschaftstätigkeit im Jahr 2022 zu grossen Teilen prägen wird. Die massiven fiskalpolitischen Anreizmassnahmen (staatliche Ausgaben- und Steuerpolitik zur kurzfristigen Stützung der Volkswirtschaften) als Reaktion auf die Pandemie laufen seiner Beobachtung nach in den USA und Grossbritannien bereits aus.

"Obwohl die Staatsausgaben hoch bleiben werden, wird die Finanzpolitik insgesamt im Jahr 2022 weniger unterstützend wirken. Nach der fiskalpolitischen Grosszügigkeit im Jahr 2021 sollte dies eigentlich keine Überraschung darstellen", so der Experte. In den USA werde der parteiübergreifende Infrastruktur-Deal im nächsten Jahr anlaufen, und das noch umfangreichere Programm "Build Back Better" sollte ebenfalls helfen, sofern es denn vom Senat genehmigt werde. Die fiskalpolitischen Wachstumsimpulse werden seiner Einschätzung nach jedoch geringer ausfallen als 2021. Ähnlich verhalte es sich in Grossbritannien, wo im nächsten Jahr die Körperschafts- und Einkommenssteuern sowie die Sozialversicherungsbeiträge bzw. Lohnsteuern steigen werden.

In der Eurozone hingegen könne im Rahmen des Wiederaufbaufonds der EU mit weiterhin hohen Fiskalausgaben gerechnet werden. Die Anreizmassnahmen seien zwar etwas geringer als 2021, aber immer noch beträchtlich. In der Zwischenzeit werde erwartet, dass China die fiskalischen Anreize im Jahr 2022 aufrechterhalte, indem die lokalen Regierungen höhere Kredite aufnehmen. Zum Teil werde dies jedoch dadurch erfolgen, dass die Banken zu einer höheren Kreditvergabe angehalten werden.

In Bezug auf die geldpolitische Unterstützung sieht Wade in den USA und in Grossbritannien ebenfalls eine Bewegung in eine weniger positive Richtung. "Die Zentralbanken fahren ihre pandemiebedingten quantitativen Lockerungsprogramme zurück, mit denen dem Finanzsystem direkt Geld zugeführt wurde. Auch die Bank of England und die US-Notenbank Fed machen sich für Zinsanhebungen bereit", so Wade. Er erwartet, dass die Bank of England die Zinsen im Februar 2022 anheben wird.

Seiner Einschätzung nach wird die Zentralbankpolitik von positiv auf neutral umgestellt, da die Zinssätze im Verhältnis zum "Gleichgewichtszinssatz» immer noch niedrig sind. In einer voll ausgelasteten Volkswirtschaft sei dies der Zinssatz, der erforderlich sei, um sowohl eine zu starke Stimulation, die möglicherweise einen übermässigen Inflationsdruck erzeuge, als auch eine zu geringe Stimulation, die möglicherweise zu einer wirtschaftlichen Kontraktion und einem Deflationsrisiko führe, zu vermeiden.

Wade rechnet 2022 mit erheblichen Kurswechseln in den USA und Grossbritannien: von maximalen Anreizmassnahmen zu bescheideneren Hilfsmassnahmen oder einer neutralen Einstellung. Die Eurozone engagiere sich weiterhin stärker, während China zu mehr geld- und fiskalpolitischer Unterstützung übergehe (siehe Tabelle).

Er geht davon aus, dass die Divergenz zwischen den USA/Grossbritannien und der Eurozone/China Chancen an den Anleihe- und Devisenmärkten schaffen wird. Der Chefvolkswirt stellt auch viele Unsicherheiten hinsichtlich Inflation und Wachstum fest, auch wegen der Engpässe in der Lieferkette und des anhaltenden Arbeitskräftemangels. "Höhere Lohnzuwächse, die sich auf Kosten und Preise auswirken, könnten zu einer unerwartet hohen Inflation und einem schwächeren Wachstum führen, was das Schreckgespenst einer Stagflation heraufbeschwört", sagt er.

Die neue Variante Omikron sei aufgetreten, als der Schroders-Experte seine Prognosen bereits abgeschlossen hatten. Sie erhöhe jedoch das Risiko neuer Aktivitätsbeschränkungen und Unterbrechungen auf der Angebotsseite deutlich. Es sei noch zu früh, um ihre makroökonomischen Auswirkungen zu beurteilen. Klar sei nur, dass durch Omikron das Risiko einer weltweiten Stagflation steige.