12.02.2026, 09:35 Uhr

Der britische Vermögensverwalter Schroders wird für 9,9 Milliarden Pfund (entspricht laut Reuters 13,5 Milliarden US-Dollar) vom US-amerikanischen Asset-Manager Nuveen übernommen.

Die Reaktion Asiens auf die Pandemie im Jahr 2020 kam der Region zugute. Da in einigen Bereichen die Gefahr einer Blasenbildung besteht, müssen Anleger bei der Aktienauswahl mittlerweile jedoch hellwach sein, meint Abbas Barkhordar von Schroders.

Trotz der globalen Turbulenzen durch die Covid-19-Pandemie waren die Aktienmärkte im Jahr 2020 nach Ansicht von Abbas Barkhordar, Fund Manager Asian Equities von Schroders, im Allgemeinen robust. Die Region Asien ohne Japan war hier keine Ausnahme. "In vielerlei Hinsicht war die Region zuerst von der Pandemie betroffen und hat sich von ihr auch als Erste wieder erholt. Zahlreiche Länder waren in der Lage, das Virus erfolgreich zu bekämpfen, sodass die Wirtschaftstätigkeit schneller wieder aufgenommen werden konnte als andernorts", so der Experte.

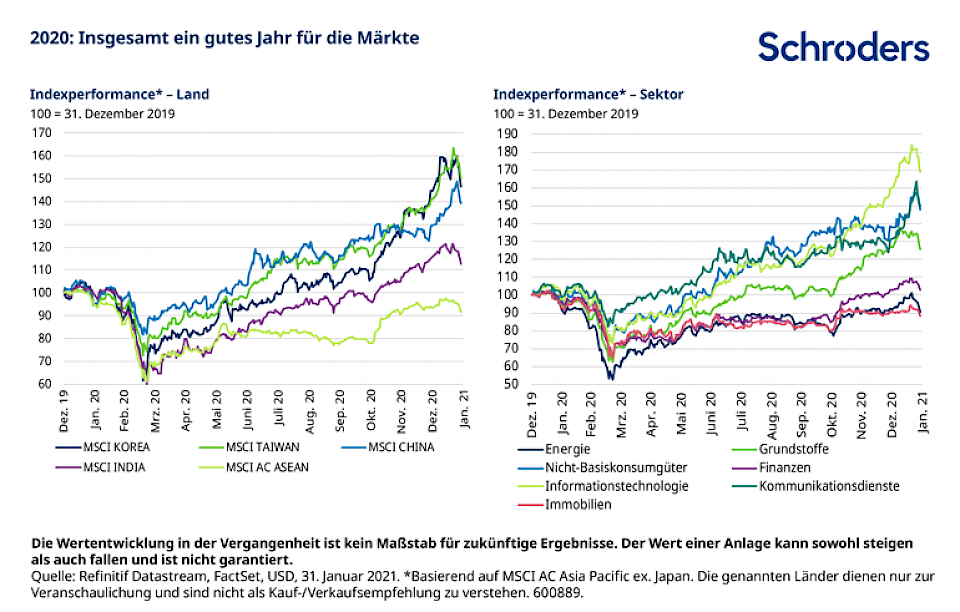

Zwar sei die Entwicklung Asiens insgesamt erfreulich gewesen, auf Länder- und Sektorebene gebe es jedoch auffällige Unterschiede. Nordasiatische Länder wie China, Südkorea und Taiwan, die im Allgemeinen den grössten Erfolg bei der Eindämmung der Pandemie hatten, überflügelten die Aktienmärkte in Indien und der ASEAN-Region.

Auf Sektorebene führte die starke Nachfrage nach digitalen Diensten und Geräten für das Homeoffice zu einer Outperformance von Halbleiterlieferanten und anderen Technologieunternehmen, stellt Barkhordar fest. Weitere Bereiche, die von der Pandemie profitieren konnten, waren E-Commerce – Teil des Nicht-Basiskonsumgütersektors – und Kommunikationsdienste. Unternehmen in diesen Sektoren seien in der Regel in Nordasien ansässig und tragen somit zur starken Wertentwicklung dieser Länder bei. "Im Gegensatz dazu blieben traditionell konjunktursensible Sektoren wie Energie und Finanzen zurück. Diese Sektoren machen generell einen höheren Anteil des Markts in Süd- und Südostasien aus", ergänzt Barkhordar.

Im Verlauf des Jahres 2020 wurde der Optimismus über eine rasche wirtschaftliche Erholung durch die sehr erfreulichen Meldungen zu erfolgreichen Impfstoffen und die enorme fiskal- und geldpolitische Unterstützung von Regierungen und Zentralbanken angefacht, hält der Fundmanager fest. Diese Faktoren stützen die Märkte auch 2021 weiterhin. Mit zunehmenden Wachstumserwartungen sind jedoch auch die langfristigen Zinsen gestiegen, was sich auf die Märkte auswirken kann.

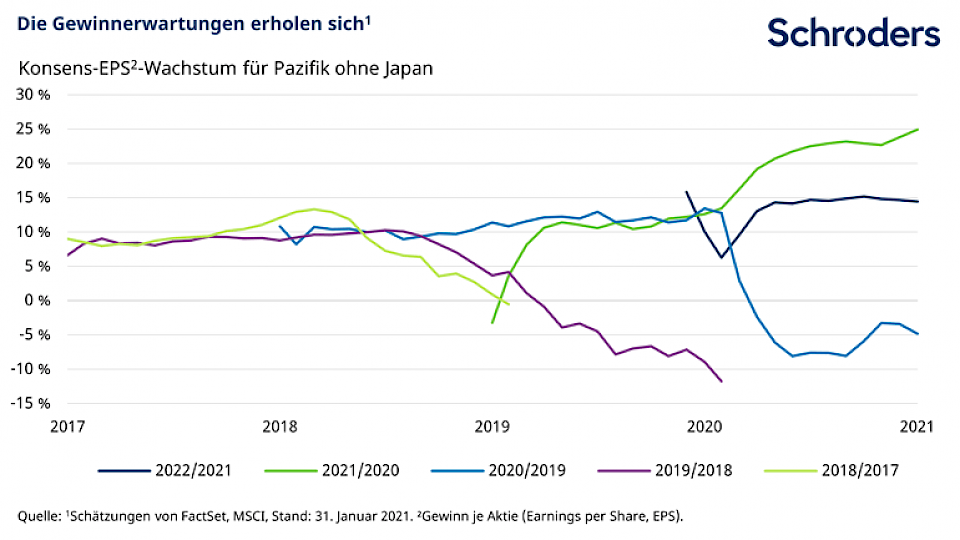

"Infolge der Kursrallye erscheinen Aktien gegenüber ihren langfristigen Durchschnittswerten jetzt relativ teuer, zumindest im Vergleich zu ihren historischen Gewinnen und Buchwerten", sagt Abbas Barkhordar. Dies deute darauf hin, dass die Märkte eine recht robuste Erholung der Gewinne einpreisen.

In der Tat wurden die Konsenserwartungen für Unternehmensgewinne deutlich angehoben, da das Vertrauen in die Erholung und in die erfolgreiche Einführung der Impfstoffe wächst. Für die Region Asien ohne Japan lauten die Markterwartungen für dieses Jahr auf ein Gewinnwachstum von rund 25% gegenüber dem Vorjahr bzw. 15% für 2022.

Der Aktienspezialist hält diese Zahlen nicht für unrealistisch. Vieles hinge jedoch vom weiteren Verlauf der Pandemie ab, insbesondere davon, wie die Länder mit neuen Varianten des Virus umgehen. Somit seien die Prognosen über zukünftige Gewinne möglicherweise unsicherer als üblich. Angesichts der Bewertungen könnten die Märkte seiner Ansicht nach in diesem Punkt enttäuscht werden.

Ausserdem seien zusammengefasste Kennzahlen nur begrenzt aussagekräftig. Wie das vergangene Jahr zeige, könne es sowohl zwischen den Märkten als auch innerhalb der Märkte erhebliche Unterschiede geben.

"Ein weiteres Phänomen, das in den vergangenen Monaten zu einem Anstieg der Märkte weltweit beitrug, ist die stark gestiegene Aktivität von Privatanlegern. Dies war wohl insbesondere in den USA der Fall – wir erinnern beispielsweise an GameStop –, aber auch in Asien sind hierfür Anzeichen erkennbar", so Barkhordar.

Die steigende Aktivität der Privatanleger trage möglicherweise zu den aufgeblähteren Bewertungen bei, die in einigen Teilen des Marktes beobachtet werden konnten. Einige der "überhitzten" Marktbereiche wie Biotechnologie, Software oder Elektrofahrzeuge werden in Bezug auf ihre Bewertungskennzahlen zu oder nahe historischen Höchstständen gehandelt.

Diese Bewertungen basieren laut dem Experten bisweilen auf einem extrem hohen voraussichtlichen Wachstum, das oft weit in die Zukunft reicht, und sie sind daher sehr anfällig gegenüber Stimmungsänderungen oder Zinserhöhungen. Im Gegensatz dazu haben niedrig bewertete Sektoren – Banken, Immobilien, Investitionsgüter, Versorger – das Interesse der Privatanleger nicht erregt, stellt Barkhordar fest. Dies sei einer der Gründe dafür, warum diese Sektoren derzeit insgesamt einen günstiger bewerteten Eindruck machen.

Dies zeige die Bedeutung einer aktiven Titelauswahl in der Region. Es sei wichtig, Titel in Bereichen auswählen zu können, die von Anlegern übersehen werden und sich möglicherweise unterdurchschnittlich entwickeln – deren Erholungsaussichten jedoch vom breiteren Markt unterschätzt würden. Ebenso sollten Bereiche mit einer geringen Sicherheitsmarge gemieden werden. Ihre bislang solide Dynamik könne sich jederzeit ins Gegenteil verkehren.

Dies gelte für Sektoren genauso wie für Länder. Das relative Wachstum könne sich bald auf die Länder in Süd- und Südostasien verschieben, die sich im Vergleich zu Nordasien bislang unterdurchschnittlich entwickelt haben. Angesichts der sich ausbreitenden Erholung handle es sich hier um ein "Aufholspiel», sagt Barkhordar.

China habe bereits einige Massnahmen ergriffen, um die geldpolitischen Zügel zu straffen und spekulativere Bereiche zu beruhigen. Der Fondsmanager erwartet, dass die Unterstützung und Liquidität der Regierungen und Zentralbanken in den Ländern, die sich bereits gut entwickelt haben, früher entzogen werden. Es sei daher sehr wichtig, bei der Vermögensaufteilung aktiv zu sein, um derartige Unterschiede zu berücksichtigen.

Ferner hebt Barkhordar hervor, dass die asiatischen Aktienmärkte im Vergleich zum Rest der Welt hinsichtlich des Ertragspotenzials und der robusten Dividendenströme, die asiatische Unternehmen bieten, sehr gut aufgestellt sind. Es handle sich hierbei zum Teil um ein Erbe der asiatischen Finanzkrise. "Unternehmen in der Region wiesen zu Beginn der Krise allgemein konservativere Bilanzen auf als Vergleichsunternehmen in anderen Regionen. Sie zeichneten sich auch durch angemessenere Ausschüttungsquoten aus, insbesondere im Vergleich zu Grossbritannien", stellt Barkhordar fest. Daher sehe er keinen Grund, warum sich die Dividenden nicht im Gleichschritt mit den Gewinnen erholen sollten.

Barkhordar fügt an, dass der Wert der Anlagen und der damit erzielten Erträge sowohl steigen als auch fallen kann, und Anleger womöglich nicht das ursprünglich eingesetzte Kapital zurück erhalten. Die Wertentwicklung der Vergangenheit sei kein Hinweis auf die Wertentwicklung in der Zukunft und liesse sich möglicherweise nicht wiederholen.