12.02.2026, 09:35 Uhr

Der britische Vermögensverwalter Schroders wird für 9,9 Milliarden Pfund (entspricht laut Reuters 13,5 Milliarden US-Dollar) vom US-amerikanischen Asset-Manager Nuveen übernommen.

Um die differenzierte makroökonomische Dynamik der Schwellenländer zu verstehen, ist es laut David Rees von Schroders wichtig, über die dürftigen Zahlen hinauszublicken.

Unlängst haben Schroders-Experten ihre Prognosen für das diesjährige weltweite Wirtschaftswachstum von 5,2% auf 5,9% korrigiert. Diese Projektion bezog sich jedoch auf Industrieländer und berücksichtigte eine nur geringe Aufwärtskorrektur der geschätzten Produktion in Schwellenländern.

Das BIP-Wachstum der Schwellenländer wird sich nach Ansicht von David Rees, Senior Emerging Markets Economist von Schroders, in den nächsten 18 Monaten an das Niveau aller anderen Länder annähern, wie es seit der Jahrtausendwende nicht mehr der Fall war.

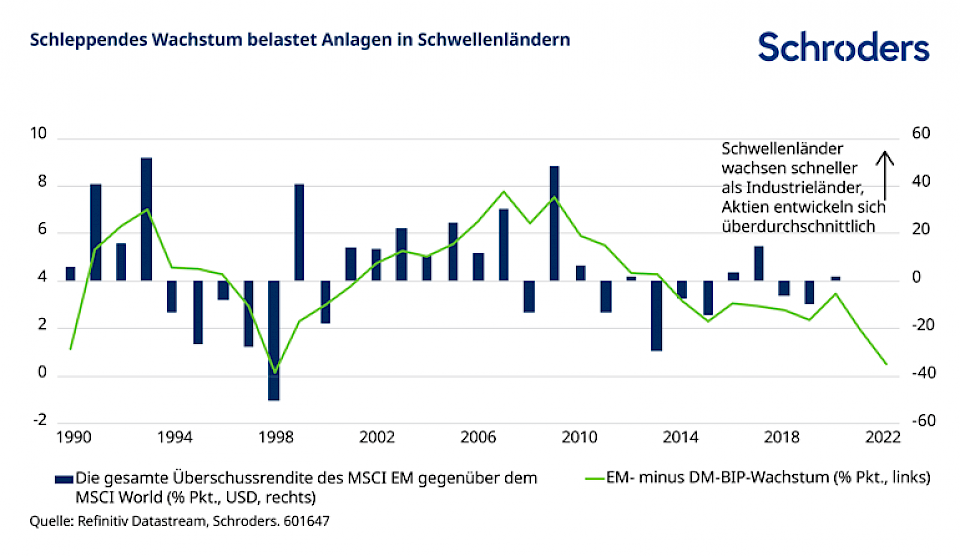

Bei der Anlage in Schwellenländern geht es seiner Ansicht nach nicht nur darum, von dem verhältnismässig schnellen Wirtschaftswachstum zu profitieren. Die Grafik unten zeige, dass das Wachstum in der Vergangenheit ein wichtiger Faktor bei der relativen Wertentwicklung von Vermögenswerten wie Aktien war.

Die externen Schwachstellen für Schwellenländer seien relativ begrenzt. Rees geht von einem zögerlichen Wachstum angesichts einer restriktiveren Haltung der US-Notenbank Fed aus. "Schwellenländer als eine einzelne Anlageklasse zu betrachten, ist jedoch verkehrt. Die makroökonomischen Aussichten bieten nach wie vor viele Anlagechancen für Investoren", so der Schroders-Experte.

Sehr kurzfristig gesehen geben asiatische Hersteller seiner Einschätzung nach weiterhin den Ton an. "Tatsächlich haben wir unsere diesjährige BIP-Wachstumsprognose für China von 9% auf 9,2% angehoben. Voraussetzung dafür ist die Wiederöffnung der Weltwirtschaft und damit kräftige Nachfrage nach Dienstleistungen, aber bis zu einem gewissen Grad auch nach Waren", so der Schwellenländerexperte.

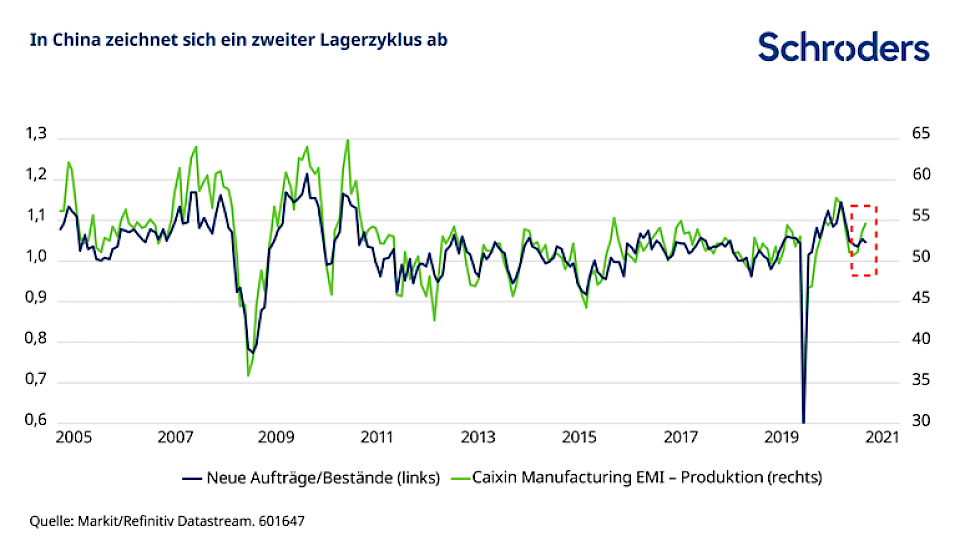

In China zeigen sich gemäss Rees bereits erste Anzeichen eines zweiten, kleinen Lagerzyklus der jüngsten EMI des verarbeitenden Gewerbes. Die zögerliche Produktion sei unter Umständen bereits ein Indiz für Lieferengpässe. Die spürbar kräftige Nachfrage sollte die Geschäftstätigkeit unterstützen. Dies werde sich wahrscheinlich auch auf andere exportabhängige Märkte innerhalb Asiens auswirken. Die Performance der Märkte in der Region dürfte davon profitieren.

Am Gesamtbild ändere sich jedoch nichts: "Die langfristigen Frühindikatoren für Chinas Binnenkonjunktur vollziehen seit einiger Zeit eine Wende. Das Wachstum der realen Geldmenge M1 erreichte im November letzten Jahres seinen Höhepunkt, doch der Kreditimpuls lässt seit Oktober nach. Beide sind mit einer Verzögerung von etwa neun Monaten ein guter Hinweis der künftigen Wachstumsrichtung, die impliziert, dass sich eine konjunkturelle Abschwächung Chinas ab dem dritten Quartal abzeichnet", erklärt Rees.

Für zyklische Märkte wie Aktien und Rohstoffe werde es schwieriger. Die lokalen Anleihemärkte, die sich zunehmend für ausländische Anleger öffnen, dürften jedoch Chancen bieten. Zu Jahresbeginn argumentierte Rees, dass sich das Schwellenländerwachstum von Asien auf andere Regionen verlagern würde. Diese Entwicklung ist mittlerweile erkennbar.

Gemäss der Beobachtung von Rees hielt die brasilianische Volkswirtschaft der zweiten Infektionswelle im ersten Quartal weitaus besser stand. Die erheblich günstigeren Handelsbedingungen sollten in den kommenden Monaten positiv für die Dynamik sein. "Wie von uns erwartet, hat sich die Performance der lokalen Märkte in den jüngsten Monaten verbessert. Der kurzfristige Ausblick ist positiv, auch wenn der Wahlkalender Anlass zur Sorge gibt", sagt er.

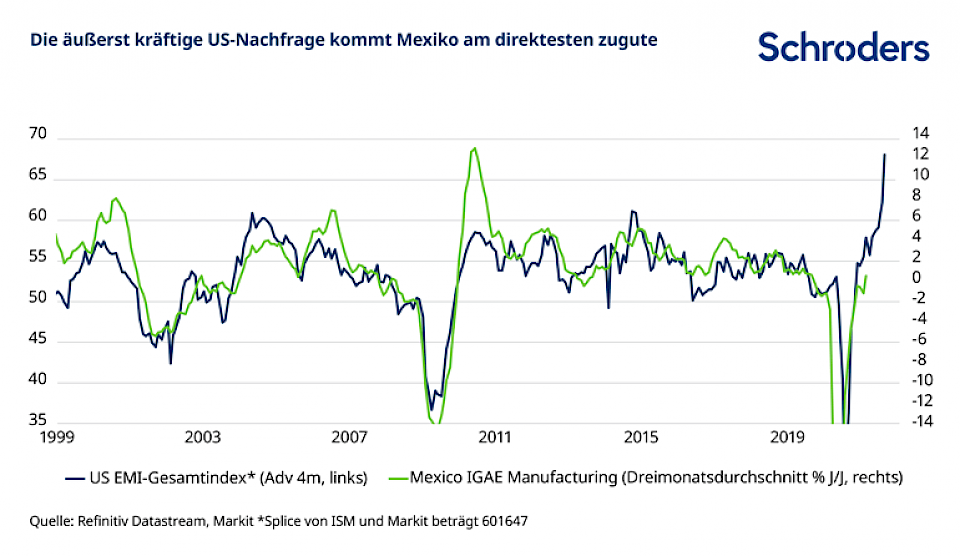

Inzwischen habe sich auch die Wirtschaft Mexikos erholt. Das Land zählte bislang zu den Nachzüglern unter den Schwellenländern. Dieser positive Trend spiegle sich im verarbeitenden Gewerbe wider. Der Grund: Die Nachfrage aus den benachbarten USA, das Bestimmungsland der meisten mexikanischen Exporte, sei in die Höhe geschossen. Die Grafik unten veranschaulicht die historisch enge Korrelation zwischen den Veränderungen des EMI-Gesamtindex der USA – der im Mai ein Allzeithoch erreichte – und der Performance des verarbeitenden Gewerbes in Mexiko. Dies dürfte sich positiv auf die Wertentwicklung lokaler Vermögenswerte auswirken.

Die Impfkampagnen und die anschliessende Wiederöffnung der Volkswirtschaften dürften ein weiteres Thema sein, das an den Märkten für Aufschwung sorgt. Zweifelsohne könnte das externe Umfeld in den kommenden Monaten schwieriger werden. Anleger, die bereit seien, über die Schlagzeilen hinauszusehen, dürften jedoch Anlagechancen identifizieren.