06.03.2026, 08:58 Uhr

Die Aktienmärkte reagieren auf KI-Disruption und Washingtons Zollchaos mit Panikverkäufen. Doch wer jetzt wahllos aussteigt, verspielt Chancen. Neuberger-Berman-CIO Equities, Joseph V. Amato, erklärt, warum...

Derzeit müssen sich Anleger den seltenen Herausforderungen stellen, bei der Vermögensallokation das richtige Mass für Renditen und Risiken zu finden, sagt Erik L. Knutzen, Chief Investement Officer Multi-Asset Class bei Neuberger Berman.

Angesichts extrem niedriger Leitzinsen und mässiger Aussichten für das weltweite Wirtschaftswachstum sind die Renditeaussichten des Marktes gering. Gleichzeitig ist das globale Marktumfeld durch diverse Risiken, erhöhte Volatilität sowie einer deutlichen Zunahme an Anlagestrategien komplexer geworden. Und schliesslich gibt es einen gestiegenen Bedarf an Investmentfonds, entweder um gestiegenen Ausgabeanforderungen Rechnung zu tragen oder um eine Finanzierungslücke bei Verbindlichkeiten zu schliessen.

Erik L. Knutzen, Chief Investement Officer Multi-Asset Class bei Neuberger Berman, bevorzugt in diesem schwierigen Anlageumfeld einen risikobasierten Ansatz bei der Allokation von Vermögenswerten. Um opportunistische Anlagen in Märkten zu tätigen, die attraktive risikobereinigte Renditen bieten, muss man gleichzeitig die Flexibilität beibehalten, die Portfolio-Engagements anzupassen.

60/40: Eine fundierte Wahl

Die herkömmliche Methode der Portfoliokonstruktion umfasst die Allokation von Kapital auf der Basis eines vom Kunden definierten Renditeziels. Im Rahmen eines Risikoausgleichsansatzes wird das Risiko auf verschiedene Anlagekategorien verteilt, um das Risikoziel oder -budget zu erfüllen. Die am häufigsten zitierte Erkenntnis aus der Risikoausgleichsallokation betrifft ein Portfolio aus 60% Aktien und 40% Anleihen. Im Rahmen der Kapitalallokation scheint dieses gängige Gewichtungsschema breit diversifiziert zu sein. Eine Analyse des Beitrags zum Risiko aus den zwei Anlagekategorien zeigt jedoch, dass im Durchschnitt Aktien einen übermässigen Anteil des Risikos für das Portfolio ausmachen. Des Weiteren variiert der Beitrag der beiden Komponenten zum Gesamtrisiko im Laufe der Zeit erheblich.

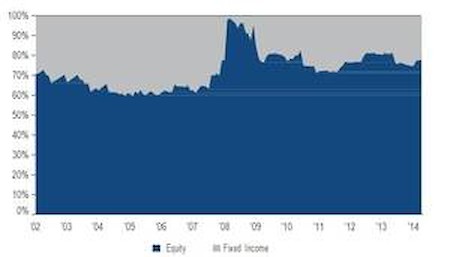

Bei Betrachtung der relativen Beiträge zum Risiko des 60/40-Portfolios über die letzten 12 Jahre hinweg wird deutlich, dass Aktien zu jedem beliebigen Zeitpunkt mit 59% bis 99% (in diesem Fall anhand der Volatilität gemessen) für den Grossteil des Risikos verantwortlich waren und mitten in der Finanzkrise von 2008 bis 2009 ihren Höhepunkt erreichten, als diese Aktiengewichtung am volatilsten war.

Im Gegensatz dazu vergleicht ein Anleger mit einem risikoausgewogenen Portfolio Kapitalallokationen d.h. wie viele Vermögenswerte eines Portfolios jeder Anlagekategorie zugeteilt wird mit dem Risiko aus dieser Kategorie, um ein diversifizierteres Ergebnis zu erzielen.

% Der Portfoliovolatilität, die auf Aktien zurückgeht

Quelle: Bloomberg.

Dient ausschliesslich Informationszwecken. Aktien werden durch den MSCI World Index und Anleihen durch den J.P. Morgan Global Government Bond Index repräsentiert. Indizes werden nicht verwaltet und stehen nicht für Direktinvestitionen zur Verfügung. Eine Anlage ist mit Risiken verbunden, bis hin zum möglichen Verlust des investierten Kapitals. Die frühere Wertentwicklung bietet keine Garantie für künftige Ergebnisse.

Der 60/40-Aktien-Anleihen-Mix konzentriert das Portfoliorisiko

Für Neuberger Berman stellt die Allokation auf Basis von Risikobeziehungen im Gegensatz zu Renditeerwartungen eine fundiertere Vorgehensweise beim Aufbau eines Portfolios dar. Zwar ist unbestritten, dass die künftigen Risiken von Anlagekategorien nicht bekannt sind, jedoch tendieren die relativen Risikoniveaus dazu, über einen bestimmten Zeitraum hinweg stabil zu bleiben, selbst wenn das Prognostizieren von Renditen extrem schwierig sein kann. Um dies zu veranschaulichen, werden im Folgenden Aktien, Anleihen und Barmittel über einen Prognosehorizont von fünf Jahren zugrunde gelegt. Es ist zwar sehr gut möglich, dass sich Anleihen oder Barmittel besser als Aktien entwickeln werden, viel wahrscheinlicher ist es aber, dass im selben Zeithorizont Aktien volatiler als Anleihen und diese volatiler als Barmittel sein werden. Daher bietet ein Risikoausgleichsansatz ein besseres Verständnis der Risikoquellen des Portfolios sowie der relativen Vorteile der Diversifizierung anderer Anlagekategorien. Ein im Hinblick auf das Risiko ausgeglichenes Portfolio stellt eine einzigartige Anwendung des Risikoausgleichsansatzes auf die Vermögensallokation dar.

Flexibilität und opportunistisches Anlegen

Neben der Verwendung eines Risikoausgleichsansatzes verlangen Knutzen und sein Team ein weiteren Schritt: die Einbindung taktischer Flexibilität in ein Anlageprogramm. Eine der Lehren aus der grossen Finanzkrise war die, dass sich Kapitalmarktbeziehungen immer verändern und dass der Ansatz festlegen und vergessen bei der Vermögensallokation zu Problemen führen kann. Ein Risikoausgleichsansatz kann verschiedene Risikoniveaus im Markt widerspiegeln. Indem die strategischen Allokationen fortlaufend angepasst werden, kann das Gesamtrisiko auf einem konstanten Niveau gehalten werden. Dieser Ansatz steht im Gegensatz zu einer konstanten Vermögensallokation, in der das Risiko erheblich variiert.

Ausserdem verändern sich die Marktpreise ständig, so dass sich Handelsgelegenheiten ergeben, wenn die Wertpapierpreise sich so weit vom Marktwert abheben. Ein Beispiel für eine solche Verschiebung sind der jüngste Verfall der Energiepreise und seine Auswirkungen auf breite Sektoren der Aktien- und Anleihenmärkte. Um auf solche Situationen reagieren und von ihnen profitieren zu können, ist es wichtig, eine flexible Anlagepolitik zu verfolgen. Darum empfiehlt es sich für die Anleger, in ihrem Vermögensmix über eine liquide Komponente und damit potenzielle Finanzmittelquelle zu verfügen.

Schliesslich ist ein wichtiger Vorteil des Risikoausgleichsansatzes die Fähigkeit, Positionen in den Anlagekategorien aufrechtzuerhalten, die Entwicklungspotenzial in vielen Investmentumfeldern bieten. Dies umfasst Anlagenklassen wie z.B. Schatzbriefe und andere Staatsanleihen mit gutem Entwicklungspotenzial, die (was wichtig ist) in belasteten Umfeldern liquide bleiben.

Einen neuen Blickwinkel einnehmen

Das derzeit schwierige Marktumfeld hebt die Wichtigkeit hervor, die Vermögensallokation und das Risikomanagement aus einem neuen Blickwinkel heraus zu betrachten. Im Kontext niedriger Renditeerwartungen und eines komplexen Risikohintergrunds hoffen Anleger, dass ihr Geld härter arbeiten kann.

Der Ausgleich der Risiken über ein Portfolio hinweg bildet zusammen mit der Flexibilität, von kurzfristigen Marktbewegungen und -verwerfungen profitieren zu können, eine wichtige Komponente für langfristige Renditen und das Risikomanagement.

Dieser Artikel basiert auf Publikationen von Erik L. Knutzen, Chief Investement Officer Multi-Asset Class bei Neuberger Berman, die er während seiner Tätigkeit bei NEPC LLC verfasst hat, sowie auf der Arbeit von Wai Lee, Chief Investment Officer von Neuberger Bermans Quantitative Investment Group, und seinem Team. Der Autor dankt seinem ehemaligen Arbeitgeber und seinen früheren und derzeitigen Kollegen für ihre Erkenntnisse und ihre Unterstützung sowie für den Zugang zu diesen Materialien.

Dieses Material wird nur zu Informationszwecken bereitgestellt und stellt keine Anlage-, Rechts-, Finanz- oder Steuerberatung und keine Empfehlung zum Kauf, Verkauf oder zum Halten von Wertpapieren dar. Die geäusserten Ansichten oder Meinungen geben nicht unbedingt die Meinung der Firma als Ganzes wieder. Dieses Schriftstück kann Schätzungen, Ausblicke, Prognosen und andere zukunftsgerichtete Aussagen enthalten. Aufgrund diverser Faktoren können die tatsächlichen Ereignisse erheblich von der Darstellung in diesem Dokument abweichen. Eine Anlage ist mit Risiken verbunden, bis hin zum möglichen Verlust des investierten Kapitals. Die frühere Wertentwicklung ist keine Garantie für künftige Ergebnisse.

Dieses Schriftstück wird in limitierter Auflage über verschiedene weltweite Tochtergesellschaften und verbundene Unternehmen von Neuberger Berman Group LLC herausgegeben. Auf www.nb.com/disclosure-global-communications finden Sie Informationen zu den jeweiligen Unternehmen und zu den rechtlichen Grenzen und Einschränkungen.

Der Name Neuberger Berman und das Logo sind eingetragene Servicemarken der Neuberger Berman Group LLC.

©2015 Neuberger Berman Group LLC.