06.03.2026, 08:58 Uhr

Die Aktienmärkte reagieren auf KI-Disruption und Washingtons Zollchaos mit Panikverkäufen. Doch wer jetzt wahllos aussteigt, verspielt Chancen. Neuberger-Berman-CIO Equities, Joseph V. Amato, erklärt, warum...

Die jüngsten Einschätzungen des Asset Allocation Committee von Neuberger Berman stellen eine tiefgreifende Neubewertung dar. Die Geopolitik ist zur grössten Sorge geworden, Inflation und Zentralbankpolitik stehen klar an zweiter Stelle. Realwerte könnten nach Meinung des Komitees im kommenden Zyklus grundsätzlich besser abschneiden als Finanzwerte.

"Im Vergleich zu den letzten zwei oder drei Jahrzehnten stellen unsere jüngsten Einschätzungen eine tiefgreifende Neubewertung dar. Unserer Ansicht nach könnten Sachwerte im kommenden Zyklus grundsätzlich besser abschneiden und bessere Diversifizierungsmöglichkeiten bieten, während Finanzanlagen wie Aktien und Anleihen stärker miteinander korrelieren", kommentiert Erik Knutzen, CIO Multi-Asset Class bei Neuberger Berman.

Auch wenn es nicht das Basisszenario ist, räumt das Asset Allocation Committee (AAC) von Neuberger Berman ein, dass die derzeitige Situation das Risiko einer kurzfristigen Rezession erhöht. Entweder dadurch, dass die Zentralbanken die Kontrolle über die steigenden Preise verlieren oder dadurch, dass sie bei dem Versuch, die Preisanstiege zu bremsen, zu aggressiv eingreifen.

Auch ohne Rezession ist man bei Neuberger Berman der Meinung, dass der ungünstige Wachstums-Inflations-Mix den Anlegern ein neues Regime beschert, das sich stark von dem System der vergangenen zwei Jahrzehnte unterscheide. Die Wirksamkeit von Staatsanleihen mit langer Laufzeit und Investment-Grade-Rating dürfte demnach als "natürliche" Absicherung für risikoreichere Anlagen nachlassen, da sich die Korrelationen zwischen Aktien und Anleihen positiv entwickelt. Daraus folge, dass möglicherweise eine längere Phase bevorsteht, in der Realwerte, die vom inflationären Gegenwind profitieren, im Allgemeinen besser abschneiden könnten als Finanzwerte. Dies werfe wichtige langfristige Überlegungen zur Vermögensallokation auf.

Da Rohstoffe eine sehr volatile Anlageklasse sein können, begrenzen die meisten Anlagestrategien sie auf ein verhältnismässig moderates Niveau. Nach Auffassung des AAC sind die Argumente, die Rohstoffallokation auf das maximal vertretbare Niveau zu erhöhen, unter den gegenwärtigen Bedingungen so stark wie nie zuvor.

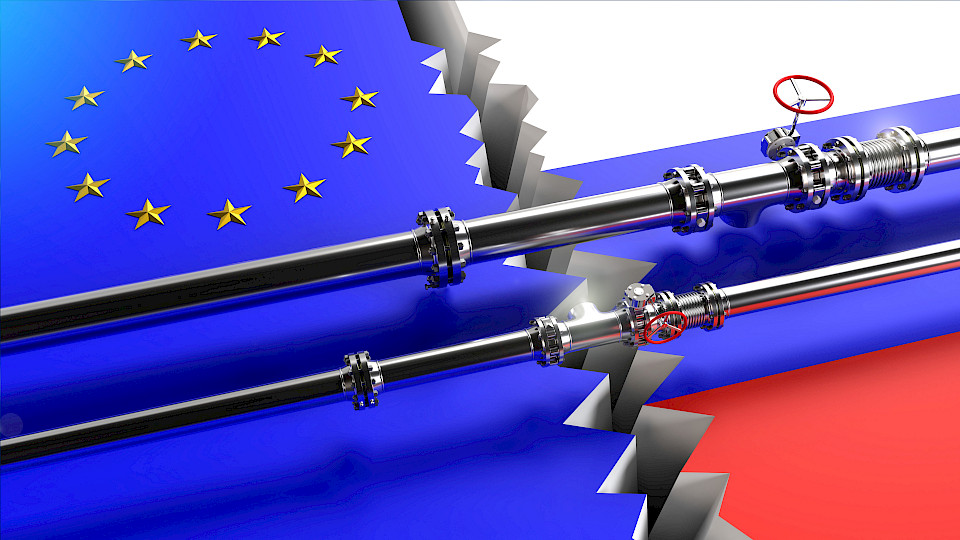

Der Ukraine-Krieg verschärft den Druck, der sich in der Wirtschaft bereits aufgebaut hatte – insbesondere auch durch die gestiegene Inflation. Während die Geopolitik zur grössten Sorge des AAC geworden ist, stehen Inflation und Zentralbankpolitik nach Einschätzung der Experten klar an zweiter Stelle. Einige Folgen seien unmittelbar spürbar. "Getreide- und Düngemittelengpässe könnten später in diesem Jahr zu einem Problem werden", meinen sie. Die Energiepreise bereiteten schon jetzt Schwierigkeiten, vor allem in Europa. Die Internationale Energieagentur (IEA) warne vor "der grössten Versorgungskrise seit Jahrzehnten". Die Versorgungsengpässe entstünden durch offizielle Sanktionen, durch die "Selbstsanktionierung" grosser Ölgesellschaften, Handelshäuser, Reedereien und Banken sowie durch Kriegsschäden an der Infrastruktur.

Im Zusammenhang mit den Bemühungen der Länder der Europäischen Union, unabhängig von fossilen Brennstoffen aus Russland zu werden, werde es wahrscheinlich zu einem längerfristigen inflationären Effekt kommen.