29.08.2025, 08:47 Uhr

«Galt die amerikanische Wirtschaft vor einigen Wochen noch als nahezu unverwüstlich, hat dieses Bild spätestens seit dem jüngsten Arbeitsmarktbericht vom 1. August erste Kratzer erhalten. Dennoch befindet sich der...

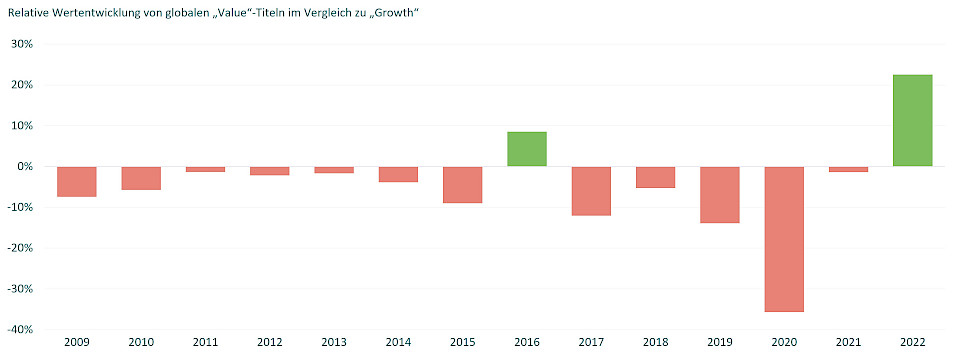

2022 war ein gutes Jahr für Value-Investing. Nach mehreren Jahren mit schwacher Wertentwicklung übertraf der Anlagestil den breiteren Markt. Investoren stellen sich die Frage: Geht das Value-Comeback weiter? Laut M&G Investments «sprechen mehrere Gründe dafür, dass die Aussichten für Value-Investing gut bleiben – und dass der Markt am Anfang einer neuen Stil-Rotation stehen könnten».

In den turbulenten Finanzmärkten des Jahres 2022 gehörte der Value-Anlagestil zu den wenigen Lichtblicken. Value-Aktien erwiesen sich als relativ robust. Sie schnitten deutlich besser ab als der breite Markt. Noch deutlicher übertrafen sie das Growth-Segment.

Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

Quelle: MSCI World Value – Growth, Refinitiv Datastream, 31. Dezember 2022.

«Im Gegensatz zu unserer Einschätzung als engagierter Value Investor, haben viele Investoren nach vielen Jahren einer unterdurchschnittlichen Wertentwicklung des Value Segments, dieses abgeschrieben. Nach wie vor halten wir die Bewertungen für einen zentralen Anker, um langfristig erfolgreich zu investieren. Während des schwierigen ‘verlorenen Jahrzehnts’ haben wir geduldig darauf gewartet, dass dies erkannt wird», heisst es bei M&G Investment.

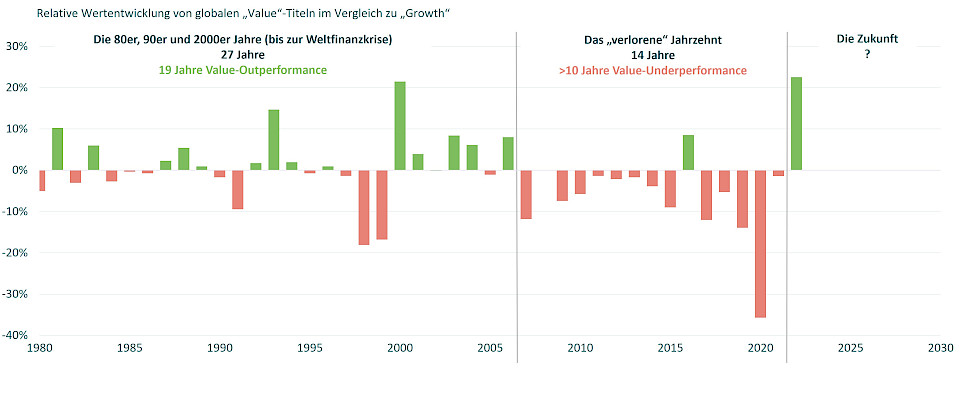

In den letzten Jahren haben teure Wachstumswerte den Markt getrieben. Die Investoren mussten also einfach nur Wachstumstitel kaufen, um den Markt zu übertreffen. Ein Blick in die Vergangenheit zeige jedoch ein anderes Bild: Value-Aktien haben in den 1980er, 1990er und frühen 2000er Jahren eine anhaltend überlegene Wertentwicklung erzielt (Abbildung 2). «Value-Investing wurde zu einer etablierten Strategie, weil es über längere Zeiträume und über verschiedene Konjunkturzyklen hinweg seine Stärke bewiesen hat.

Wir halten die schwächere Wertentwicklung des Value-Stils in den letzten zehn Jahren für eine Abweichung», schreibt M&G. Allerdings habe die jüngere Vergangenheit die Investoren naturgemäss stark geprägt, und die frühere Stärke von Value scheine in Vergessenheit geraten zu sein. «Wir sind überzeugt, dass Value-Investing mehr ist als ein kurzfristiges Phänomen mit gelegentlichen Phasen einer überlegenen Wertentwicklung. Wir sehen im Aufspüren von ‘unbeachteten’, niedrig bewerteten Aktien das Potenzial für eine langfristig erfolgreiche Strategie.»

Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

Quelle: MSCI World Value – Growth, Refinitiv Datastream, 31. Dezember 2022.

Laut M&G waren die Massnahmen nach der Weltfinanzkrise von 2008/2009 einer der Hauptgründe dafür, warum sich Value-Investments in den letzten zehn Jahren unterdurchschnittlich entwickelt haben. Damals griffen die grossen Zentralbanken zu Zinssenkungen. Zugleich versuchten sie mit einer Politik der quantitativen Lockerung die Wirtschaft anzukurbeln. Während der Corona-Pandemie im Jahr 2020 intensivierten die Zentralbanken die Massnahmen dann noch weiter.

«Der Value-Stil kann sinkenden Zinssätzen standhalten. Problematisch wurde es jedoch, als die Zinsen auf null sanken. In diesem Umfeld hörten die Investoren auf, die Bewertungen zu berücksichtigen. Der risikofreie Zinssatz lag bei 0 Prozent. Angesichts dessen konnten sie die Zahlung hoher Multiplikatoren für Unternehmen rechtfertigen, die als qualitativ hochwertiger und wachstumsstärker angesehen wurden.»

Doch die Politik der quantitativen Lockerung sei nur eine der Herausforderungen, dazu kommen etwa Globalisierungstendenzen und der Aufstieg chinesischer Unternehmen «als Gegenwind für den Value-Stil».

Die Zinssätze sind im vergangenen Jahr stark gestiegen, weil die Zentralbanken die hohe Inflation eindämmen wollen. Die Zentralbanken planen, ihre hohen Anleihebestände abzubauen. Es gibt auch Anzeichen für einen Rückzug aus der Globalisierung; das zeigt sich beispielsweise an einer verstärkten Rückverlagerung an nahegelegenere Standorte.

«Frühere Trends kehren sich um, neue Dynamiken wie etwa die Energiewende entstehen. Dementsprechend wird sich unserer Meinung nach auch das Umfeld für viele Unternehmen verändern. Zu was führen solche Marktverschiebungen?», fragt das Team von M&G.

Unter diesen neuen Vorzeichen könnten die Investoren einen genaueren Blick auf Aktien werfen, die zuvor ignoriert wurden. Umgekehrt könnten sie diejenigen meiden, die zuvor besonders gefragt waren. «Value-Titel könnten also die neuen Wachstumswerte werden – und umgekehrt.» Die Banken beispielsweise hätten nach der Weltfinanzkrise eine harte Zeit durchstehen müssen, mit verstärkter Regulierung und Nullzinsen. In einem Umfeld höherer Zinsen könnte der Sektor eine Wende zum Besseren erleben. Der Energiesektor sei ein weiterer ungeliebter Bereich, trotz der Kursgewinne im letzten Jahr. Er könnte möglicherweise von der robusten Nachfrage und der Energiewende profitieren.

Auf der anderen Seite gaben die Kurse vieler beliebter, grosser Technologiewerte im vergangenen Jahr nach. Angesichts der steigenden Zinsen stellten die Investoren die hohen Bewertungen in Frage. «Diese Veränderungen könnten möglicherweise weitergehen. Daher sehen wir am billigsten Ende des Marktes derzeit nicht nur attraktive Gelegenheiten durch die Bewertungen, sondern in vielen Fällen auch attraktive Wachstumschancen.»

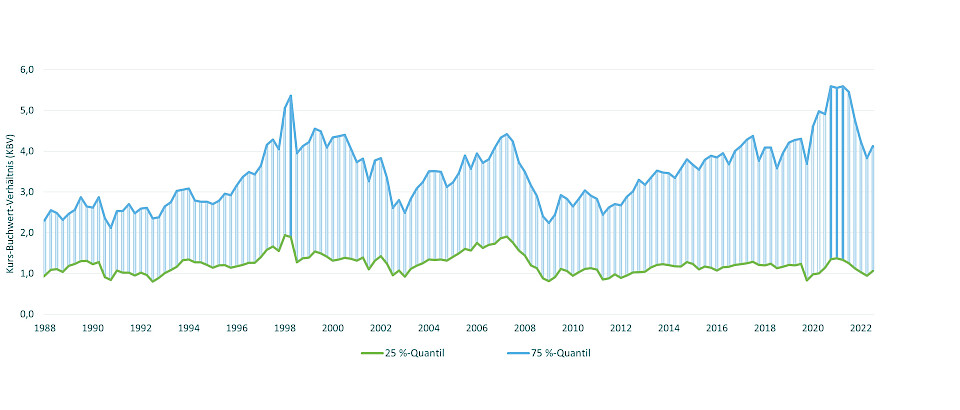

«Trotz des guten Ergebnisses im letzten Jahr sind wir der Meinung, dass die jüngste Value-Erholung noch nicht abgeschlossen ist. Wir halten die über ein Jahrzehnt andauernde Value-Underperformance nicht einmal annähernd für überwunden. Die Bewertungsspannen zwischen den billigsten und den teuersten Aktien sind im historischen Vergleich nach wie vor sehr gross. Das zeigt Abbildung 3 für den europäischen Markt.»

Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar. Informationen können sich ändern und sind keine Garantie für zukünftige Ergebnisse.

Quelle: Refinitiv Datastream, 31. Dezember 2022. Hervorgehobene Balken zeigen Zeiträume an, in denen das Kurs-Buchwert-Verhältnis unterschiedlicher war als gegenwärtig.

Im Laufe des Jahres werde der Markt wahrscheinlich mit einigen grossen Problemen zu kämpfen haben: etwa mit dem anhaltenden Krieg in der Ukraine; der Entwicklung der weltweiten Inflation und der Zentralbankpolitik; und der Möglichkeit einer Rezession. Diese Ungewissheiten könnten zu einer gewissen Marktvolatilität führen. «Doch als geduldige, bewertungsorientierte Investoren beunruhigt uns dies nicht übermässig, da wir derzeit eine Vielzahl von Möglichkeiten am Markt sehen», heisst es dazu in der jüngsten Studie.

Bei einer so grossen Bandbreite an potenziellen Ergebnissen werde es sehr wichtig sein, ein sehr ausbalanciertes Portfolio zusammenzustellen. «Angesichts der grossen Bewertungsspannen und des ermutigenden Hintergrunds für den Value-Stil haben wir jedoch eine klare Meinung: Wir können weiterhin ein diversifiziertes, gut ausgewogenes Portfolio zusammenstellen – mit sehr attraktiven Bewertungsprofilen und soliden Fundamentaldaten.»