29.08.2025, 08:47 Uhr

«Galt die amerikanische Wirtschaft vor einigen Wochen noch als nahezu unverwüstlich, hat dieses Bild spätestens seit dem jüngsten Arbeitsmarktbericht vom 1. August erste Kratzer erhalten. Dennoch befindet sich der...

Anlagestrategien, die auf eine höhere Inflation setzen, können in den USA dank des umfangreichen Konjunkturpakets und der weiterhin zurückhaltenden Notenbankpolitik kurzfristig durchaus funktionieren, meint Eva Sun-Wai von M&G. Aber sobald der Trubel nachlasse und die Fakten klarer werden, sei die Lage vielleicht doch nicht so eindeutig, wie die Märkte derzeit denken.

Der sogenannte "Reflation-Trade"– Anlagestrategien also, die auf eine höhere Inflation setzen – ist weltweit in aller Munde, denn mit Beginn der Impfungen in den Industriestaaten zeigt sich ein kleines, aber helles Licht am Ende des dunklen Corona-Tunnels. Seit dem "Blue Sweep" der Demokraten im Januar haben umfangreiche Konjunkturprogramme in den USA diese Entwicklung weiter vorangetrieben. Die 10-jährige US-Breakeven-Rate preist ausgehend von ihren Tiefständen von 0,5% im März 2020 aktuell eine Inflation von über 2% ein (siehe nachfolgende Grafik).

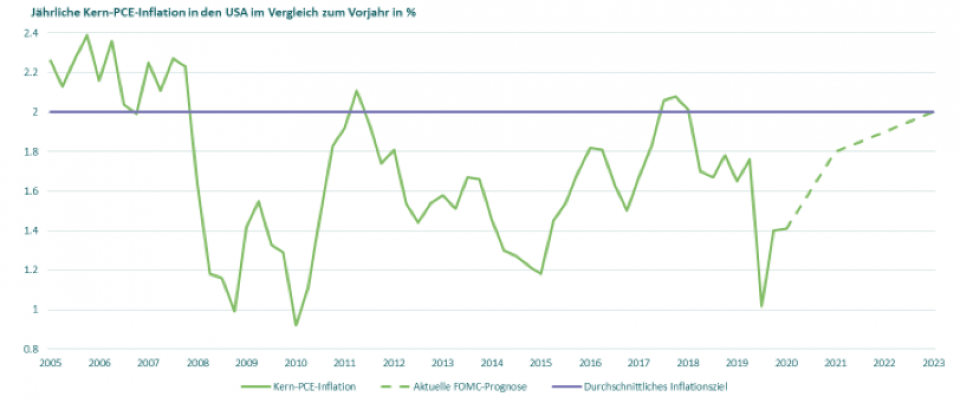

"Die Wirtschaftstheorie besagt, dass wir eine Wirtschaft mit nahezu Vollbeschäftigung brauchen, um die Inflation in der Nähe der 2%-Marke zu halten", erklärt Eva Sun-Wai, Deputy fund manager des M&G (Lux) Global Macro Bond Fund. Dies wäre 2018 beinahe gelungen (siehe untenstehende Grafik), als der PCE-Kerndeflator, der die persönlichen Konsumausgaben gegenüber dem Vorjahr misst, in den USA die 2%-Marke überschritt. "Dies war allerdings nicht nachhaltig, da die US-Notenbank den Geldhahn zu früh zudrehte", fügt Sun-Wai an. Der Offenmarktausschuss der US-Notenbank (FOMC) geht davon aus, dass die Wirtschaft dank Bidens ambitioniertem Konjunkturpaket bis 2023 eine PCE-Inflation von 2% erreichen wird. Ausserdem wird ein Rückgang der US-Arbeitslosenquote auf 3,7% bis 2023 erwartet.

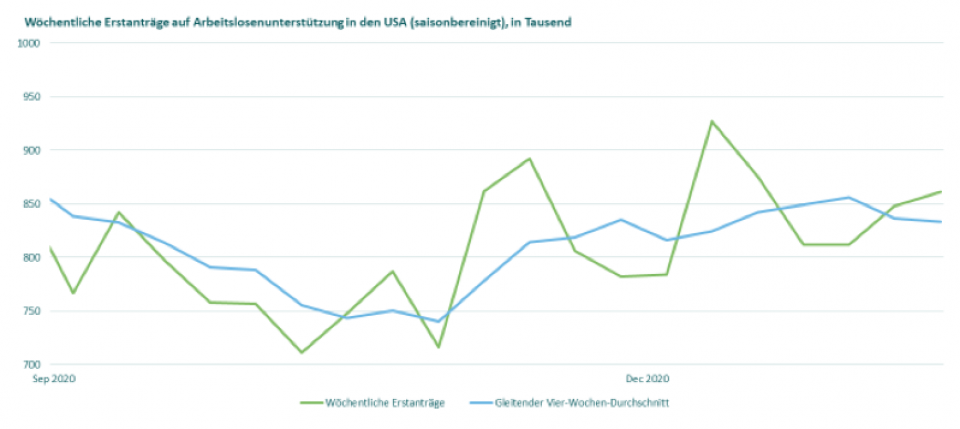

Die Erstanträge auf Arbeitslosenunterstützung in den USA, die wöchentlich veröffentlicht werden und damit einer der aktuellsten Wirtschaftsindikatoren sind, deuten darauf hin, dass die derzeitigen Beschäftigungszahlen weiterhin schwächer sind als erwartet (siehe nachstehende Grafik). Der Vier-Wochen-Durchschnitt bewegt sich seit Dezember zwischen 814‘000 und 857‘000, was nach Sun-Wais Ansicht die Frage aufwirft, wie schnell sich der Arbeitsmarkt derzeit erholt. "Eine weitere wichtige Frage ist, wie viele bleibende Narben auf dem US-Arbeitsmarkt nach einem Jahr mit erhöhter Arbeitslosigkeit und Armut zurückbleiben werden, selbst wenn die Inflationsdaten insgesamt positiv ausfallen."

Wie die Fondsmanagerin weiter ausführt, werden die Massnahmen der US-Notenbank eine weitere grosse Hürde für den Reflation-Trade sein. Da das kurze Ende der Breakeven-Kurve allmählich die 5-Jahres-Inflation in der Nähe von 2,5% einpreise, könnte dieser Trend allmählich abflachen und die Realrenditen in den Fokus rücken. Sollte die US-Notenbank weiterhin eine ausgesprochen lockere Haltung einnehmen, werden sich die Realrenditen wahrscheinlich weiterhin in einem engen Rahmen bewegen, da die Reflationsprognosen vollständig eingepreist werden. "Doch jedes noch so kleine Anzeichen für eine Straffung könnte die Realrenditen in die Höhe treiben. Ausserdem muss man sich fragen, ob die Zentralbanken eingreifen werden, um den Anstieg der Nominalrenditen zu stoppen", sagt Sun-Wai.

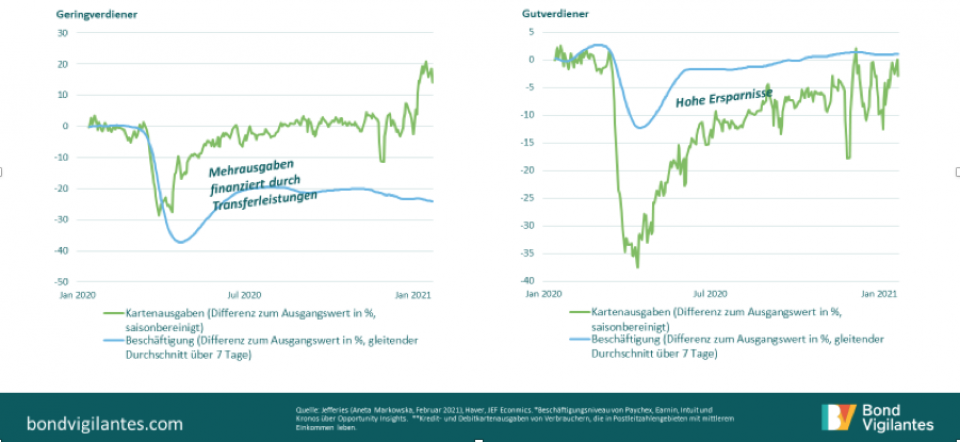

Man sollte auch die Wirksamkeit des von den Demokraten vorgeschlagenen 1,9 Bio. USD schweren Konjunkturprogramms in den USA hinterfragen. Dieses Hilfspaket enthält unter anderem 1400-Dollar-Schecks für US-Bürger im Gesamtwert von 300 Mrd. USD. Die Märkte erwarten, dass diese Massnahme den Konsum ankurbeln wird. "Doch angesichts der hohen Ersparnisse, die sich in den USA und weltweit angesammelt haben, stellt sich die Frage, ob diese Schecks und andere Zuwendungen eingelöst oder gespart werden", gibt Sun-Wai zu bedenken.

Ein Blick auf die unten stehenden Grafiken zeigt, dass das Geld tatsächlich ausgegeben wird. Kurzfristig dürfte das Wachstum also durch die Konjunkturschecks vorangetrieben werden. Mittelfristig kommen aber auch die Besserverdiener ins Spiel, die ihre Ersparnisse ausgeben, sobald der Dienstleistungssektor wieder öffnet. Wann die Wiedereröffnung des Dienstleistungssektors stattfindet, hängt davon ab, wie die Impfungen in den USA voranschreiten.

"Wenn diese Konjunkturpakete gross genug sind, um die Lücke zwischen den Ausgaben der untersten und der obersten Einkommensgruppe in den USA zu schliessen, könnte der Konsum in Schwung kommen und die Produktionslücke geschlossen werden", meint die Fondsmanagerin. Dies scheine immer wahrscheinlicher, da die Impfungen in den USA nun schneller voranschreiten.

Für Unterstützung sorge auch, dass bereits eine ausgereifte Infrastruktur für Grippeimpfungen vorhanden ist und sich das Konjunkturpaket im Vergleich zur ursprünglich vorgeschlagenen Summe von 934 Mrd. USD mehr als verdoppelt hat. Wenn diese Schecks jedoch aufgebraucht sind, bevor die Impfungen soweit fortgeschritten sind, dass die Dienstleistungssektoren wieder geöffnet werden können, kann es zu Schwankungen bei den Konsumtrends kommen. Man dürfe auch die Arbeitslosenzahlen in den unteren Einkommensschichten nicht ausser Acht lassen. "Hier müssen die aktuellen Einstellungsstopps aufgehoben werden, um einen sanften Übergang zu gewährleisten und eine steigende Ungleichheit zu vermeiden", sagt Sun-Wai.

"Trotz dieser Hürden könnten die inflationären Kräfte, die wir auf dem Markt sehen, ausreichen, um diese potenziellen Störfaktoren auszugleichen. Erstens ist die Erholung der Arbeitslosenzahlen vielleicht nicht so wichtig, wie es die klassische Wirtschaftstheorie vorgibt. Die Inflationsprognosen werden zudem durch sehr niedrige Ausgangspunkte begünstigt, da die Inflation in den Industrieländern aufgrund globaler Trends wie dem technologischen Fortschritt und der Globalisierung bereits seit einigen Jahren unter dem Zielwert liegt. Nur ein grosser Systemschock könnte solche Trends aufhalten – was eine globale Pandemie zweifellos ist", erklärt die Expertin weiter.

Man könne auch einen Blick auf Kennzahlen wie die Umlaufgeschwindigkeit des Geldes werfen. Diese sank im Laufe des Jahres 2020 auf ein Rekordtief und glich damit den Inflationsdruck aus. Doch dieser Trend scheine sich allmählich umzukehren. Rekordhohe geldpolitische Interventionen, gepaart mit rekordhohen fiskalischen Impulsen und der aufgestauten Nachfrage in der Wirtschaft, könnten diese Trendwende sicherlich weiter vorantreiben. Zu guter Letzt sollte man sich darüber im Klaren sein, so Sun-Wai, dass bei den Realrenditen und Breakevens nicht die tatsächliche Inflation die Märkte antreibe, sondern die erwartete Inflation.

Abschliessend lässt sich feststellen, dass der Reflation-Trade in den USA kurzfristig durchaus funktionieren kann, vor allem dank des umfangreichen Konjunkturpakets und der weiterhin zurückhaltenden Notenbankpolitik. Aber sobald der Trubel nachlässt und die Fakten klarer werden, ist die Lage vielleicht doch nicht so eindeutig, wie die Märkte derzeit denken.