29.08.2025, 08:47 Uhr

«Galt die amerikanische Wirtschaft vor einigen Wochen noch als nahezu unverwüstlich, hat dieses Bild spätestens seit dem jüngsten Arbeitsmarktbericht vom 1. August erste Kratzer erhalten. Dennoch befindet sich der...

Variabel verzinsliche Hochzinsanleihen (HY FRN) haben sich in der Phase der geldpolitischen Straffung deutlich besser entwickelt als festverzinsliche Titel. Die Kreditaufschläge liegen über ihrem langfristigen Durchschnitt, und Abwärtsszenarien sind bereits eingepreist. M&G Investments leitet daraus attraktive Chancen ab.

HY FRN steht für High Yield Floating Rate Notes, sprich, für Anleihen mit varablem Zins. Mit ihnen profitieren Anleger von steigenden Zinsen, weil der Coupon, wie es der Name sagt, dem Zinsniveau angepasst wird. Im Gegensatz dazu verlieren festverzinsliche Obligationen an Wert, wenn die Zinsen steigen, mit dem fixen Coupon handeln sich Anlegerinnen und Anleger bei steigendem Zinsniveau einen Malus ein.

Die Spezialisten von M&G Investments erachten das Umfeld für variabel verzinsliche Hochzinsanleihen weiterhin als günstig. "Wir stehen noch am Anfang des Zyklus von Zinserhöhungen, und künftige Anhebungen schlagen sich noch nicht in den Kupons der HY FRN nieder", schreibt das britische Finanzhaus in einer Analyse.

Drei Merkmale deuteten darauf hin, dass die Anlageklasse in der kommenden Zeit weiterhin eine potenziell attraktive Diversifizierung für festverzinsliche Anleger ermöglichen sollte.

Erstens, das geringe Zinsrisiko: HY FRN haben nahezu keine Duration. Bei gleichen Bedingungen dürften Zinserhöhungen also keine Kapitalverluste für die Anleihegläubiger zur Folge haben. Dies könne HY FRN für Anleger interessant machen, die bei künftigen Zinserhöhungen der Zentralbanken weiteren Verkaufsdruck bei festverzinslichen Anlagen befürchten. "Für diese Anleger könnten HY FRN potenziell attraktiver sein als der breitere globale Markt für Hochzinsanleihen", heisst es in der Analyse.

Zweitens, die variable Verzinsung: Die Coupons werden in der Regel alle drei Monate an die Zinsen am Geldmarkt angepasst: "Noch befinden wir uns in der Anfangsphase der Zinserhöhungszyklen", argumentiert M&G: US-Fed-Funds liegen bei 1,50% bis 1,75%, der Einlagensatz der EZB beträgt -0,5%. Die erwarteten Zinserhöhungen sind damit noch nicht in den Coupons der hochverzinslichen Floater eingepreist. Vor diesem Hintergrund dürften höhere Zinssätze HY FRN-Anlegern zugutekommen – weil das Ertragspotenzial höher ist. "Ihre hochverzinslichen Coupons können Inflationseffekte potenziell viel besser ausgleichen als ihre Investment-Grade-Pendants", lautet dazu die Begründung.

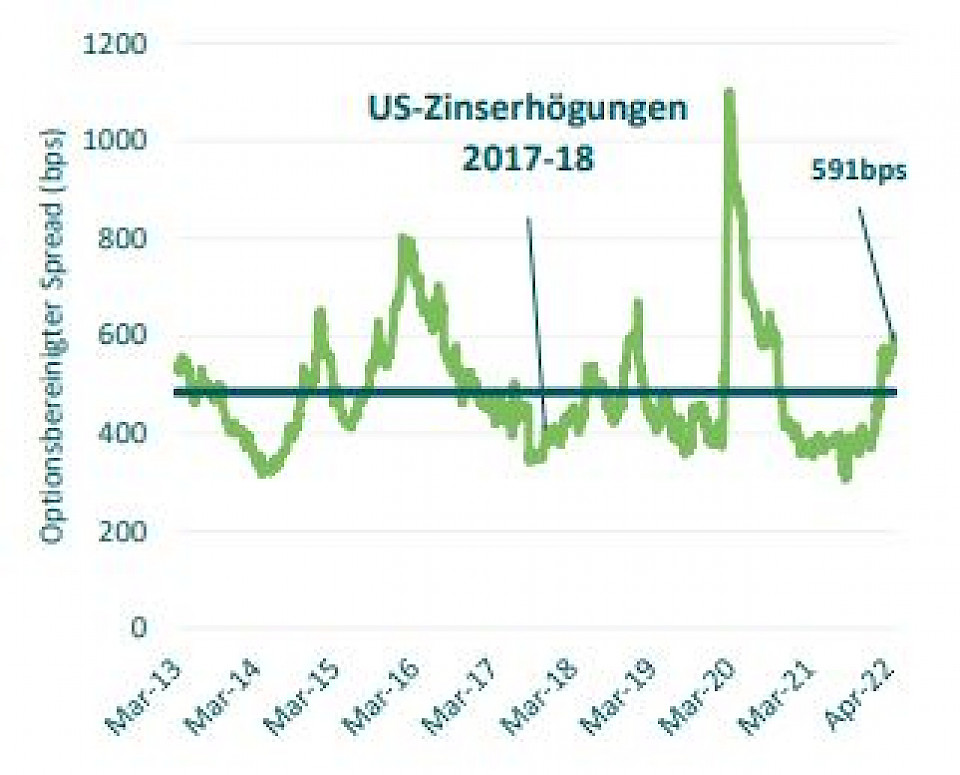

Drittens, erhöhte Kreditaufschläge: Wie aus der Grafik unten hervorgeht, sind die Aufschläge aktuell grösser als der langfristige Durchschnitt von 484 Basispunkten (Bp). M&G zufolge könnten sich die Renditeaufschläge für Hochzinsanleihen ihrem Höchststand innerhalb des gesamten Zyklus nähern. "Viele schlechte Nachrichten sind dabei bereits eingepreist". HY FRN sind in der Regel vorrangig besichert, was einen zusätzlichen Schutz bedeutet.

"Unserer Einschätzung nach gehen die Unternehmen aus einer gesunden Position in die wirtschaftliche Abschwächung hinein. Die Nettoverschuldung und das Level, auf dem fällige Zinsen bedient wurden, waren in der letzten Zeit hoch. Darum gehen wir davon aus, dass die Ausfälle im Falle einer Rezession wahrscheinlich geringer sein werden, als in früheren rezessiven Phasen", so das Finanzhaus weiter.

Bei den aktuellen Spreads sei man überzeugt: Variabel verzinsliche Hochzinsanleihen böten eine potenziell attraktive Vergütung im Verhältnis zu den Kreditrisiken. Das Basisszenario von M&G für die nächsten Monate sieht unveränderte oder leicht verengte Spreads vor.

"Unser Portfolio ist weiterhin so positioniert, dass es eine Reihe möglicher Szenarien mit veränderten Zinssätzen und Spreads bewältigen kann", erklärt James Tomlins, Manager des M&G (Lux) Global Floating Rate High Yield Funds. Und sollte sich der Markt stabilisieren, während die Zinsen steigen? Tomlins' Antwort: "Das würde voraussichtlich zu Renditen im mittleren bis hohen einstelligen Bereich für die Anlageklasse führen."