30.12.2025, 07:44 Uhr

Der Anleihenmarkt könnte im Jahr 2026 vor einem entscheidenden Wendepunkt stehen. Mehrere internationale Investmenthäuser sehen Anzeichen dafür, dass sich das Umfeld für festverzinsliche Anlagen grundlegend...

2022 könnte ein gutes Jahr für Unternehmensanleihen werden. Die Credit-Ratings vieler Emittenten sind tief, zu tief. Viele stammen noch aus der Zeit der düsteren Covid- und Konjunkturszenarien von 2020. Das Upgrade/Downgrade-Verhältnis könnte sich bis in zwei Jahren vom Zehnjahrestief zum Zehnjahreshoch steigern, schätzt Janus Henderson Investors.

Das Jahr 2021 war ein merkwürdiges Jahr für den Sport, in dem die Fussball-Europameisterschaft und die Olympischen Spiele das Datum des Vorjahres trugen. Nach Ansicht von Janus Henderson nach hat sich bei den Unternehmenskredite etwas Ähnliches ereignet: "Die Emittenten von Anleihen haben immer noch das Credit Rating des vergangenen Jahres", schreibt die britische Investmentgesellschaft auf der Website von e-fundresearch.

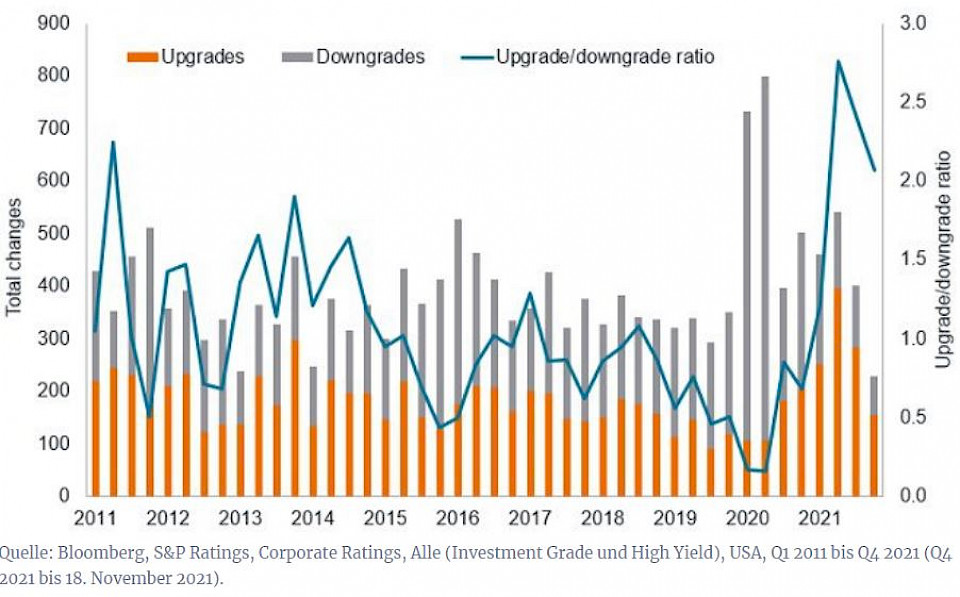

Infolgedessen war 2020 ein Jahr, in dem die Downgrades von Credit Ratings die Upgrades bei weitem überstiegen. Allein in den USA sank das Verhältnis zwischen Herauf- und Herabstufungen auf den niedrigsten Stand der letzten zehn Jahre.

In diesem Jahr kam es mit einem Verhältnis deutlich über 1 zu einer starken Erholung, es gab mehr Upgrades als Downgrades (vgl. Grafik). Der Anstieg ist lauf Janus Henderson Investors auf die Erholung des Cashflows und der Gewinne der Unternehmen zurückzuführen. "Die Bilanzen haben sich verbessert, da die Unternehmen das Niedrigzinsumfeld zur Refinanzierung zu günstigen Zinssätzen genutzt haben."

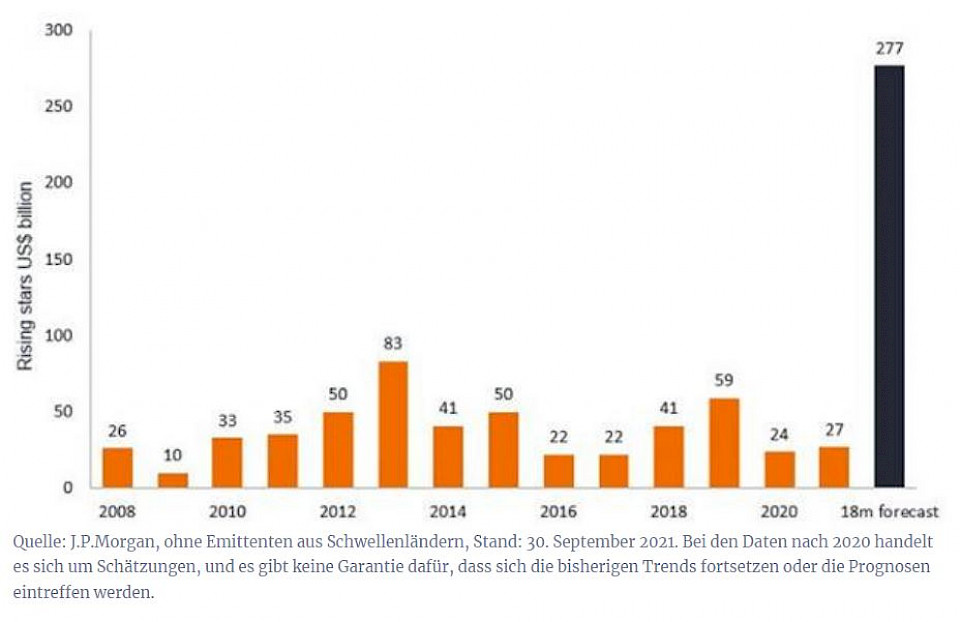

Die positive Dynamik bei der Bonitätsbewertung hat starke Auswirkungen auf die Aussichten für "Rising Stars" – Emittenten, die den Sprung von High Yield zu Investment Grade schaffen. In der Regel sind es sich graduelle Steigerungen, weil die Ratingagenturen die Bonität einer Anleihe schrittweise um ein oder zwei Stufen anheben, beispielsweise von BB- auf BB+ und dann auf BBB- (am Beispiel der S&P-Methode).

Im Jahr 2020 gab es so viele Herabstufungen, dass ein Pool von Unternehmen entstanden ist, die knapp unter Investment Grade liegen und potenziell reif für eine Anhebung auf Investment Grade sind. Die Autoren von Janus Henderson zitieren JP Morgan: Die US-Bank geht davon aus, dass weltweit Anleihen im Wert von bis zu 277 Mrd. US-Dollar bis Mitte 2023 in den Investment-Grade-Status überführt werden könnten (sofern es nicht zu einem weiteren wirtschaftlichen Schock kommt).

Warum ist das wichtig? Für Anleihenemittenten besteht nach wie vor ein erheblicher Kostenunterschied zwischen einem High-Yield- und einem Investment-Grade-Rating. So beträgt der durchschnittliche Credit Spread einer BB-gerateten High-Yield-Anleihe 218 Basispunkte (Bp) gegenüber 115 Bp für eine BBB-geratete US-Anleihe mit Investment-Grade-Rating. Das entspricht einer Spread-Differenz (218 minus 115) von 103 Bp.

In Europa ist das Spread-Gefälle sogar noch deutlicher: Anleihen mit BB-Rating werden im Durchschnitt mit einem Spread von 256 Basispunkten gehandelt, verglichen mit 114 Bp für die BBB-Kategorie.

Tatsächlich ist das Spread-Verhältnis (BB-Spread dividiert durch BBB-Spread) historisch gesehen relativ hoch, was auf einen besseren Wert von Anleihen mit BB-Rating im Vergleich zu Anleihen mit BBB-Rating schliessen lässt.

Diese Spread-Differenzen von 100 Basispunkten oder mehr bieten potenzielle Möglichkeiten, von einer Spread-Verengung zu profitieren, sobald einige Anleihen im Credit-Ranking steigen. Das kann eine Win-Win-Situation sowohl für die Anleger (da bestehende Anleihen bei einem Renditerückgang höher bewertet werden) als auch für das emittierende Unternehmen (da die Kosten der Kreditaufnahme sinken) darstellen.

Die Gründe für Heraufstufungen sind vielfältig. So wurde beispielsweise Fiat Chrysler im Januar 2021 heraufgestuft, da das Unternehmen mit Peugeot, das besser bewertet war, fusionierte, um den neuen Konzern Stellantis zu gründen. Ausserdem wurde die Aktie in der Erwartung hochgestuft, dass sich die Automobilindustrie vom Corona-Abschwung erholen würde.

Für einige Unternehmen waren die Auswirkungen von Corona und die damit verbundenen Lockdowns auch positiv, da sie zu einer Umstellung des Konsumverhaltens führten. Einer der grössten Profiteure war Netflix, das einen massiven Anstieg der Abonnentenzahlen verzeichnete. Infolgedessen stufte S&P Netflix im Oktober 2021 auf Investment Grade hoch und begründete dies mit den sich verbessernden Margen und den positiven Cashflow-Erwartungen.

"Die Identifizierung potenzieller Kandidaten für eine Heraufstufung kann sich daher für Anleger als gewinnbringend erweisen und ist einer der Gründe, warum der Übergangsbereich zwischen Investment Grade und High Yield unseres Erachtens nach wie vor einer der interessantesten Bereiche für Renditen im Fixed-Income-Bereich ist", folgern die Experten des britischen Investmenthauses.