07.08.2025, 08:55 Uhr

GAM hat im ersten Halbjahr 2025 wiederum einen hohen Verlust geschrieben. Die verwalteten Vermögen sind bei erneuten Nettomittelabflüssen weiter deutlich geschrumpft. Der Asset-Manager sieht seine Transformation nun...

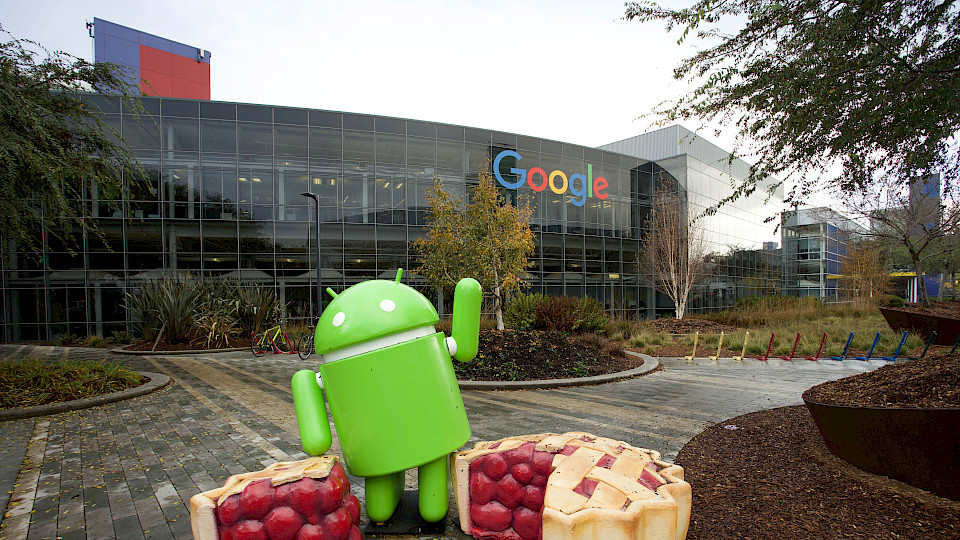

Der Siegeszug des Smartphones bietet plattformbasierten Unternehmen die Möglichkeit, traditionelle Geschäftsmodelle zu revolutionieren. GAM Investments ist deshalb davon überzeugt, dass ein aktiv gemanagter Fonds sich nicht mehr nur an der traditionellen Technologiedefinition orientieren sollte.

Amazon dominiert den weltweiten Einzelhandel. Google und Facebook eroberten einen Grossteil der globalen Werbebranche. Netflix

veränderte das Gesicht des Medienkonsums und Tesla das Autofahren. Mark Hawtin, Investment Director für Technologieaktien bei GAM Investments, schreibt in seinem Marktkommentar, dass sich die Technologie im abgelaufenen Jahrzehnt von einer von Soft- und Hardware dominierten vertikalen Strukturierung zu einer wirtschaftlichen, horizontal durchdrungenen Struktur entwickelte, in der die Art und Weise, wie Technologie eingesetzt wird, eine erheblich wichtigere Rolle spielt als die Technologie selbst.

"Wir streben immer danach, Technologie als eine Möglichkeit zu nutzen, in die weltweit wachstumsstärksten Themen zu investieren. Die Kombination aus einem traditionellen Treiber gemäss dem mooreschen Gesetz (das besagt, dass die Geschwindigkeit und die Leistungsfähigkeit von Computern zunehmen, während die Kosten sinken) mit dem neueren Effekt des metcalfeschen Gesetzes (das das Wachstum eines Telekommunikationsnetzes misst) bedeutet, dass die Technologie nicht mehr der vorrangige Treiber der Effizienz und Produktivität von bestehenden Geschäftsmodellen ist. Vielmehr bietet sie Unternehmen die Chance, bei Null anzufangen und in jedem konsum- oder unternehmensorientierten Sektor wahrhaft disruptive und konkurrenzfähige neue Modelle zu entwickeln", sagt Hawtin. Kurz gesagt durchdringt die Technologie alles und es erscheint nicht mehr sinnvoll, den Technologiesektor als einen vernünftigen Massstab dessen zu betrachten, was die Technologie heute bietet. Tatsächlich könnte laut dem Experten ein aktiv gemanagter Fonds, der sich ausschliesslich an der traditionellen Technologiedefinition orientiert, viele der disruptivsten Unternehmen verpassen, die sich mittlerweile auf dem Markt befinden.

Dies ist auch den Indexanbietern S&P und MSCI nicht entgangen, die im 4. Quartal 2018 die bisher tiefgreifendste Veränderung an ihren Indizes vorgenommen haben, schreibt Hawtin. Um den Endmarkt für Technologie besser zu reflektieren, haben sie Facebook und Google vom Technologiesektor in den Kommunikationssektor verschoben. Ebenso wurden Netflix und Disney vom Sektor der zyklischen Konsumgüter in den Kommunikationssektor umgesiedelt. Gemessen an der Marktkapitalisierung wurden insgesamt 10% der Indizes neu klassifiziert. Hawtin erklärt: "Dies ist das bisher deutlichste Anzeichen der Auswirkungen der Technologie. Im weitesten Sinne stellt der Gesamtmarkt die wahre Benchmark für die Technologie und ihre disruptive Natur dar. Wir sind jedoch der Ansicht, dass der globale "Growth"-Index die eindeutig zutreffendste Unterkategorie repräsentiert, da darin Unternehmen enthalten sind, deren Wachstum primär auf dem Einsatz von Technologie beruht."

Nach Meinung von Hawtin wird der Netzwerkeffekt die disruptive Kraft der Technologie in Verbindung mit neueren, schnell wachsenden Technologien wie künstliche Intelligenz, Internet der Dinge, Big Data und Blockchain zusätzlich antreiben. Die Polarisierung zwischen Gewinnern und Verlierern wird zunehmen. "Denken Sie an die letzten zehn Jahre im Einzelhandel, in denen der 'E-Commerce' das traditionelle Geschäft zerstörte und bedeutende Anteile des Werbemarktes zu digitalen Anbietern wie Facebook und Google abgewandert sind. Stellen Sie sich nun diesen Grad der Veränderung bei Finanzdienstleistungen, im Gesundheitswesen, im Sektor für langlebige Konsumgüter und in anderen Bereichen vor. Vor diesem Hintergrund stellt sich die Frage: Weshalb sollte die vertikal ausgerichtete

Struktur des Technologiesektors in der Lage sein, dieses Thema sinnvoll darzustellen? Nach unserer Einschätzung trifft dies schlicht nicht mehr zu", gibt der Investment Director zu bedenken.

Die hervorragende Performance von Technologieaktien im vergangenen Jahr verkompliziert das Bild ein wenig. Diese Entwicklung wurde davon angetrieben, dass die Welle der Disruption alle Boote unaufhaltsam (und nach Hawtins Einschätzung zu Unrecht) mit sich nahm. Dies berücksichtigt laut GAM jedoch nicht die Tatsache, dass es mittlerweile seit zehn Jahren keinen Konjunkturabschwung mehr gab. Daher gibt es keine Möglichkeit, die zyklische Komponente zu messen, die insbesondere im Halbleiter- und Hardwaresektor eine Rolle spielen wird, sollte der Zyklus nach unten drehen. Ein Abschwung und ein vollständiger Zyklus werden deutlicher zeigen, dass die wertvollsten und effektivsten Technologieinvestments nicht mehr in der Technologievertikale anzutreffen sind und reine Technologie-Indizes daher keine angemessene Benchmark mehr darstellen.

Letztendlich geht es bei Investments in Technologie nicht mehr um das, was Technologie eigentlich darstellt. Es dreht sich nicht mehr um Chips, Gehäuse und Basissoftware – die Sektoren, die den grössten Teil des Technologie-Index ausmachen. Es geht für Hawtin darum, wie diese Technologien und ihre neueren Erscheinungsformen tatsächlich zur Gestaltung von Geschäftsmodellen verwendet werden, und um Unternehmen, die die Investitionen in diese "Rohstoffe" nutzen, um vielfach höhere Erträge zu erzielen. "Dies ist der Grund für unsere feste Überzeugung, dass ein breiterer Index nicht nur aussagekräftiger wäre, sondern unerlässlich ist. Das ist auch der Grund für unsere Einschätzung, dass der 'alte' Technologiesektor bald nur noch als eine andere Version des Grundstoffsektors angesehen werden wird – vielleicht mit etwas mehr Flair als Kupfer oder Eisenerz, aber im Grunde eben doch zyklisch und ohne die disruptiven Merkmale der wahren Gewinner von heute", meint Hawtin.