16.04.2024, 09:18 Uhr

Die Spanne zwischen weiter entwickelten Schwellenländern und Frontier Markets nimmt zu. «Anlegern sollte klar sein, dass dies nicht ohne Folgen für die Investments in den Regionen bleibt», sagt Anleihen-Experte...

Wer im Bärenmarkt auf eine selektive Titelauswahl setzt, kann die Basis für künftige Rendite legen. Davon sind die Expertinnen und Experten von Capital Group überzeugt und teilen die wichtigsten Erkenntnisse aus früheren Baissephasen.

Weltweit sind die Aktienmärkte in den Baissebereich abgerutscht. Trotz eines relativ guten Julis spekulieren Anlegerinnen und Anleger über die Wahrscheinlichkeit einer Rezession und weiteres Ungemach.

Jetzt in Pessimismus zu verfallen, sei aber nicht angebracht, meint Don O’Neal, Portfoliomanager bei Capital Group: "Abwärtsbewegungen schaffen Chancen für Anleger, die ruhig bleiben. Wenn wir in angespannten Zeiten gute Entscheidungen treffen, legen wir damit möglicherweise die Grundlage für starke Erträge in den nächsten Jahren."

Nach einer längeren Zyklusphase geprägt von einer lockeren Geldpolitik und entsprechend aufgeblähten Aktienkursen erwartet Lisa Thompson, ebenfalls Portfoliomanagerin bei Capital Group, dass nun ein neuer Zyklus beginnt. Dieser dürfte durch Deglobalisierung, ein rückäufiges Angebot an Arbeitskräften und Dekbarbonisierung gekennzeichnet sein – Bedingungen, die eine inflationäre Wirkung haben.

"Der Druck auf Gewinnmargen und hoch bewertete Aktien wird anhalten. Da ich in diesem Zeitraum mit einer allgemein höheren Inflation rechne, meide ich viele der wachstumsstarken, hauptsächlich in den USA ansässigen Unternehmen, die im letzten Zyklus zu den Gewinnern gehörten", erklärt sie.

Insgesamt sei es sinnvoll, nicht auf die bisherigen Gewinner zu setzen, sondern günstiger bewertete Unternehmen zu identifizieren, die einen starken Cashflow generieren. Einige Beispiele dafür könnten führende Telekommunikationsunternehmen in Märkten wie Europa, Mexiko und Japan sein, aber auch Geschäftsbanken und Anbieter von Basiskonsumgütern. "Meiner Ansicht nach haben viele US-Unternehmen mehr von der Globalisierung und den niedrigen Kapitalkosten profitiert als vergleichbare Unternehmen in anderen Märkten", so die Expertin.

Darüber hinaus sei es wichtig, Paradigmenwechsel zu erkennen. Dafür plädiert O’Neal. Künftig dürften gemäss dem Portfoliomanager Fundmentaldaten wieder in den Fokus rücken – und damit schnell wachsende Unternehmen mit ungünstigen Gewinnstrukturen weniger attraktiv werden. Um diese zu erkennen, bedürfe es einer genauen Vergleichsanalyse.

Ein Paradebeispiel dafür sei der Vergleich zwischen Pets.com und Amazon. Beide Aktien verloren 2000 mehr als 80% an Wert – erstere erholte sich nicht mehr und sackte noch weiter ab, während Amazon zu einem der wertvollsten Unternehmen wurde. Die grössten Chancen sieht O’Neal bei Halbleiterunternehmen, Cloud-Diensten und Suchmaschinen. Aber auch Value-orientierte Firmen wie Rüstungsunternehmen, Versicherer und Energieunternehmen könnten unter Umständen gute Investments sein.

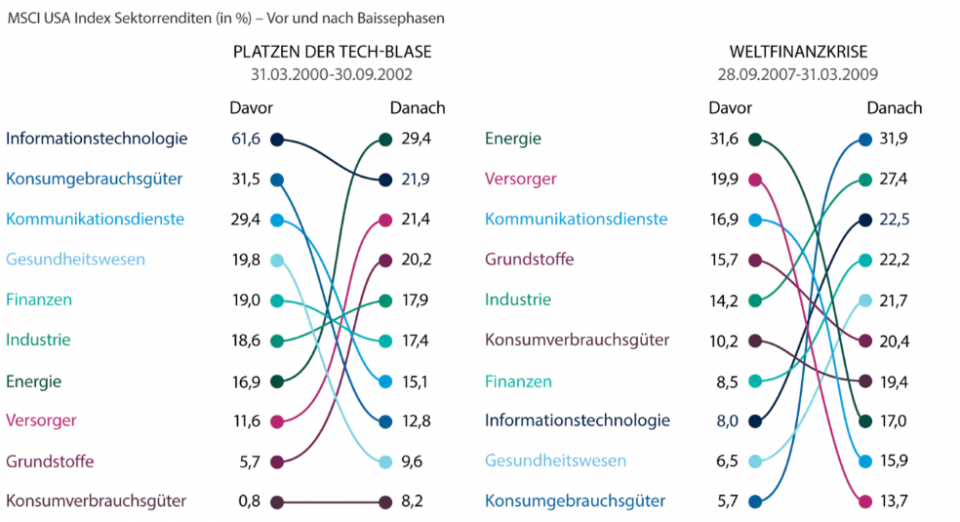

Auch Jody Jonsson, Portfoliomanagerin bei Capital Group, legt ein besonderes Augenmerk auf Verschiebungen auf dem Markt. Es könne enorm lange dauern, bis sich einst dominierende Aktien nach einem Absturz wieder erholen. Als Beispiel zieht sie Finanzwerte nach der Finanzkrise von 2008 heran, welche ein ganzes Jahrzehnt lang unattraktiv blieben.

Aktuell beobachtet sie einen regelrechten "Klimawandel" auf dem Markt, nicht nur einen vorübergehenden Sturm. Die bisherigen Wachstumsraten, Gewinnmargen und Aktienkurse taugten nicht mehr zur Orientierung. "Angesichts der hohen Unsicherheit konzentriere ich mich vor allem auf Supertanker – dominante Unternehmen in ihren Branchen, die einen soliden Cashflow generieren, starke Wettbewerbsvorteile haben und ihr eigenes Wachstum finanzieren können", so Jonsson. Führende Pflegeanbieter, Gerätehersteller im Gesundheitssektor sowie Versicherer und Börsen seien gute Beispiele dafür. Unternehmen mit höherem Risiko und einer höheren, aber volatilen Rendite meidet sie weitgehend.

Carl Kawaja, Portfoliomanager bei Capital Group, setzt auf Unternehmen, die fassbare Dinge herstellen. Denn er ist überzeugt, dass beispielsweise unterschätzt werde, wie viel Nickel und Kupfer beispielsweise für die Herstellung von Autobatterien benötigt werde.

Es sei allerdings entscheidend, Firmen zu identifizieren, die über dauerhafte Ressourcen verfügen oder aber kosteneffizient mehr finden und produzieren können. Ein Beispiel sei Eisenerz, ein wichtiger Bestandteil von Stahl. Der Rohstoff ist überall auf der Welt zu finden, kann aber nur an zwei Orten wirtschaftlich abgebaut werden: Brasilien und Australien. Unternehmen in diesen Märkten seien also im Vorteil.

"Ich mache mir keine Sorgen darüber, dass das Silicon Valley das Eisenerz verdrängt oder dass brillante Wissenschaftler in der Schweiz eine neue Methode zur Eisenerzgewinnung entdecken. Der Markt bewegt sich in Zyklen, daher wird Eisenerz mal mehr und mal weniger beliebt sein, aber ich bin einigermassen zuversichtlich, dass die Eisenerzproduktion auch in 50 Jahren noch von Bedeutung sein wird", so Kawaja.

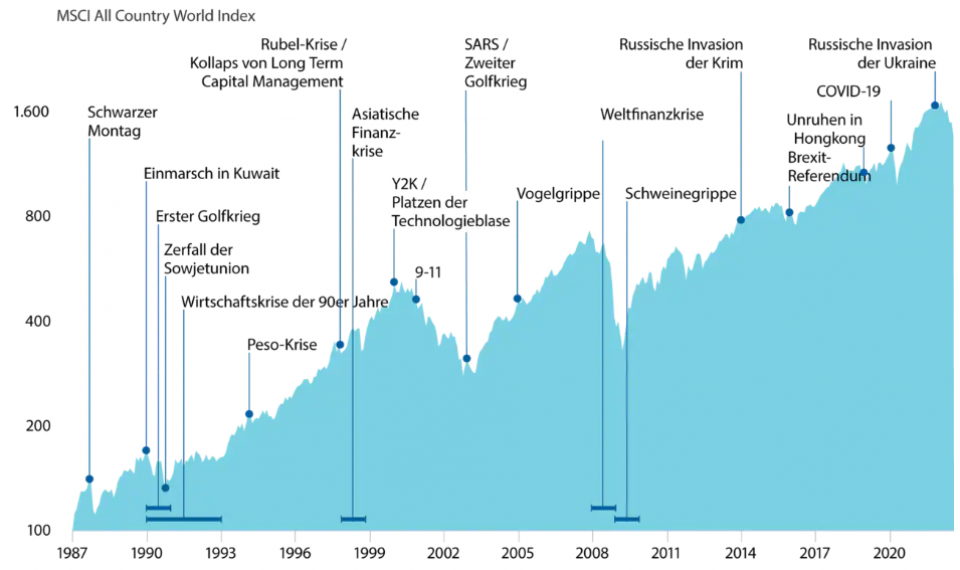

Schliesslich sei es wichtig, sich zu vergegenwärtigen, dass Marktverwerfungen dazugehören. Ungefähr alle 18 Monate treten sie auf.

Wer in solch turbulenten Phasen objektiv bleibe und sich auf die langfristigen Perspektiven konzentriere, könne von Bärenmärkten sogar profitieren, meint Steve Watson, Portfoliomanager bei Capital Group. "Ich kaufe gerne Aktien, wenn sie im Keller sind, aber ich tendiere auch dazu, sie lange genug zu halten, bis der Markt den meiner Meinung nach tatsächlichen Wert des fraglichen Unternehmens erkannt hat", sagt er.

Er ist weiterhin von der Widerstandsfähigkeit des Tech-Sektors überzeugt. Zudem könnten dividendenstarke Titel Stabilität in ein Portfolio bringen.